Общий обзор

- Закрытие магазинов отдельных международных брендов.

В Минске прекратили работу только две известные международные сети, H&M и JYSK. H&M при этом рассматривал вариант продолжения работы, была вероятность, что с августа работа сети возобновится, однако в сентябре компания объявила об окончательном уходе с рынка Беларуси и открыла магазины лишь для продажи оставшихся товаров.

- Отрицательная динамика роста РТО.

В III квартале в г. Минске динамика РТО составила минус 5,5% (январь-август), а непродовольственная группа товаров ушла в минус более значительно – на 10,4%.

-Факты слияний/поглощений.

Наиболее громкое событие – поглощение аптечной сетью «Остров здоровья» сети «Белфарм». «Белфарм» — это своеобразная легенда, первая и старейшая в Республике Беларуси частная фармацевтическая сеть. Ее первая аптека была открыта в 1992 году.

-Ожидалось открытие нового крупного объекта.

Как минимум, с открытия гипермаркета и, частично, объектов прикассовой зоны, заявлялось сначала на июль, а затем ко дню города в сентябре, открытие ТРЦ «Минск Сити Молл».

-Предварительное решение по ТРЦ «Магнит Минска».

Возможно он станет крупным торговым центром по реализации товаров белорусской промышленности;

-Началось заселение арендаторами нового здания рынка «Экспобел».

В ходе проводимой реконструкции ТРЦ «Экспобел» был введен корпус рынка, куда начали переезжать павильоны (роллеты) с открытой территории.

Предложение

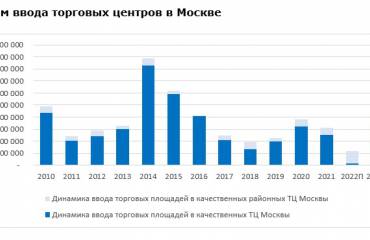

В III квартале 2022 года на рынке ритейла и торговой недвижимости ожидалось, что начнется частичное функционирование ТРЦ Minsk City Mall.

На этот квартал выпало две даты, к которым это могло произойти: сначала День Независимости, затем новый ожидаемый рубеж – День города в сентябре. Предварительно эти даты несколько раз озвучивались на различном уровне.

Реально завершен строительством был другой крупный объект торговой недвижимости - корпус рынка на территории ТРЦ «Экспобел». Это крупный 2-этажный корпус, общей площадью немногим менее 33 тыс. кв. м. Данный объект в контексте коммерческой недвижимости спорный в том плане, стоит ли его относить к объектам современной торговой недвижимости. С одной стороны, он имеет крупную площадь, довольно качественную отделку и инфраструктуру для вещевых рынков. С другой – все же это не совсем ТЦ, прежде всего, это вещевой рынок под крышей, рассчитанный на размещение практически 1400 мелких арендаторов.

В любом случае, появление крупного специализированного корпуса на территории «Экспобела» - значимое событие, поскольку это вывод на новый качественный уровень организации мелкорозничной торговли, в которой задействованы преимущественно индивидуальные предприниматели.

В III квартале появилась информация, которая может в перспективе определить судьбу одного из наиболее крупных долгостроев в сегменте – МФК «Магнит Минска». После признанной перспективной переориентации ТЦ «Столица» в торговый центр по реализации товаров белорусского производства, начали на высоком уровне рассматривать вариант достроить объект за счет бюджета города и преобразовать его также в крупный центр торговли продукцией белорусской промышленности. Озвучено и предварительное название объекта: Торговый дом «Произведено в Беларуси». Однако на конец квартала особой активности по строительно-монтажным работам здесь не наблюдалось, хотя по заявленным планам завершить проект поручено до конца 2023 года.

Рынок качественной и условно качественной торговой недвижимости Минска в пересчете на арендные площади по состоянию на III квартал представлен более, чем 1423 тыс. кв. м. Предложение в недавний период выросло на GLA23 тыс., когда в первом полугодии текущего года впервые после длительного перерыва состоялся ввод крупного объекта - ТЦ Green Time. От включения в суммарное предложение современной недвижимости нового корпуса крытого вещевого рынка «Экспобел» воздерживаемся.

Спрос

Спрос сохраняется умеренным, на рынке не наблюдается высокой конкуренции за право оперировать имеющимися свободными площадями, однако открытия новых объектов розницы или общественного питания происходили во многих торговых центрах. Касательно помещений под размещение продовольственных якорей, то здесь вообще не ощущалось даже намеков на падение спроса: все новые предложения по аренде, все предложения, образовавшиеся в результате ротаций – все в короткие сроки находили новых арендаторов.

Можно отметить, что в текущий период успешно происходило заполнение площадей открывшегося в недавний период ТЦ Green Time, где начали функционировать и новые магазины, и отделения банков.

Рынок спроса постепенно вырабатывает правила работы в условиях влияния санкций. Так, ответом на произошедшее сокращение арендуемых площадей международными брендами, стало расширение так называемых «концептуальных пространств», где представлены белорусские дизайнеры со своими коллекциями. В ТРЦ «Галилео» организовано пространство Boulevard Concept Store, где представлены как известные мировые бренды, так и бутики ряда белорусских дизайнеров; в ТРЦ «Галерея Минск» организовано пространство REOPENING TREND PARK!, в котором представлен 21 дизайнерский магазин; в ТРЦ «Дана Молл» открылось пространство WEARE с 20 белорусскими брендами. Все эти пространства или были организованы, или расширялись и развивались в период III квартала.

Несколько менее ожидаемой оказалась активность выхода на наш рынок локальных российских сетей. И эксперты, и менеджмент сетей объясняют это тем, что после ухода многих международных брендов активизировалась внутренняя «борьба» за появившиеся вакантные площади в популярных объектах, многие из которых крайне интересны для ритейлеров и ранее были им недоступны (собственники просто не пускали «местечковых», когда в объекты шли международные сети). Процесс освоения внутреннего рынка может занять весь 2022 год и даже начало 2023-го, поэтому ближайшие месяцы большинству из них не до наших торговых центров. Тем не менее можно отметить, что отдельные открытия были. Например, новые торговые объекты сетей Kari, Savage.

Для информации, в России также набирают обороты аналоги наших «концептуальных пространств». И масштабы там значительно более крупные. Например, на площадях ТРЦ «Афимолл Сити» в августе был организован универмаг «Телеграф» с магазинами более чем 70 российских дизайнеров и производителей одежды и обуви. Существуют и сетевые универмаги, представляющие интересы национальных дизайнерских брендов во многих городах и регионах, как, например, универмаг российских дизайнеров SLAVA.

Коммерческие условия

Сектор торговой недвижимости, как и другие сегменты коммерческой недвижимости, в период III квартала были озадачены переходом на рублевые ставки без привязки к какому-либо номиналу.

Надо отметить, что собственники и девелоперы торговых объектов и проектов, а также и арендаторы были в числе наиболее активных участников, кто выносил на рассмотрение различные варианты наиболее приемлемого и безболезненного перехода от традиционного еврономинала на рублевые ставки арендной платы.

Между тем, именно торговому сегменту как раз проще было переходить на привязку к рублям, поскольку в секторе уже не первый год широко практикуется или применение привязки чисто к проценту от товарооборота, или гибридная ставка, когда есть небольшой зафиксированный уровень плюс процент от выручки.

Если же ориентироваться на уровень ставок в переводе на фиксированный уровень, размер устанавливался исходя из действовавшего на момент перехода еврономинала в пересчете ориентировочно на +-2,6 рубля за евро.

Были отдельные случаи и нехарактерного для рынка перехода, когда, например, собственники площадей еще в августе, даже не вникая в споры о возможных вариантах предстоящего ценообразования, установили, что ставка отныне – экс- еврономинал умноженный на 4. Но это относилось только к отдельным объектам на рынке, имеющим лист ожидания, и только к небольшим помещениям в прикассовой зоне. Основная масса игроков такой вольности просто не могла позволить в нынешней ситуации.

Вакантность

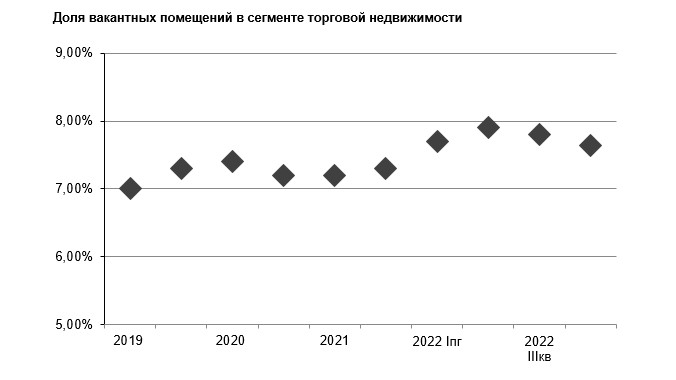

Заметного роста вакантности на минском рынке торговой недвижимости не произошло и в сложном по геополитическим причинам I полугодии 2022 г., поскольку сохранялся умеренный спрос на торговые площади, а отказ от аренды в период марта-апреля не носил массового характера.

В III квартале 2022 года можно говорить о реальном снижении риска роста вакантности. Прежде всего сократилось число свободных площадей, образованных за небольшой временной период в процессе ротаций. В частности, на такого типа площадях открывались упомянутые ранее «концептуальные пространства». Заполнялись и те площади, с которых все-таки уходили международные бренды. Например, на площадях бывшего супермаркета JYSK в ТЦ «Гиппо» на ул. Горецкого открылся мебельный супермаркет сети «Ами Мебель».

В рассматриваемый период временно снова открылись приостановившие работу магазины H&M с целью распродажи запасов; были иные открытия в торговых центрах Минска; заполнялись площади нового объекта на рынке торговой недвижимости, ТЦ «Грин Тайм». Все это в целом способствовало снижению уровня текущей вакантности.

Общему уровню снижения вакантности способствовало и то, что новые магазины белорусских производителей открывались на площадях в ТЦ «Столица», ранее имевшем довольно значительную вакантность. Так, если по состоянию на I полугодие в этом ТЦ представительство белорусских брендов занимало более 55% площадей, то к концу III квартала доля национальных арендаторов составила более 75%. Рост числа арендаторов параллельно существенно сократил имеющуюся вакантность помещений. Из действующих объектов на данный момент довольно высокая вакантность сохраняется в МФК «Центрополь», в котором имеется довольно просторная торговая зона.

- Закрытие магазинов отдельных международных брендов.

В Минске прекратили работу только две известные международные сети, H&M и JYSK. H&M при этом рассматривал вариант продолжения работы, была вероятность, что с августа работа сети возобновится, однако в сентябре компания объявила об окончательном уходе с рынка Беларуси и открыла магазины лишь для продажи оставшихся товаров.

- Отрицательная динамика роста РТО.

В III квартале в г. Минске динамика РТО составила минус 5,5% (январь-август), а непродовольственная группа товаров ушла в минус более значительно – на 10,4%.

-Факты слияний/поглощений.

Наиболее громкое событие – поглощение аптечной сетью «Остров здоровья» сети «Белфарм». «Белфарм» — это своеобразная легенда, первая и старейшая в Республике Беларуси частная фармацевтическая сеть. Ее первая аптека была открыта в 1992 году.

-Ожидалось открытие нового крупного объекта.

Как минимум, с открытия гипермаркета и, частично, объектов прикассовой зоны, заявлялось сначала на июль, а затем ко дню города в сентябре, открытие ТРЦ «Минск Сити Молл».

-Предварительное решение по ТРЦ «Магнит Минска».

Возможно он станет крупным торговым центром по реализации товаров белорусской промышленности;

-Началось заселение арендаторами нового здания рынка «Экспобел».

В ходе проводимой реконструкции ТРЦ «Экспобел» был введен корпус рынка, куда начали переезжать павильоны (роллеты) с открытой территории.

Предложение

В III квартале 2022 года на рынке ритейла и торговой недвижимости ожидалось, что начнется частичное функционирование ТРЦ Minsk City Mall.

На этот квартал выпало две даты, к которым это могло произойти: сначала День Независимости, затем новый ожидаемый рубеж – День города в сентябре. Предварительно эти даты несколько раз озвучивались на различном уровне.

Реально завершен строительством был другой крупный объект торговой недвижимости - корпус рынка на территории ТРЦ «Экспобел». Это крупный 2-этажный корпус, общей площадью немногим менее 33 тыс. кв. м. Данный объект в контексте коммерческой недвижимости спорный в том плане, стоит ли его относить к объектам современной торговой недвижимости. С одной стороны, он имеет крупную площадь, довольно качественную отделку и инфраструктуру для вещевых рынков. С другой – все же это не совсем ТЦ, прежде всего, это вещевой рынок под крышей, рассчитанный на размещение практически 1400 мелких арендаторов.

В любом случае, появление крупного специализированного корпуса на территории «Экспобела» - значимое событие, поскольку это вывод на новый качественный уровень организации мелкорозничной торговли, в которой задействованы преимущественно индивидуальные предприниматели.

В III квартале появилась информация, которая может в перспективе определить судьбу одного из наиболее крупных долгостроев в сегменте – МФК «Магнит Минска». После признанной перспективной переориентации ТЦ «Столица» в торговый центр по реализации товаров белорусского производства, начали на высоком уровне рассматривать вариант достроить объект за счет бюджета города и преобразовать его также в крупный центр торговли продукцией белорусской промышленности. Озвучено и предварительное название объекта: Торговый дом «Произведено в Беларуси». Однако на конец квартала особой активности по строительно-монтажным работам здесь не наблюдалось, хотя по заявленным планам завершить проект поручено до конца 2023 года.

Рынок качественной и условно качественной торговой недвижимости Минска в пересчете на арендные площади по состоянию на III квартал представлен более, чем 1423 тыс. кв. м. Предложение в недавний период выросло на GLA23 тыс., когда в первом полугодии текущего года впервые после длительного перерыва состоялся ввод крупного объекта - ТЦ Green Time. От включения в суммарное предложение современной недвижимости нового корпуса крытого вещевого рынка «Экспобел» воздерживаемся.

Спрос

Спрос сохраняется умеренным, на рынке не наблюдается высокой конкуренции за право оперировать имеющимися свободными площадями, однако открытия новых объектов розницы или общественного питания происходили во многих торговых центрах. Касательно помещений под размещение продовольственных якорей, то здесь вообще не ощущалось даже намеков на падение спроса: все новые предложения по аренде, все предложения, образовавшиеся в результате ротаций – все в короткие сроки находили новых арендаторов.

Можно отметить, что в текущий период успешно происходило заполнение площадей открывшегося в недавний период ТЦ Green Time, где начали функционировать и новые магазины, и отделения банков.

Рынок спроса постепенно вырабатывает правила работы в условиях влияния санкций. Так, ответом на произошедшее сокращение арендуемых площадей международными брендами, стало расширение так называемых «концептуальных пространств», где представлены белорусские дизайнеры со своими коллекциями. В ТРЦ «Галилео» организовано пространство Boulevard Concept Store, где представлены как известные мировые бренды, так и бутики ряда белорусских дизайнеров; в ТРЦ «Галерея Минск» организовано пространство REOPENING TREND PARK!, в котором представлен 21 дизайнерский магазин; в ТРЦ «Дана Молл» открылось пространство WEARE с 20 белорусскими брендами. Все эти пространства или были организованы, или расширялись и развивались в период III квартала.

Несколько менее ожидаемой оказалась активность выхода на наш рынок локальных российских сетей. И эксперты, и менеджмент сетей объясняют это тем, что после ухода многих международных брендов активизировалась внутренняя «борьба» за появившиеся вакантные площади в популярных объектах, многие из которых крайне интересны для ритейлеров и ранее были им недоступны (собственники просто не пускали «местечковых», когда в объекты шли международные сети). Процесс освоения внутреннего рынка может занять весь 2022 год и даже начало 2023-го, поэтому ближайшие месяцы большинству из них не до наших торговых центров. Тем не менее можно отметить, что отдельные открытия были. Например, новые торговые объекты сетей Kari, Savage.

Для информации, в России также набирают обороты аналоги наших «концептуальных пространств». И масштабы там значительно более крупные. Например, на площадях ТРЦ «Афимолл Сити» в августе был организован универмаг «Телеграф» с магазинами более чем 70 российских дизайнеров и производителей одежды и обуви. Существуют и сетевые универмаги, представляющие интересы национальных дизайнерских брендов во многих городах и регионах, как, например, универмаг российских дизайнеров SLAVA.

Коммерческие условия

Сектор торговой недвижимости, как и другие сегменты коммерческой недвижимости, в период III квартала были озадачены переходом на рублевые ставки без привязки к какому-либо номиналу.

Надо отметить, что собственники и девелоперы торговых объектов и проектов, а также и арендаторы были в числе наиболее активных участников, кто выносил на рассмотрение различные варианты наиболее приемлемого и безболезненного перехода от традиционного еврономинала на рублевые ставки арендной платы.

Между тем, именно торговому сегменту как раз проще было переходить на привязку к рублям, поскольку в секторе уже не первый год широко практикуется или применение привязки чисто к проценту от товарооборота, или гибридная ставка, когда есть небольшой зафиксированный уровень плюс процент от выручки.

Если же ориентироваться на уровень ставок в переводе на фиксированный уровень, размер устанавливался исходя из действовавшего на момент перехода еврономинала в пересчете ориентировочно на +-2,6 рубля за евро.

Были отдельные случаи и нехарактерного для рынка перехода, когда, например, собственники площадей еще в августе, даже не вникая в споры о возможных вариантах предстоящего ценообразования, установили, что ставка отныне – экс- еврономинал умноженный на 4. Но это относилось только к отдельным объектам на рынке, имеющим лист ожидания, и только к небольшим помещениям в прикассовой зоне. Основная масса игроков такой вольности просто не могла позволить в нынешней ситуации.

Вакантность

Заметного роста вакантности на минском рынке торговой недвижимости не произошло и в сложном по геополитическим причинам I полугодии 2022 г., поскольку сохранялся умеренный спрос на торговые площади, а отказ от аренды в период марта-апреля не носил массового характера.

В III квартале 2022 года можно говорить о реальном снижении риска роста вакантности. Прежде всего сократилось число свободных площадей, образованных за небольшой временной период в процессе ротаций. В частности, на такого типа площадях открывались упомянутые ранее «концептуальные пространства». Заполнялись и те площади, с которых все-таки уходили международные бренды. Например, на площадях бывшего супермаркета JYSK в ТЦ «Гиппо» на ул. Горецкого открылся мебельный супермаркет сети «Ами Мебель».

В рассматриваемый период временно снова открылись приостановившие работу магазины H&M с целью распродажи запасов; были иные открытия в торговых центрах Минска; заполнялись площади нового объекта на рынке торговой недвижимости, ТЦ «Грин Тайм». Все это в целом способствовало снижению уровня текущей вакантности.

Общему уровню снижения вакантности способствовало и то, что новые магазины белорусских производителей открывались на площадях в ТЦ «Столица», ранее имевшем довольно значительную вакантность. Так, если по состоянию на I полугодие в этом ТЦ представительство белорусских брендов занимало более 55% площадей, то к концу III квартала доля национальных арендаторов составила более 75%. Рост числа арендаторов параллельно существенно сократил имеющуюся вакантность помещений. Из действующих объектов на данный момент довольно высокая вакантность сохраняется в МФК «Центрополь», в котором имеется довольно просторная торговая зона.

«III квартал для рынка торговой недвижимости оказался неплохим. Многим объектам удалось сократить имевшуюся вакантность, закрыть вакантные площади, образовывавшиеся в процессе ротации и ухода с рынка отдельных сетей. Получилось в основном удержать на прежнем уровне ставки аренды. В целом, все неплохо, поскольку на фоне ускорившейся динамики падения РТО были риски, что III квартал для сегмента окажется хуже по многим параметрам»,- отметил партнер, исполнительный директор NAI Belarus Андрей Алешкин.

Тенденции рынка

- Падение товарооборота, снижение выручки ритейлеров с редкими периодами всплеска (ожидаемые «черные пятницы», ажиотаж накануне Нового года);

- Стабилизация рынка аренды в целом, стабилизация ставок исходя из новых реальностей ценообразования. Контрагенты и дальше будут воздерживаться от резких изменений условий, поскольку рублевая выручка падает у обеих сторон;

- Вакантность стабилизируется, масштабных закрытий не произойдет, но и активность игроков рынка в плане новой аренды не будет высокой. Наиболее вероятный сценарий развития на ближайшие месяцы – эпизодические открытиям новых розничных объектов;

- Ротационные явления сохранятся, но процесс ротации будет неактивным;

- Ожидается ввод как минимум еще одного объекта, ТРЦ «Минск Сити Молл», а также открытие первого в Беларуси фудмолла "Конкорс" в составле ТРЦ Galileo