За 2021–2022 гг. в совокупности было заключено 95 сделок общим объемом 146,8 тыс. кв. м в объектах класса А, расположенных за пределами ТТК. Из них 30 сделок объемом 58 тыс. кв. м были закрыты в I–III кварталах текущего года, что всего на 13% ниже показателя аналогичного периода 2021 года. Таким образом, по итогам года показатель может остаться на том же уровне, что и в прошлом году, когда он достиг 88 тыс. кв. м арендованных площадей.

В 2022 году, несмотря на очевидное снижение доли сделок по аренде помещений в формате shell&core, они формируют около четверти локального спроса за пределами ТТК.

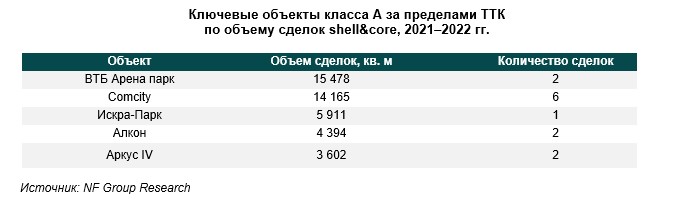

По объему сделок shell&core в топ-3 объектов класса А, расположенных за ТТК, вошли «ВТБ Арена парк» (в 2021-2022 гг. заключено сделок на 15 тыс. кв. м), Comcity (14 тыс. кв. м) и «Искра-Парк» (ок. 6 тыс. кв. м).

В 2022 году, несмотря на очевидное снижение доли сделок по аренде помещений в формате shell&core, они формируют около четверти локального спроса за пределами ТТК.

По объему сделок shell&core в топ-3 объектов класса А, расположенных за ТТК, вошли «ВТБ Арена парк» (в 2021-2022 гг. заключено сделок на 15 тыс. кв. м), Comcity (14 тыс. кв. м) и «Искра-Парк» (ок. 6 тыс. кв. м).

Мария Зимина, партнер, директор департамента офисной недвижимости NF Group: «В 2022 году мы наблюдаем достаточно нетипичную ситуацию для рынка офисной недвижимости: влиянию кризиса в большей степени подверглись объекты категории «Прайм», расположенные в ключевых деловых локациях столицы, где значительную часть площадей занимали иностранные компании. Объекты, расположенные в отдалении от центра, в меньшей степени ощутили негативные последствия – рост вакантности, появление субаренды и ротацию арендаторов. Несмотря на тенденцию превалирования спроса на аренду помещений с отделкой в силу подорожания строительных материалов и проблем с логистикой, сделки в помещениях shell&core продолжают заключаться даже в менее популярных среди арендаторов локациях, в том числе – в крупных объектах профессиональных девелоперов».