Предложение

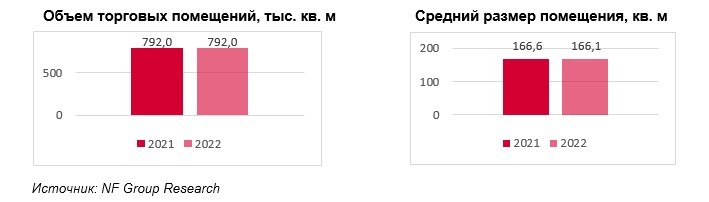

По итогам II полугодия 2022 года суммарный объем площадей формата стрит-ретейла составил 792 тыс. кв. м, средний размер помещений достигает 166,1 кв. м. Из них:

По итогам II полугодия 2022 года суммарный объем площадей формата стрит-ретейла составил 792 тыс. кв. м, средний размер помещений достигает 166,1 кв. м. Из них:

- на центральных пешеходных улицах столицы насчитывается 88,8 тыс. кв. м;

- на центральных транспортно-пешеходных улицах – 452 тыс. кв. м;

- в магистральных торговых коридорах города – 251,2 тыс. кв. м.

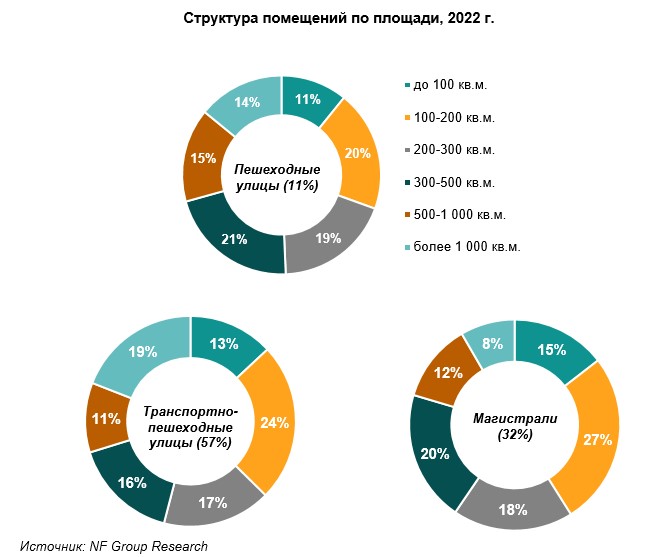

В структуре площадей исследуемых торговых коридоров наибольшее количество помещений формата стрит-ретейла приходится на объекты с площадью от 100 до 200 кв. м – 20% на пешеходных улицах, 24% – на транспортно-пешеходных улицах, 27% – на магистралях. Кроме того, в пешеходных торговых коридорах и на магистралях отмечается большая доля помещений площадью от 300 до 500 кв. м – 21% и 20% соответственно, тогда как на транспортно-пешеходных улицах второе место занимают большие объекты площадью более 1 000 кв. м – 19%. При этом большая часть арендованных помещений площадью от 500 кв. м приходится на магистрали, а на пешеходных и транспортно-пешеходных улицах у арендаторов пользуются популярностью помещения до 200 кв. м.

Среди арендаторов помещений стрит-ретейла на транспортно-пешеходных улицах наибольшая доля традиционно приходится на сферу общественного питания и составляет 39,2% (+0,8 п. п.). В тройку лидеров по объему занимаемых площадей также входят fashion-арендаторы с показателем 8,7% (-0,4 п. п. за год) и досуговые концепции с долей 8% (-0,2 п. п. за год). Стоит отметить, что банки и финансовые организации продолжают постепенно снижать свое присутствие на рынке и уходят в онлайн-сегмент (7,2%; -0,6 п. п. за год).

На пешеходных улицах операторы общественного питания занимают большую часть арендованных помещений – 47,4% (без изменений за год), на втором месте находятся fashion-ретейлеры с долей 20,7% (-1,9 п. п. за год), замыкают тройку лидеров магазины подарков и сувениров – 5,1% (+0,4 п. п. за год). Менее всего представлены магазины товаров для дома (0,3%, без изменений за год), а также банки и финансовые организации – 1,4% (-0,1 п. п. за год), которые постепенно оптимизируют свои площадки в центре столицы.

Структура арендаторов московских магистралей по профилю деятельности отличается бóльшим разнообразием. Здесь лидирующую позицию по объему торговых помещений занимают магазины товаров для дома – 16,4% (+0,9 п. п. за год), причем их присутствие увеличивается с каждым годом. Далее следуют заведения общественного питания с долей 15% (-0,2 п. п. за год), которые сместили продуктовых ретейлеров на третье место – 14,6% (-0,5 п. п. за год). Максимальный годовой прирост торговых помещений (на 1 п. п.) отмечается среди операторов услуг, включая медицинские: их доля на конец периода составляет 9,2%.

Коммерческие условия

Максимальная ставка аренды достигает 255 тыс. руб./кв. м/год на Кузнецком мосту (+21% за год). Также самые высокие ставки наблюдаются на Никольской улице (236 тыс. руб./кв. м/год или +3% за год), в районе Патриарших прудов, где заметнее всего выросла верхняя граница ставки (+43% за год до 215 тыс. руб./кв. м/год), в Столешниковом переулке (190 тыс. руб./кв. м/год, -10% за год) и на Пятницкой улице (160 тыс. руб./кв. м/год, без изменений с предыдущего года).

Минимальный размер ставок в 2022 году сократился с 25 тыс. руб./кв. м/год до 20 тыс. руб./кв. м/год и наблюдается на Кутузовском проспекте (-43% за год), на проспекте Мира (-33% за год) и на Садовом кольце (-20% за год). Такое снижение связано с выходом новых помещений, расположенных вдали от метро и/или в удалении от центральных локаций, а также ввиду долгого экспонирования объектов на рынке.

Ирина Козина, директор направления стрит-ретейла NF Group, отмечает: «В 2022 году на четырех улицах Москвы верхние границы ставок аренды возросли по сравнению с аналогичным периодом 2021 года. Помимо Патриарших прудов, где существенное увеличение верхней границы ставки аренды обусловлено ограниченным объемом качественного предложения и стабильно высоким спросом на помещения, значительный рост данного показателя был также зафиксирован на Новом Арбате, что связано с возможностью увеличения спроса на объекты в данной локации. Снижение нижней границы ставки аренды было отмечено в половине ключевых торговых коридоров города – в диапазоне 16–43% в зависимости от улицы. Снижение верхней границы ставки аренды произошло только в четырех локациях в диапазоне 10–31% в зависимости от улицы, остальные показатели за год не изменились».

По словам Ирины Козиной, динамика ставок аренды во многом зависит от расположения и качественных характеристик сдаваемых объектов, при этом немаловажную роль также играют внешние факторы, которые влияют на туристический поток, который особенно важен для исторических и культурных локаций и формирует спрос со стороны потенциальных арендаторов.