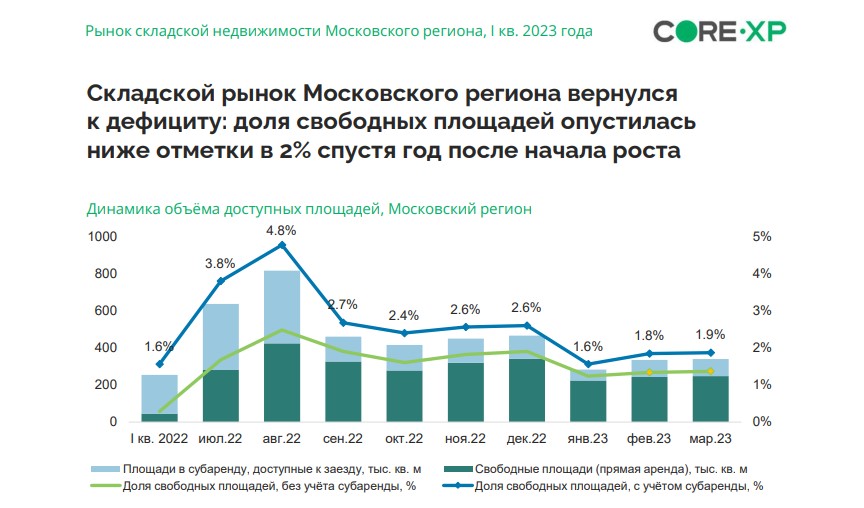

Складской рынок «ликвидировал» избыток предложения: площадь свободных помещений за прошедший квартал сократилась на 26% с 460 тыс. кв. м до 340 тыс. кв. м, вернувшись к тому, что было на начало 2022 года.

Арендаторам и покупателям вновь придётся иметь дело с очень ограниченным предложением. Особенно это касается крупных запросов: ситуация, когда можно арендовать большой объём 50 тыс. кв. м, 90 тыс. кв. м, в готовом здании, как это, например, делали в сентябре 2022 онлайн-ритейлеры уже практически невозможна и «на сцену» вновь выходит формат build-to-suit.

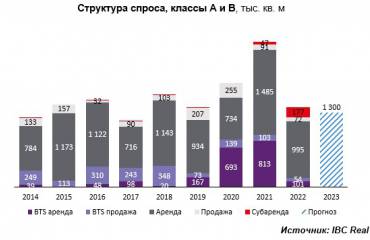

Рассчитывать на новое строительство не приходится: годовой объём строительства будет достаточно скромным и составит около 1,2 млн кв. м, что на треть меньше результатов 2021 г. и 2022 г., когда строили по 1,7-1,8 млн кв. м в год. Спекулятивных площадей из планируемых на этот год будет порядка 400-500 тыс. кв. м, что не так уж много для региона, где годовой показатель спроса не опускался ниже 1 млн кв. м последние 10 лет.

Арендаторам и покупателям вновь придётся иметь дело с очень ограниченным предложением. Особенно это касается крупных запросов: ситуация, когда можно арендовать большой объём 50 тыс. кв. м, 90 тыс. кв. м, в готовом здании, как это, например, делали в сентябре 2022 онлайн-ритейлеры уже практически невозможна и «на сцену» вновь выходит формат build-to-suit.

Рассчитывать на новое строительство не приходится: годовой объём строительства будет достаточно скромным и составит около 1,2 млн кв. м, что на треть меньше результатов 2021 г. и 2022 г., когда строили по 1,7-1,8 млн кв. м в год. Спекулятивных площадей из планируемых на этот год будет порядка 400-500 тыс. кв. м, что не так уж много для региона, где годовой показатель спроса не опускался ниже 1 млн кв. м последние 10 лет.

Антон Алябьев, старший директор, руководитель отдела складской и индустриальной недвижимости CORE.XP: «Старт года получился активным. Точный объём спроса будет понятен к концу марта, когда может закрыться ещё ряд сделок, ну уже сейчас видно, что цифра будет не меньше 300 тыс. кв. м. Уже закрыта первая мега сделка этого года: Ozon арендовал в формате build-to-suit 130 тыс. кв. м под ещё один фулфилмент-центр в подмосковных Ватутинках. Это в том числе и крупнейшая за всю историю складская сделка в Новой Москве».

Со стороны редакции хотелось бы добавить, что сейчас самые большие расхожденияаналитиков по вводу складов, за всю историю наших наблюдений. Так, у IBC Real Estate прогноз по вводу - 1,6 млн кв. м, из них 1,2 спекулятивно. Ricci - 1,3 млн кв. м и около 850-900 тыс. кв. м спекулятивно. Наш прогноз по новому строительству составлял около 1 млн в целом, а порядка 400 тыс. кв. м спекулятивно.

Такие расхождения свидетельствуют о турбулентности на рынке и его несбалансированности: спрос остается высоким, а ставки не соответствуют затратам на строительство. Поэтому тут мы согласны с аналитиками CORE.XP в части низкого спекулятивного ввода. Логично, что при соотношении ставок к себестоимости на окупаемость в 12-15 лет никто не будет торопиться строить. Но если некоторые проекты можно притормозить, то другие - уже нельзя. И от ввода будут зависеть прогнозы по вакансии (показатели очень разные уже сейчас). Скоро мы опубликуем отчеты других консультантов и снова сравним.