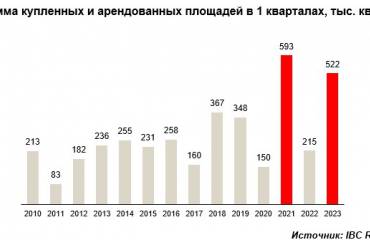

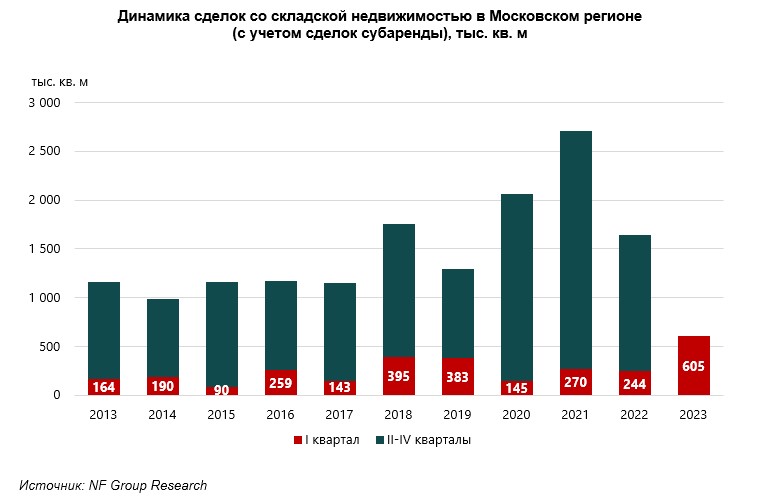

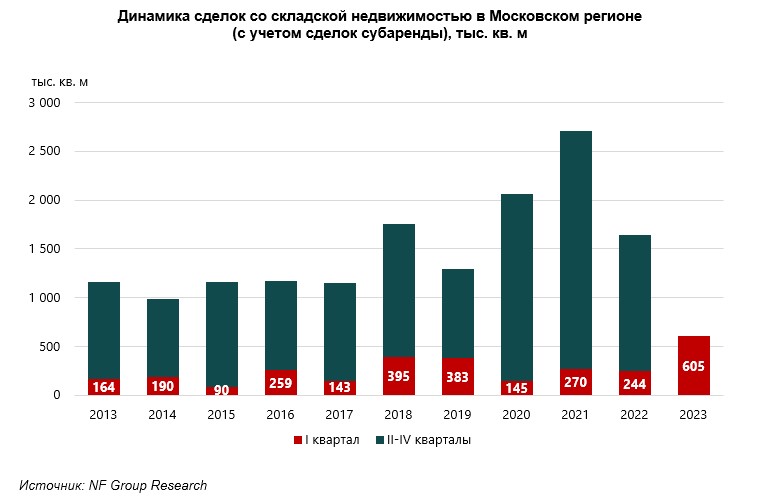

По итогам I квартала 2023 года в Московском регионе объем спроса достиг 605 тыс. кв. м, что в 2,5 раза превышает аналогичный показатель 2022 года. Значение является рекордным для I квартала при том, что обычно начало года характеризуется низким объемом заключенных сделок.

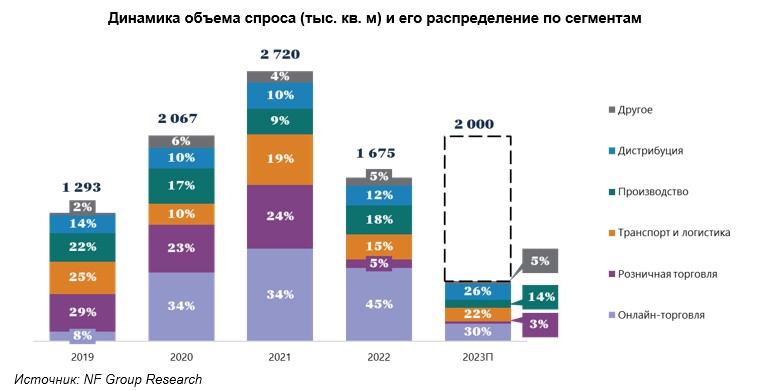

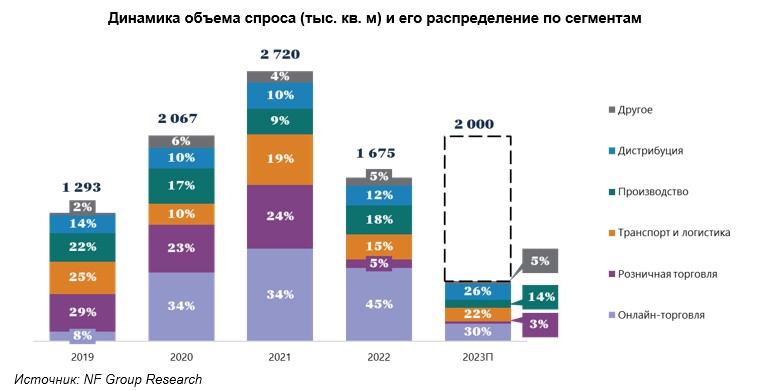

Основными драйверами спроса остались онлайн-ретейлеры, на которых пришлось 30% объема заключенных сделок I квартала 2023 года, а компании из сектора дистрибуции сформировали 26%.

По итогам 2023 года прогнозируемый объем спроса в Московском регионе может достигнуть 2 млн кв. м.

В I квартале 2023 года в Московском регионе было введено 223 тыс. кв. м качественных складов, что в 1,7 раз превышает аналогичный показатель 2022 года. Общий объем качественной складской недвижимости в Московском регионе достиг 23,37 млн кв. м.

По итогам 2023 года ожидается ввод около 1,6–1,7 млн кв. м нового предложения. На спекулятивное строительство придется около 60% проектов, при этом строительство значительной части этих объектов началось еще до 2022 года.

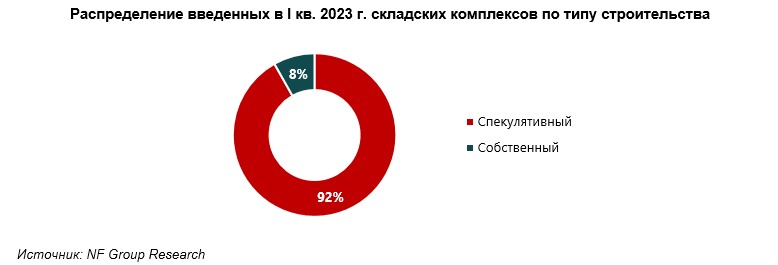

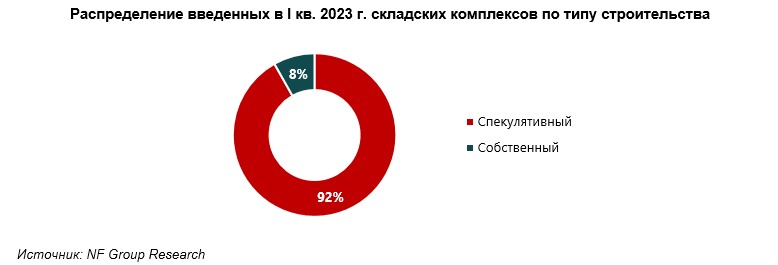

На конец марта наибольшую долю в структуре ввода заняли спекулятивные проекты – на них пришлось 92%, что в абсолютных значениях составляет 242 тыс. кв. м. Крупнейшим объектом стал складской комплекс PNK Парк МКАД-М4 общей площадью 128 тыс. кв. м. На проекты, построенные под собственные нужды, пришлось 8% нового предложения, или около 21,5 тыс. кв. м. Отмечается, что за I квартал не было введено в эксплуатацию ни одного объекта в формате built-to-suit.

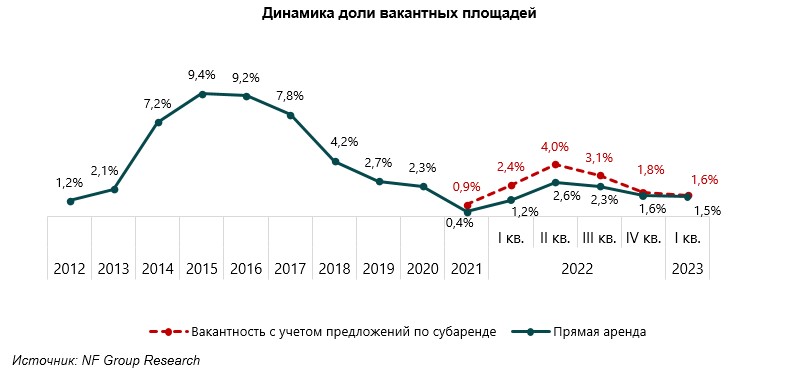

На данный момент объем свободных площадей на складском рынке Московского региона снижается ввиду того, что появляющиеся предложения привлекают интересантов еще до момента съезда текущего арендатора, а сделки по аренде со строящимися спекулятивными объектами заключаются еще до ввода объекта в эксплуатацию. Таким образом, в моменте площади не выходят на рынок. Помимо того, субаренда более не является фактором, влияющим на рынок, как это было год назад, – объем таких предложений сократился до минимума.

Показатель доли вакантных площадей продолжил снижение до 1,6%. Объем предлагаемых в субаренду площадей составляет не более 0,1% от общего объема предложения.

Хотя снижение показателя доли вакантных площадей по сравнению с IV кварталом 2022 года составило всего 0,2 п. п., значительная часть свободных на конец марта площадей находилась на высокой стадии подписания договоров с клиентами, а кроме того, на рынок вышел один крупный спекулятивный объект, который был полностью свободен на конец I квартала.

Лишь 0,6% общего объема качественных складских площадей или около 146 тыс. кв. м относятся к реально доступному предложению А класса на конец I квартала 2023 года, так как значительная часть площадей находится на высокой стадии подписания договоров с клиентами, а оставшаяся часть вакантного предложения приходится на площади класса B или на качественные многоэтажные склады.

Средневзвешенная ставка аренды достигла уровня 5 700 руб./кв. м/год triple net. Отмечается дальнейшая тенденция роста показателя к концу года до уровня 5 800 руб./кв. м/год triple net ввиду сокращения свободного предложения, вызванного растущим объемом заключенных сделок.

Основными драйверами спроса остались онлайн-ретейлеры, на которых пришлось 30% объема заключенных сделок I квартала 2023 года, а компании из сектора дистрибуции сформировали 26%.

По итогам 2023 года прогнозируемый объем спроса в Московском регионе может достигнуть 2 млн кв. м.

В I квартале 2023 года в Московском регионе было введено 223 тыс. кв. м качественных складов, что в 1,7 раз превышает аналогичный показатель 2022 года. Общий объем качественной складской недвижимости в Московском регионе достиг 23,37 млн кв. м.

По итогам 2023 года ожидается ввод около 1,6–1,7 млн кв. м нового предложения. На спекулятивное строительство придется около 60% проектов, при этом строительство значительной части этих объектов началось еще до 2022 года.

На конец марта наибольшую долю в структуре ввода заняли спекулятивные проекты – на них пришлось 92%, что в абсолютных значениях составляет 242 тыс. кв. м. Крупнейшим объектом стал складской комплекс PNK Парк МКАД-М4 общей площадью 128 тыс. кв. м. На проекты, построенные под собственные нужды, пришлось 8% нового предложения, или около 21,5 тыс. кв. м. Отмечается, что за I квартал не было введено в эксплуатацию ни одного объекта в формате built-to-suit.

На данный момент объем свободных площадей на складском рынке Московского региона снижается ввиду того, что появляющиеся предложения привлекают интересантов еще до момента съезда текущего арендатора, а сделки по аренде со строящимися спекулятивными объектами заключаются еще до ввода объекта в эксплуатацию. Таким образом, в моменте площади не выходят на рынок. Помимо того, субаренда более не является фактором, влияющим на рынок, как это было год назад, – объем таких предложений сократился до минимума.

Показатель доли вакантных площадей продолжил снижение до 1,6%. Объем предлагаемых в субаренду площадей составляет не более 0,1% от общего объема предложения.

Хотя снижение показателя доли вакантных площадей по сравнению с IV кварталом 2022 года составило всего 0,2 п. п., значительная часть свободных на конец марта площадей находилась на высокой стадии подписания договоров с клиентами, а кроме того, на рынок вышел один крупный спекулятивный объект, который был полностью свободен на конец I квартала.

Лишь 0,6% общего объема качественных складских площадей или около 146 тыс. кв. м относятся к реально доступному предложению А класса на конец I квартала 2023 года, так как значительная часть площадей находится на высокой стадии подписания договоров с клиентами, а оставшаяся часть вакантного предложения приходится на площади класса B или на качественные многоэтажные склады.

Средневзвешенная ставка аренды достигла уровня 5 700 руб./кв. м/год triple net. Отмечается дальнейшая тенденция роста показателя к концу года до уровня 5 800 руб./кв. м/год triple net ввиду сокращения свободного предложения, вызванного растущим объемом заключенных сделок.

Константин Фомиченко, партнер, региональный директор департамента индустриальной и складской недвижимости NF Group: «Результаты первых трех месяцев 2023 года подтверждают сохранение активности на рынке складской недвижимости Московского региона. Обычно в первом квартале рынок лишь постепенно набирает обороты, но в этом году с первого рабочего дня в январе наблюдалась бурная деятельность, что привело к максимальному объему сделок для I квартала за всю историю рынка. Ввиду растущего спроса с рынка уходит свободное предложение: показатель доли вакантных площадей снизился до отметки 1,6%, при этом по строящимся спекулятивным объектам сделки заключаются еще в процессе строительства. Вследствие этих факторов мы ожидаем возвращение популярности формата built-to-suit, как это было в 2020–2021 годах. Помимо этого, постепенно восстановится спекулятивное строительство».