Объем нового строительства в первом квартале 2023 года составил 15,9 тыс. кв. м, среди новых спекулятивных проектов – складские комплексы «ПСК Шушары» и «СовАвто» суммарной общей площадью порядка 3 тыс. кв. м. К концу года итоговый показатель ввода заявлен на уровне 524,2 тыс. кв. м.

Объем сделок в первом квартале составил 212 420 кв. м, при этом большая часть из них – это сделки аренды, сделки продажи в общей структуре поглощения составили 20%, сделки субаренды – всего 1% (1 460 кв. м). Наибольшим спросом пользовались секции площадью 1 000 – 2 500 кв. м, на них пришлась половина всего объема транзакций за период.

Объем сделок в первом квартале составил 212 420 кв. м, при этом большая часть из них – это сделки аренды, сделки продажи в общей структуре поглощения составили 20%, сделки субаренды – всего 1% (1 460 кв. м). Наибольшим спросом пользовались секции площадью 1 000 – 2 500 кв. м, на них пришлась половина всего объема транзакций за период.

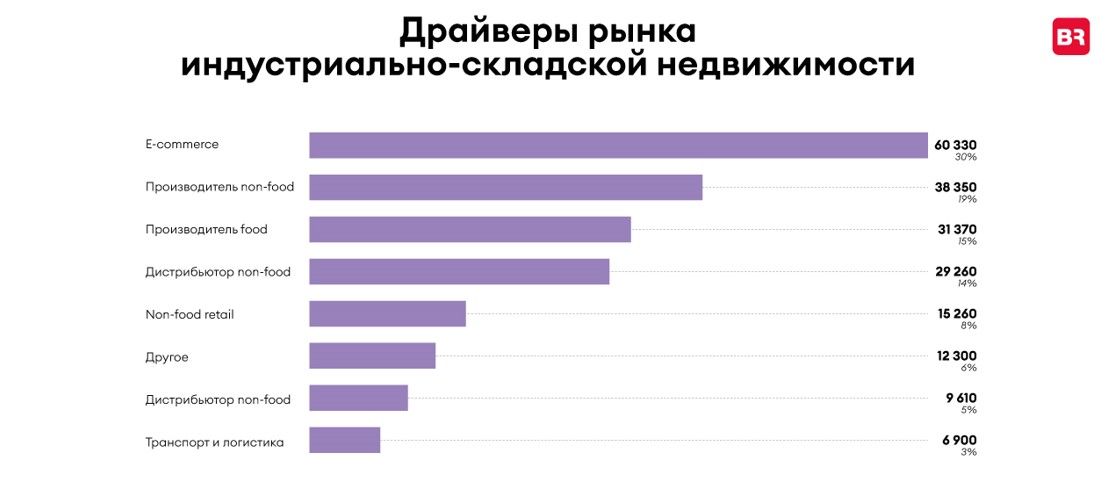

«Основной спрос на складские площади в Петербурге в первом квартале продолжили формировать компании из сегмента электронной коммерции, заняв 60 330 кв. м, или 30% от общего объема поглощения. Среди драйверов также производственные компании. Мы видим запрос на складские площади со стороны мебельных, пищевых производств», – рассказывает Евгений Титаренко, сооснователь и партнер Bright Rich | CORFAC International.

По формату сделок лидирует прямая аренда (68%), далее следует продажа в спекулятивных объектах (21%) и built-to-suit-аренда (11%, 22 310 кв. м). Сделок продажи площадей по модели BTS в первом квартале зафиксировано не было. Среди основных причин здесь удорожание строительства: по сравнению с 2020 годом стоимость возведения стандартного big box класса А, в среднем, выросла на 56% и сейчас составляет порядка 60-65 тыс. руб./ кв. м без НДС.

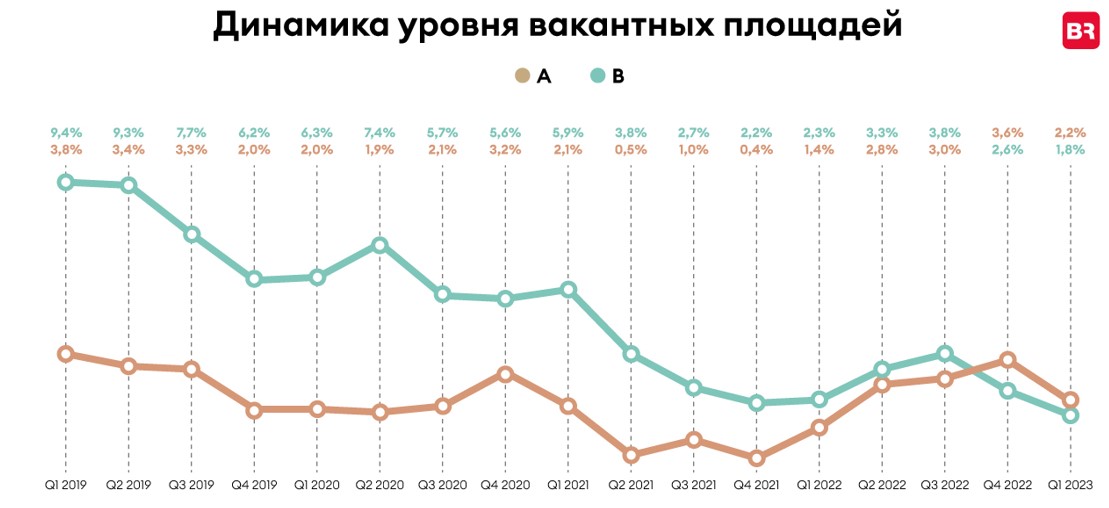

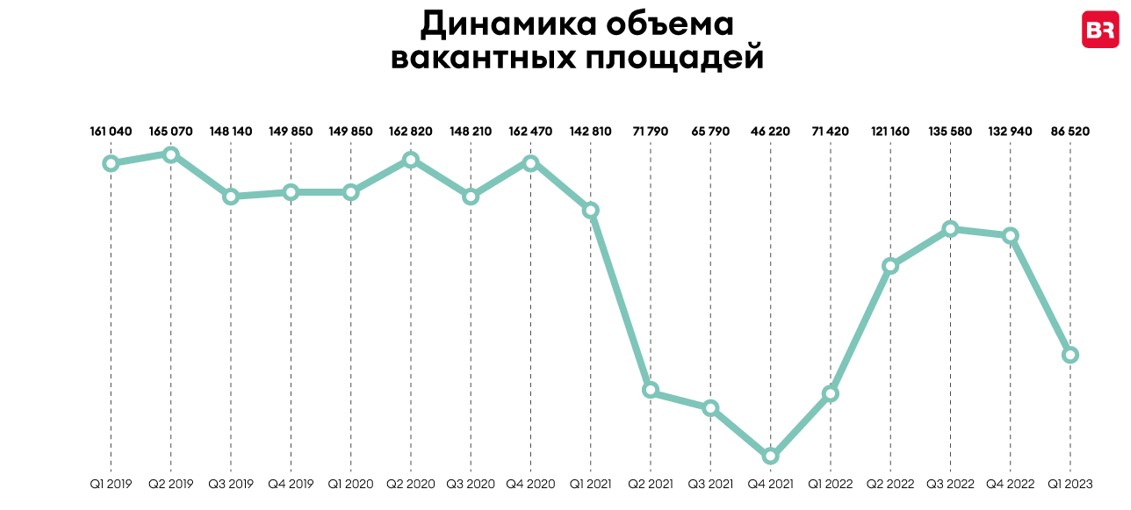

На конец первого квартала в Петербурге в прямую аренду свободно 86 520 кв. м складов, по отношению год к году объем вакансии вырос на 21,2%, а за квартал снизился на 35%. Уровень вакансии в классе А на конец первого квартала составил 2,2%, в классе В – 1,8%.

Объем рынка субаренды составляет на конец марта 29,4 тыс. кв. м, объем скрытой вакансии – 69,9 тыс. кв. м. При этом большая часть скрытого предложения приходится на южное направление Петербурга – 62 880 кв. м. Собственно, это объясняется в целом большим объемом складской недвижимости в этом направлении.

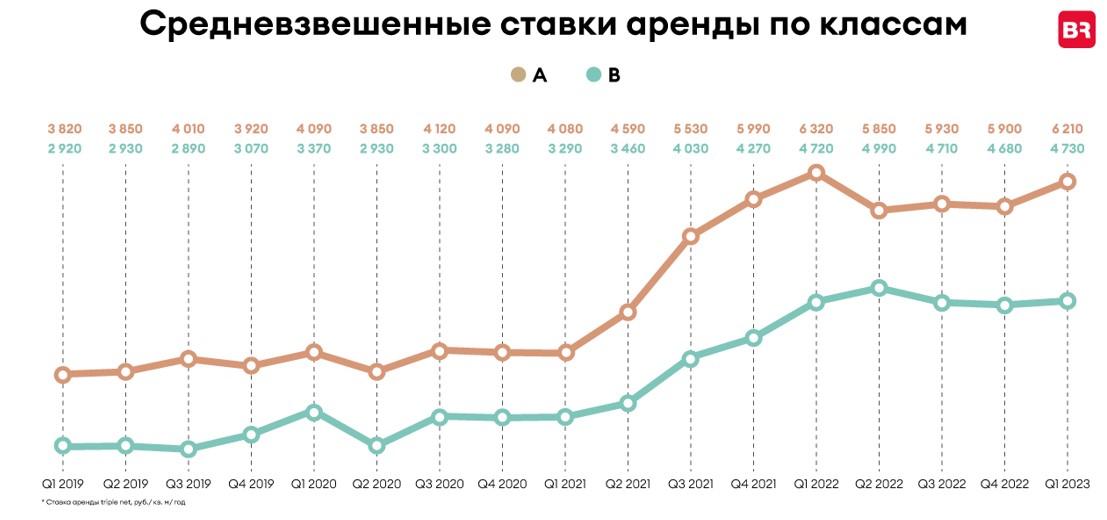

Средневзвешенные ставки аренды triple net на конец первого квартала составили 6 210 руб./ кв. м/ год в классе А и 4 730 руб./ кв. м/ год в классе В. За квартал и в том, и в другом классе произошло небольшое увеличение стоимости аренды: А-класс прибавил 5,3%, класс В – 1,1%. По отношению год к году средневзвешенная запрашиваемая арендная ставка в А-классе снизилась на 1,7%, в В-классе – практически без изменений. По прогнозам аналитиков Bright Rich | CORFAC International к концу года ставка в классе А останется в диапазоне 6 000 – 6 300 руб./ кв. м.