По данным аналитиков IBC Real Estate рынок офисной недвижимости Казахстана последние два года находится на подъеме: активно строятся новые качественные бизнес-центры, стремительно вымываются вакантные предложения, ставки аренды держатся на высоком уровне.

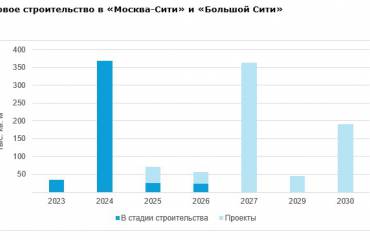

Офисный рынок Казахстана, в основном, сосредоточен в Алматы и Астане. Совокупный объем предложения в двух городах составляет более 1,6 млн кв. м: Алматы – 609 тыс. кв. м, Астана – 954 тыс. кв. м. Для сравнения, офисный сток крупного делового района «Москва-Сити» составляет 1,3 млн кв. м.

Первые бизнес-центры в Казахстане стали появляться в начале 2000-х годов, и в дальнейшем рынок ежегодно пополнялся новыми объектами. При этом девелоперы не до конца учитывали сложившиеся международные практики строительства качественных бизнес-центров, поэтому сегодня многие из них не соответствуют требованиям современных компаний.

Офисный рынок Казахстана смело можно назвать рынком арендодателя – по итогам III квартала 2023 года доля свободных площадей по двум городам составляет 5%, из них в Алматы – 3%, в Астане – 6%. Примечательно, что вакантных помещений с отделкой в Казахстане практически нет – их доля в общем объеме офисного предложения составляет всего 1,2%.

Офисный рынок Казахстана, в основном, сосредоточен в Алматы и Астане. Совокупный объем предложения в двух городах составляет более 1,6 млн кв. м: Алматы – 609 тыс. кв. м, Астана – 954 тыс. кв. м. Для сравнения, офисный сток крупного делового района «Москва-Сити» составляет 1,3 млн кв. м.

Первые бизнес-центры в Казахстане стали появляться в начале 2000-х годов, и в дальнейшем рынок ежегодно пополнялся новыми объектами. При этом девелоперы не до конца учитывали сложившиеся международные практики строительства качественных бизнес-центров, поэтому сегодня многие из них не соответствуют требованиям современных компаний.

Офисный рынок Казахстана смело можно назвать рынком арендодателя – по итогам III квартала 2023 года доля свободных площадей по двум городам составляет 5%, из них в Алматы – 3%, в Астане – 6%. Примечательно, что вакантных помещений с отделкой в Казахстане практически нет – их доля в общем объеме офисного предложения составляет всего 1,2%.

«По нашему мнению, высокий спрос на готовые к въезду помещения связан, в первую очередь, с активной релокацией иностранного бизнеса, которая началась в 2022 году. По данным на август 2023 года количество зарегистрированных в стране международных организаций выросло за год на 38% и составило более 41 тысячи. Как известно, свои офисы в Казахстане открыли такие компании как Honeywell, Fortescue, Playrix, Tinkoff, inDrive и Yandex. Последняя арендовала офисное помещение площадью более 1 100 кв. м в обновленном бизнес-центре SmArt.Point, где наша компания выступила консультантом сделки», – отмечает Екатерина Ногай, руководитель департамента исследований и аналитики IBC Real Estate.

Высокая заполняемость бизнес-центров является серьезной проблемой для иностранных компаний, которые рассматривают релокацию в Казахстан. Вакантные помещения от 500 кв. м – настоящая редкость для рынка Казахстана, средняя площадь предлагаемых сегодня помещений с отделкой составляет всего 198 кв. м. В условиях высокой конкуренции арендаторов за возможность занимать готовые офисные помещения, арендодатель чувствует себя уверенно, что приводит к росту запрашиваемых ставок аренды.

Премиальные бизнес-центры Казахстана экспонируют ставки аренды в долларах, но вакансии в зданиях высокого класса практически не осталось. Как следствие, в настоящий момент свободные офисы маркетируются преимущественно в тенге. По итогам III квартала 2023 года средневзвешенная ставка аренды в бизнес-центрах класса А в Алматы составляет 18,8 тыс. тенге за кв. м в месяц (46,8 тыс. руб. за кв. м в год), в Астане – 18,1 тыс. тенге за кв. м в месяц (45 тыс. руб. за кв. м в год). Для сравнения, средневзвешенная ставка аренды по офисам класса А в Москве составляет 41,4 тыс. руб. за кв. м в год. Таким образом, средняя ставка аренды в Алматы и Астане выше среднего значения по Москве на 13% и 8% соответственно.

Алматы – крупнейший финансово-экономический центр Казахстана. Исторически сложилось, что арендаторами офисных помещений в бывшей столице являются крупные международные и частные компании. Здесь представлен наибольший объем качественных офисных площадей страны. Среди них аналитики IBC Real Estate выделяют бизнес-центры Esentai Tower, Park View и AFD. К концу 2023 года дополнительно ожидается ввод в эксплуатацию порядка 100 тыс. кв. м офисов, среди которых два крупных премиальных проекта Deniz Park и New Nurly Tau. Примечательно, что последний уже полностью арендован компанией Yandex. По итогам 2023 года общий объем офисного предложения в Алматы составит более 700 тыс. кв. м.

Астана – столица Казахстана, здесь сосредоточены офисы крупных компаний государственного сектора. При этом исторически по качеству бизнес-центров Астана явно уступает Алматы. Это стимулирует девелоперов на строительство новых более современных объектов, соответствующих международным стандартам. Так, в 2017 году был построен премиальный общественно-деловой комплекс Talan Towers, получивший сертификацию LEED Gold. В конце 2022 года в эксплуатацию был введен премиальный бизнес-центр «Абу-Даби Плаза», офисная площадь которого составляет 85 тыс. кв. м. Таким образом, итоговый объем нового строительства значительно превысил показатели 2020-2021 гг. До конца 2023 года дополнительно ожидается ввод в эксплуатацию бизнес-центра Sensata общей офисной площадью 15 тыс. кв. м и по итогам года общий объем офисного предложения в Астане составит порядка 970 тыс. кв. м.