На протяжении 2023 года в действующих складских комплексах объем доступных в аренду площадей сохранялся на минимальном уровне. В декабре на рынке предлагалось 19 тыс. кв. м или 0,4% от общего объема. В строящихся объектах 77% складских площадей уже были законтрактованы, а оставшиеся находятся на этапе обсуждения контракта.

Неудовлетворенный спрос на склады классов А и В в Северной столице и агломерации составляет около 500 тыс кв. м. Из них 75% или 376 тыс. кв. м — объем в рамках запросов на строительство под заказ (build-to-suit или build-to-lease), средний размер запрашиваемых блоков — около 50 тыс. кв. м.

Более половины запросов на аренду (57%) приходится на блоки площадью от 10 тыс. кв. м. Но ввиду сохраняющегося дефицита потенциальным арендаторам практически невозможно найти подходящие площади.

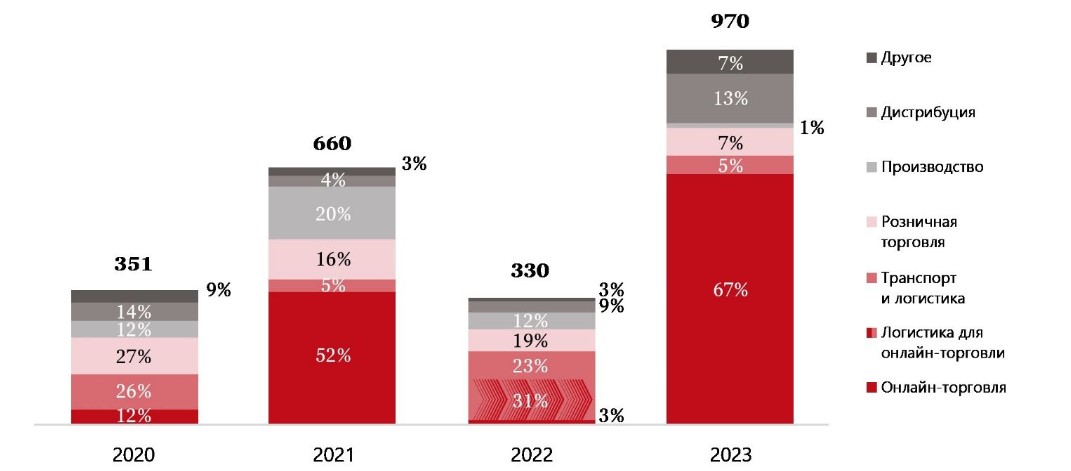

Общий объем сделок со складами класса А и В (без учета продлений договоров аренды) за 2023 год составил рекордные 969,7 тыс. кв. м, что практически в три раза превышает суммарный объем сделок за предыдущий год. 82% сделок было заключено на первичном рынке, то есть либо в строящихся объектах, либо в построенных объектах, которые до этого не были заняты. Данный показатель доли сделок является рекордным за всю историю наблюдений и ранее не превышал 61%.

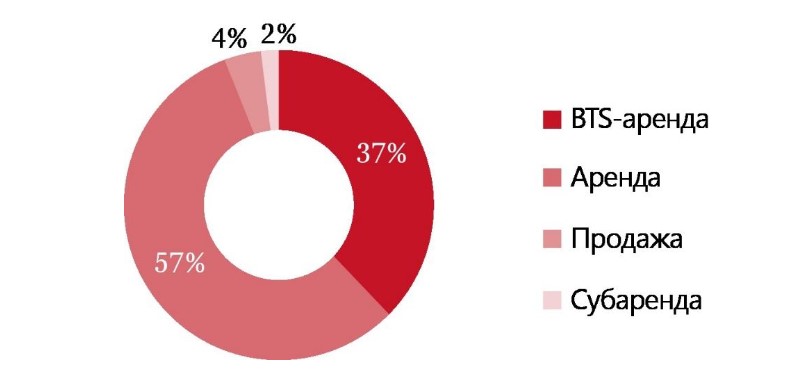

В 2023 году 57% от общего объема площадей пришлось на сделки прямой аренды, 37% - на сделки формата build-to-suit, и лишь 4% - на сделки продажи, что отчасти связано с недостатком предложения площадью более 10 тыс. кв. м, доступных для покупки.

Неудовлетворенный спрос на склады классов А и В в Северной столице и агломерации составляет около 500 тыс кв. м. Из них 75% или 376 тыс. кв. м — объем в рамках запросов на строительство под заказ (build-to-suit или build-to-lease), средний размер запрашиваемых блоков — около 50 тыс. кв. м.

Более половины запросов на аренду (57%) приходится на блоки площадью от 10 тыс. кв. м. Но ввиду сохраняющегося дефицита потенциальным арендаторам практически невозможно найти подходящие площади.

Общий объем сделок со складами класса А и В (без учета продлений договоров аренды) за 2023 год составил рекордные 969,7 тыс. кв. м, что практически в три раза превышает суммарный объем сделок за предыдущий год. 82% сделок было заключено на первичном рынке, то есть либо в строящихся объектах, либо в построенных объектах, которые до этого не были заняты. Данный показатель доли сделок является рекордным за всю историю наблюдений и ранее не превышал 61%.

В 2023 году 57% от общего объема площадей пришлось на сделки прямой аренды, 37% - на сделки формата build-to-suit, и лишь 4% - на сделки продажи, что отчасти связано с недостатком предложения площадью более 10 тыс. кв. м, доступных для покупки.

Распределение сделок по типу

Источник: NF Group Research

Главным драйвером рынка вновь стали компании сферы онлайн-торговли и в первую очередь компания Ozon, на долю которой пришлось 67% от общего объема заключенных сделок на рынке. Крупнейшие среди них – по строительству объектов в формате build-to-lease в Порошкино (117,5 тыс. кв. м), Янино (117,5 тыс кв. м) и Колпино (105 тыс. кв. м).

Динамика сделок по профилю арендаторов/покупателей, тыс. кв. м

Источник: NF Group Research

Реализация отложенного с 2022 года спроса, минимальная доля вакантных площадей, а также рост ключевой ставки ЦБ до 16%, -- эти факторы оказали существенное влияние на увеличение запрашиваемой арендной ставки: ее значение выросло с 5 750 руб./кв. м/год по итогам 2022 года до 8 650 руб./кв. м/год к концу 2023 года. В строящихся объектах значение средневзвешенной арендной ставки составляет 8 850 руб./кв. м/год triple net.

Динамика запрашиваемой ставки аренды в действующих складских объектах класса А, руб./кв. м/год, triple net

Источник: NF Group Research

В 2024 году прогнозируется рост средневзвешенной запрашиваемой арендной ставки в связи со стабильно высоким спросом со стороны арендаторов и отсутствием свободного предложения даже в строящихся зданиях, степень законтрактованности которых оценивается на уровне 77%. При условии относительной стабильности макроэкономической ситуации ожидается рост средневзвешенной запрашиваемой арендной ставки до 9 000 руб./кв. м/год и выше.

Илья Князев, руководитель отдела индустриальной и складской недвижимости NF Group в Санкт-Петербурге: «2023 год оказался рекордным во многих отношениях. Рекордный объем сделок, максимальный за всю историю уровень запрашиваемой арендной ставки и сохранение минимального объема доступных в аренду помещений. Несмотря на удорожание заемного финансирования, мы видим запросы от клиентов на строительство в формате build-to-suit, а также анонсы новых спекулятивных проектов от девелоперов. Все это говорит о том, что потребность в увеличении складских мощностей сохраняется, а значит в 2024 году ситуация на рынке изменится незначительно и всем нужно привыкать к новым ценовым реалиям».

Константин Фомиченко, партнер, региональный директор департамента индустриальной и складской недвижимости NF Group: «Мы видим устойчивый спрос на складские помещения в Санкт-Петербурге в первую очередь благодаря компаниям онлайн-торговли. Общий объем «неудовлетворенного» спроса в 2024 мы прогнозируем на уровне минимум 500 тыс. кв. м, что обязательно приведет к появлению новых проектов и новых игроков на рынке»