Общий обзор

- Положительная динамика РТО.

В первые месяцы года сохранялась положительная динамика РТО: +12,6% по республике и +22,3(!) в городе Минске. Для сравнения: для I-ого квартала 2023 года было характерна отрицательная динамика РТО: в г. Минске РТО в январе – марте 2023 г. сократился на 5%, в Республике Беларусь – на 3,5%.

- Проблемы игроков.

Несмотря на благоприятную конъюнктуру, без отрицательных явлений на рынке не обошлось. Вслед за уходом с рынка такого крупного продовольственного ритейлера, как «Виталюр», в начале 2024 года продолжились проблемы у таких сетей, как «Алми», заявившей об оптимизации объектов сети; «Буслік», который в начале квартала заявился как будущая сеть с исключительно белорусскими товарами, а к концу квартала объявил о полной приостановке бизнеса. Также испытал трудности «Остров чистоты и вкуса», где также происходила оптимизация объектов и брендов, входящих в группу. «Мила» приостановила работу сетевой интернет-торговли.

- «Сделка века»

Минус один долгострой. ТРЦ «Мега Парк», безуспешные торги по продаже которого происходили с осени 2023 года, в январе 2024 приобрел нового собственника. Цена покупки составила 24,67 млн рублей и была снижена на 80% от первоначально заявленной на первых торгах.

Предложение

В I-ом квартале 2024 года на рынке торговой недвижимости Минска новые знаковые объекты не вводились. Исключение составил только компактный МФК «Гудвил», расположенный в районе Сухарево. В нем в том числе находится около 6,5 тыс. кв.м. арендных площадей торгово-развлекательного назначения. При этом девелоперы крупных объектов, которые находятся в высокой стадии готовности и заявлены к вводу на 2024 год, начали анонсировать возможные даты открытия. На данный момент наиболее конкретную дату обозначил ТРЦ «Червенский», заявивший, что первые торговые объекты — гипермаркет «Грин» и крупный магазин бренда NewYorker — начнут функционировать с 29 мая. Также определились и с названием данного ТРЦ, поскольку ранее оно не было окончательно утверждено.

Два других крупных претендента на ввод в текущем году, Avia Mall и Prizma, объявляют о сроках открытия более обтекаемо: летом! При этом на ТРЦ Prizma в марте осуществили тестовую трансляцию 3D-экрана на фасаде здания.

Со сроками ввода ТРЦ Avia Mall есть своя специфика. В данном проекте не все зависит исключительно от желания и возможностей собственника. Ввод и эксплуатация ТРЦ связаны также с состоянием работ по строительству станции метро «Аэродромная» и благоустройству территории на ее поверхности. В конце марта работа в этом направлении была далека от завершения.

Также есть основания полагать, что с новым собственником ТРЦ «Мега Парк» из статуса долгостроя перейдет в статус завершенного и будет включен в перечень ожидаемых к открытию объектов.

Таким образом, объем предложения современной торговой недвижимости в I-ом квартале не сильно изменился по отношению к уровню на конец 2023 года и с учетом введенных площадей МФК «Гудвил» составляет свыше 1525 тыс. кв. м GLA. При этом перспектива роста и развития сегмента в ближайшие месяцы довольно оптимистичная.

Довольно часто возникает вопрос, достаточно ли предложение торговых площадей для ведения розничного бизнеса и комфортного обслуживания покупателей. В принципе, на современном этапе развития потребительского рынка в контексте всего города вполне достаточно. Однако в плане покрытия конкретных территорий есть куда развиваться. Тот же Avia Mall однозначно необходим в такой густонаселенной локации, как Минск Мир. По мере развития проекта Северный Берег там также понадобится строительство собственного ТРЦ сопоставимого по масштабу с топовыми объектами Минска.

Спрос

Требование к торговым площадям остается постоянным, без резких всплесков активности. В то же время, во многих торговых центрах происходит обновление арендаторов, с появлением новых на ранее свободных площадях.

Одним из наиболее знаковых событий на рынке был выход на белорусский рынок еще одного крупного игрока парфюмерно-косметического сегмента: российской сети «Лэтуаль». Компания еще год назад (в феврале 2023 года) объявила об экспансии на рынки Казахстана и Беларуси. И если в Казахстане открытие состоялось в августе 2023 года, то в Беларуси — только в марте 2024. Также в первом квартале стало известно, что о выходе на наш рынок заявила еще одна российская сеть: магазины электроники DNS.

Из событий рынка в плане ротации можно отметить закрытие в январе гипермаркета сети «Простор» в ТЦ Pro DOM (бывший «Горка Дом»). Позже начались работы по открытию гипермаркета сети «Корона». Это было ожидаемо, поскольку еще с 2021 года собственником ТЦ стала компания «Табак-Инвест».

Вакантность

Начало текущего года характеризовалось умеренным уровнем вакантности в сегменте торговой недвижимости Минска, за исключением нескольких объектов, где зафиксирована вакантность, значительно превышающая средний показатель по рынку. Наблюдался рост незаполненных площадей в отдельных торговых центрах, что коррелирует с закрытием магазинов сети «Буслiк». Однако текущая ситуация скорее является краткосрочным явлением, а не тенденцией длительного характера. Ожидается, что вакантные площади будут эффективно абсорбированы рынком ввиду высокой привлекательности этих локаций для новых арендаторов. К тому же доля занимаемых магазинами сети «Буслiк» площадей по отношению к общему объему торговой недвижимости незначительна.

Коммерческие условия

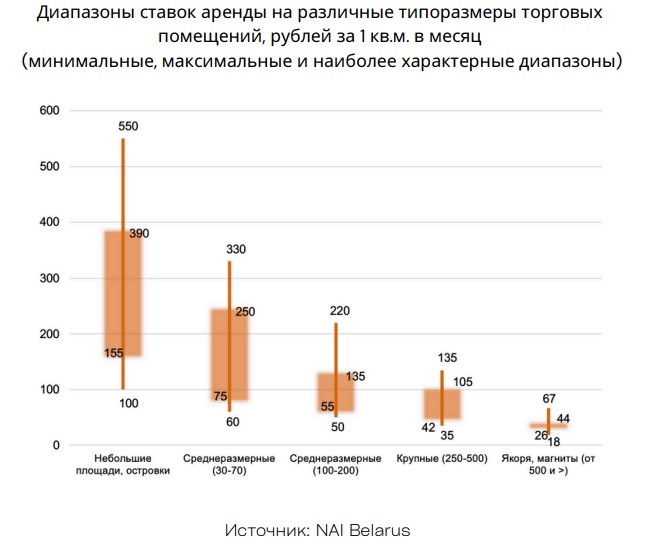

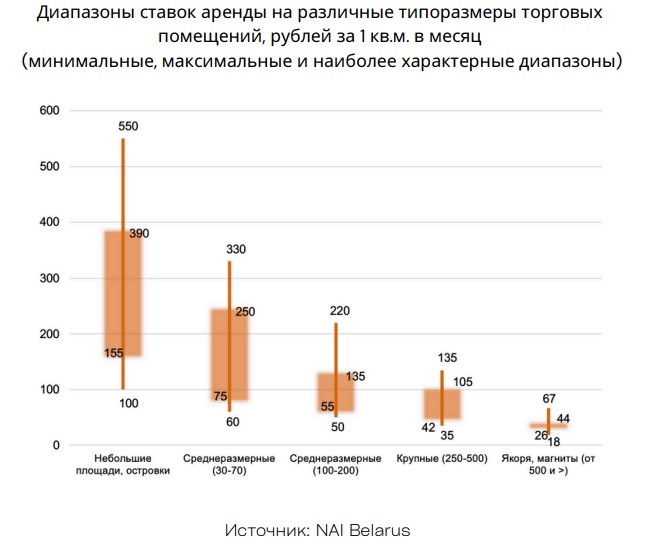

В текущей динамике рынка розничной торговли, договора аренды в современных торговых объектах часто базируются на переменных ставках, привязанных к обороту арендатора, что отражает гибкую экономическую модель взаимодействия между собственниками и арендаторами. Фиксированные ставки аренды являются скорее исключением, особенно среди крупноформатных операторов, которые занимают якорные позиции в торговых центрах. Эта тенденция распространяется и на меньшие розничные форматы. Установление строгих рамок фиксированных ставок на рынке считается условным и не отражает реальную картину, служа скорее как базовая ориентировочная величина для анализа.

Если говорить о рублевых фиксированных ставках, то они несколько выросли, поскольку участники рынка и по новым договорам, и при пересмотре коммерческих условий по ранее действующим учитывали как уровень инфляции, так и девальвацию рубля за прошедшие несколько месяцев. Однако рост был все-таки на проценты, а не в разы.

Тенденции и прогнозы на краткосрочный период

- Существенный рост предложения новых площадей в аренду за счет ввода крупных объектов, находящихся в завершающихся стадиях строительства;

- Спрос на торговые площади сохранится умеренным, но стабильным. Со второй половины 2024 года на спросе отразится рост предложения в новых крупных объектах. Возрастет конкуренция за привлекательных арендаторов;

- Подходы к потребительскому кредитованию несколько ужесточаются. Однако условия на рынке потребительского кредитования на ближайшее время сохраняются привлекательными для населения. Рост интереса на специальное предложение дешевых кредитов на товары национальных производителей;

- Среднерыночные ставки в рублях вырастут, ожидаемая коррекция составит 4-5%, а по успешным объектам — до 7-8%. Возможны изменения в сторону роста базовой арендной величины (БАВ).

- Положительная динамика РТО.

В первые месяцы года сохранялась положительная динамика РТО: +12,6% по республике и +22,3(!) в городе Минске. Для сравнения: для I-ого квартала 2023 года было характерна отрицательная динамика РТО: в г. Минске РТО в январе – марте 2023 г. сократился на 5%, в Республике Беларусь – на 3,5%.

- Проблемы игроков.

Несмотря на благоприятную конъюнктуру, без отрицательных явлений на рынке не обошлось. Вслед за уходом с рынка такого крупного продовольственного ритейлера, как «Виталюр», в начале 2024 года продолжились проблемы у таких сетей, как «Алми», заявившей об оптимизации объектов сети; «Буслік», который в начале квартала заявился как будущая сеть с исключительно белорусскими товарами, а к концу квартала объявил о полной приостановке бизнеса. Также испытал трудности «Остров чистоты и вкуса», где также происходила оптимизация объектов и брендов, входящих в группу. «Мила» приостановила работу сетевой интернет-торговли.

- «Сделка века»

Минус один долгострой. ТРЦ «Мега Парк», безуспешные торги по продаже которого происходили с осени 2023 года, в январе 2024 приобрел нового собственника. Цена покупки составила 24,67 млн рублей и была снижена на 80% от первоначально заявленной на первых торгах.

Предложение

В I-ом квартале 2024 года на рынке торговой недвижимости Минска новые знаковые объекты не вводились. Исключение составил только компактный МФК «Гудвил», расположенный в районе Сухарево. В нем в том числе находится около 6,5 тыс. кв.м. арендных площадей торгово-развлекательного назначения. При этом девелоперы крупных объектов, которые находятся в высокой стадии готовности и заявлены к вводу на 2024 год, начали анонсировать возможные даты открытия. На данный момент наиболее конкретную дату обозначил ТРЦ «Червенский», заявивший, что первые торговые объекты — гипермаркет «Грин» и крупный магазин бренда NewYorker — начнут функционировать с 29 мая. Также определились и с названием данного ТРЦ, поскольку ранее оно не было окончательно утверждено.

Два других крупных претендента на ввод в текущем году, Avia Mall и Prizma, объявляют о сроках открытия более обтекаемо: летом! При этом на ТРЦ Prizma в марте осуществили тестовую трансляцию 3D-экрана на фасаде здания.

Со сроками ввода ТРЦ Avia Mall есть своя специфика. В данном проекте не все зависит исключительно от желания и возможностей собственника. Ввод и эксплуатация ТРЦ связаны также с состоянием работ по строительству станции метро «Аэродромная» и благоустройству территории на ее поверхности. В конце марта работа в этом направлении была далека от завершения.

Также есть основания полагать, что с новым собственником ТРЦ «Мега Парк» из статуса долгостроя перейдет в статус завершенного и будет включен в перечень ожидаемых к открытию объектов.

Таким образом, объем предложения современной торговой недвижимости в I-ом квартале не сильно изменился по отношению к уровню на конец 2023 года и с учетом введенных площадей МФК «Гудвил» составляет свыше 1525 тыс. кв. м GLA. При этом перспектива роста и развития сегмента в ближайшие месяцы довольно оптимистичная.

Довольно часто возникает вопрос, достаточно ли предложение торговых площадей для ведения розничного бизнеса и комфортного обслуживания покупателей. В принципе, на современном этапе развития потребительского рынка в контексте всего города вполне достаточно. Однако в плане покрытия конкретных территорий есть куда развиваться. Тот же Avia Mall однозначно необходим в такой густонаселенной локации, как Минск Мир. По мере развития проекта Северный Берег там также понадобится строительство собственного ТРЦ сопоставимого по масштабу с топовыми объектами Минска.

Спрос

Требование к торговым площадям остается постоянным, без резких всплесков активности. В то же время, во многих торговых центрах происходит обновление арендаторов, с появлением новых на ранее свободных площадях.

Одним из наиболее знаковых событий на рынке был выход на белорусский рынок еще одного крупного игрока парфюмерно-косметического сегмента: российской сети «Лэтуаль». Компания еще год назад (в феврале 2023 года) объявила об экспансии на рынки Казахстана и Беларуси. И если в Казахстане открытие состоялось в августе 2023 года, то в Беларуси — только в марте 2024. Также в первом квартале стало известно, что о выходе на наш рынок заявила еще одна российская сеть: магазины электроники DNS.

Из событий рынка в плане ротации можно отметить закрытие в январе гипермаркета сети «Простор» в ТЦ Pro DOM (бывший «Горка Дом»). Позже начались работы по открытию гипермаркета сети «Корона». Это было ожидаемо, поскольку еще с 2021 года собственником ТЦ стала компания «Табак-Инвест».

Вакантность

Начало текущего года характеризовалось умеренным уровнем вакантности в сегменте торговой недвижимости Минска, за исключением нескольких объектов, где зафиксирована вакантность, значительно превышающая средний показатель по рынку. Наблюдался рост незаполненных площадей в отдельных торговых центрах, что коррелирует с закрытием магазинов сети «Буслiк». Однако текущая ситуация скорее является краткосрочным явлением, а не тенденцией длительного характера. Ожидается, что вакантные площади будут эффективно абсорбированы рынком ввиду высокой привлекательности этих локаций для новых арендаторов. К тому же доля занимаемых магазинами сети «Буслiк» площадей по отношению к общему объему торговой недвижимости незначительна.

Коммерческие условия

В текущей динамике рынка розничной торговли, договора аренды в современных торговых объектах часто базируются на переменных ставках, привязанных к обороту арендатора, что отражает гибкую экономическую модель взаимодействия между собственниками и арендаторами. Фиксированные ставки аренды являются скорее исключением, особенно среди крупноформатных операторов, которые занимают якорные позиции в торговых центрах. Эта тенденция распространяется и на меньшие розничные форматы. Установление строгих рамок фиксированных ставок на рынке считается условным и не отражает реальную картину, служа скорее как базовая ориентировочная величина для анализа.

Если говорить о рублевых фиксированных ставках, то они несколько выросли, поскольку участники рынка и по новым договорам, и при пересмотре коммерческих условий по ранее действующим учитывали как уровень инфляции, так и девальвацию рубля за прошедшие несколько месяцев. Однако рост был все-таки на проценты, а не в разы.

Тенденции и прогнозы на краткосрочный период

- Существенный рост предложения новых площадей в аренду за счет ввода крупных объектов, находящихся в завершающихся стадиях строительства;

- Спрос на торговые площади сохранится умеренным, но стабильным. Со второй половины 2024 года на спросе отразится рост предложения в новых крупных объектах. Возрастет конкуренция за привлекательных арендаторов;

- Подходы к потребительскому кредитованию несколько ужесточаются. Однако условия на рынке потребительского кредитования на ближайшее время сохраняются привлекательными для населения. Рост интереса на специальное предложение дешевых кредитов на товары национальных производителей;

- Среднерыночные ставки в рублях вырастут, ожидаемая коррекция составит 4-5%, а по успешным объектам — до 7-8%. Возможны изменения в сторону роста базовой арендной величины (БАВ).