Общий обзор

- Восстановление положительной динамики РТО.

Если еще в I-ом квартале динамика РТО в г. Минске показала снижение на 5%, (в Республике Беларусь — -3,5%), то в конце года динамика сменила вектор и РТО Минска вырос на +14%, а в целом по стране — на +8,2% (11 месяцев).

- Знаковая национализация. И…приватизация!

В 2023 году властями г. Минска были проведены необходимые юридические процедуры по установлению контроля над ТРЦ Mega Park. В сентябре был объявлен первый аукцион о его продаже. Начальная цена — более 121 млн. рублей. Всего в 2023 году состоялось три безрезультатных аукциона на понижение. В итоге лот перешел в новый 2024 год со стартовой ценой в 24,6 млн. (спойлер: на торгах в январе 2024 года объект был куплен).

- Назад в будущее?

IV-ый квартал 2023 года – бум развития фермерских рынков. К компании любимой Комаровки и набирающего обороты «Валерьяново» присоединились «Сеница» и «Слободской». Первый организован на площадях ТЦ «Сеница», второй – на площадях перепрофилированного автосалона рядом с ТРЦ «Даймонд Сити».

- Второй, который «Першы»!

Накануне Нового года состоялось открытие бывшего МФК «Магнит Минска» под названием ТЦ «Першы Нацыянальны Гандлёвы Дом». Стоит отметить, что пилотный торговый центр белорусских товаров был «откатан» на базе ТЦ «Столица» в 2022 году. И вполне успешно, что дало старт принятию решения о создании второго, более масштабного проекта.

- Расширение экспансии российских гигантов e-commerce.

Wildberries открыла новый региональный логистический центр. На этот раз в Бресте. В конце года объявила о планах по строительству крупного торгово-логистического распределительного центра; Ozon провел форум для предпринимателей «COM•E ON Минск». Его цель — расширить присутствие маркетплейса в плане реализации товаров в РБ и увеличить представительства белорусских товаров и селлеров.

Предложение

В течение I-го — III-го кварталов 2023 года в Минске и пригородах не происходило открытий новых объектов торговой недвижимости. «Прорыв» случился в IV-ом квартале. Первым введенным объектом стал ТЦ «Сеница», который начал функционировать в концепции фермерского рынка, но при этом, как полагается торговому центру, имеет и якорь: супермаркет-дискаунтер сети «UNISTORE опт&розница». Следом последовал еще один фермерский рынок, организованный на площадях бывшего автосалона, расположенного рядом с ТРЦ «Даймонд Сити».

И как итог уходящего года 30 декабря состоялось официальное открытие ТЦ «Першы Нацыянальны Гандлёвы Дом».

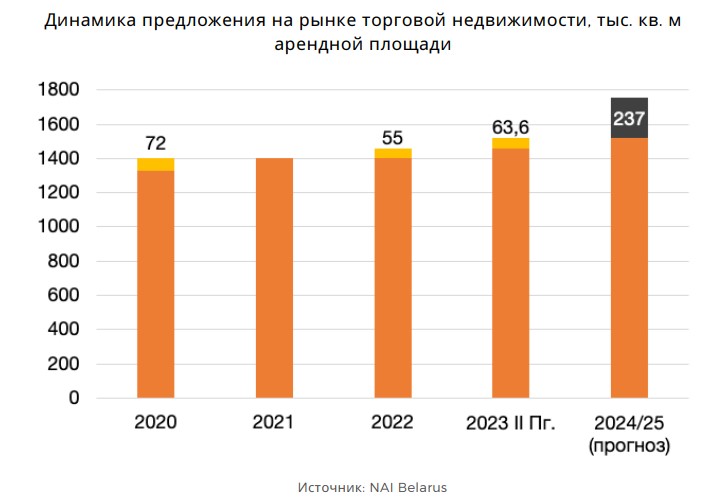

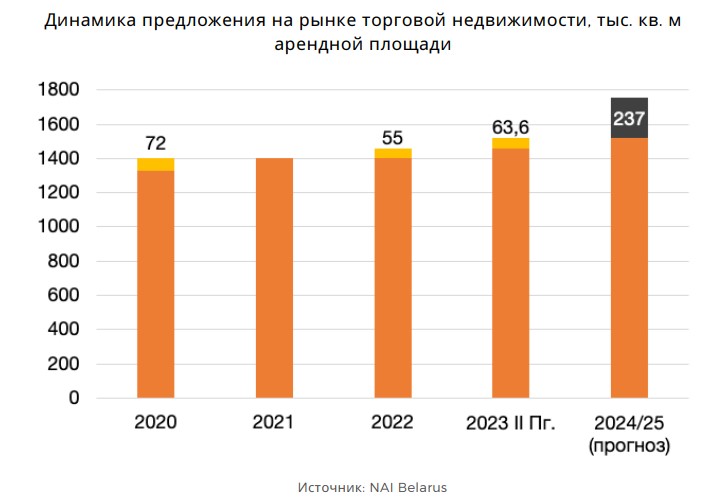

В целом за счет объектов, введенных во втором полугодии, а конкретно в IV-ом квартале, был закрыт весь 2023 год, поскольку в предыдущие три квартала на рынке ничего из крупных объектов не вводилось. Всего в течение года было введено 63,6 тыс. кв. м арендных торговых площадей.

Самый крупный объект — ТЦ «Першы Нацыянальны Гандлёвы Дом». Стоит отметить, что площадь всего бывшего МФК «Магнит Минска», где кроме ТРЦ были предусмотрен бизнес-центр, отель и паркинг, должна была составить около 200 тыс. кв. м. Валовая арендная площадь (GLA) 3х-уровневого ТЦ составляет около 40 тыс. кв. м.

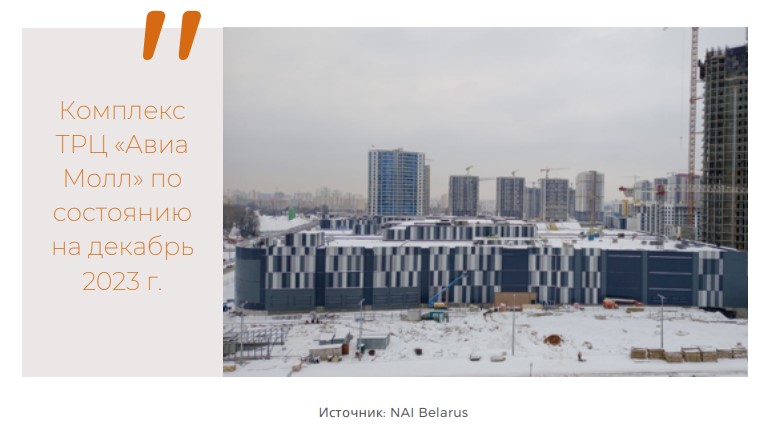

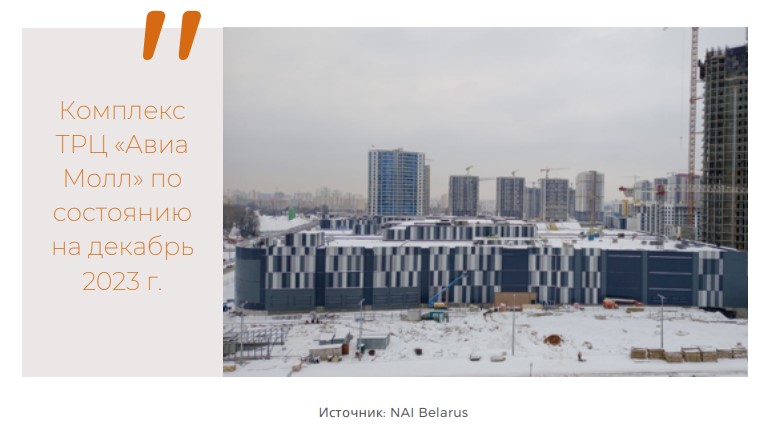

В период 2024 — начала 2025 годов ожидается еще более масштабное предложение площадей на рынке. Так, на данный период запланированы такие торговые объекты, как ТРЦ «Авиа Молл», «Червенский», «Призма», «Мега Парк»… С менее масштабными проектами в сегменте торговой недвижимости на подходе свыше 250 тыс. кв. м валовой арендной площади.

Спрос

Спрос на торговые площади в период 2023 года был довольно динамичным. Для рынка были характерны как ротационные открытия, особенно на протяжении первых трех кварталов, когда не было предложения новых площадей, так и заполнение ранее существовавших вакансий и новых введенных объектов в конце года. Из примеров ротационного характера можно отметить открытие в ТРЦ Galileo сначала магазина O’STIN, а на самом финише года — крупного супермаркета спорттоваров «Спортмастер», площадь которого составляет 1,5 тыс. кв м.

В новых торговых центрах, которые были введены в конце 2023 года, спрос формировали различные факторы. ТЦ «Сеница», взявший за основу концепт фермерского рынка, начал привлекать соответствующий контингент арендаторов. Поэтому заполнение площадей растянулось, а результаты работы будут видны в 2024 году.

В ТЦ «Першы Нацыянальны Гандлёвы Дом» в качестве основного фактора, обеспечившего полную загрузку площадей, выступил административный ресурс. Поскольку власти были заинтересованы в успешном старте фактически пилотного проекта такого масштаба (ТЦ «Столица» концептуально похож, что было отмечено выше), к широкому представительству на его площадях региональной фирменной торговли были подключены облисполкомы.

Нельзя не отметить влияния на спрос положительной конъюнктуры рынка: потребительский оптимизм, рост денежных потребительских расходов, доступность и рост объема потребительских кредитов, что в итоге привело к существенному скачку роста РТО (напомним, еще за первый квартал года динамика была отрицательной).

Характеризуя спрос, стоит отметить сохранение устойчивого спроса на помещения под крупную продовольственную розницу, якоря. Так, на протяжении 2023 года сеть «Санта» оперировала объектами бывшей сети «Виталюр». Но уже к концу года она начала освобождать крупные объекты, поскольку это не соответствует базовому формату сети. И практически параллельно эти объекты начали переходить в оперирование иным сетям, у которых практикуются форматы гипермаркетов и крупных супермаркетов. Многие из объектов успели открыться до Нового года под новыми названиями.

Вакантность

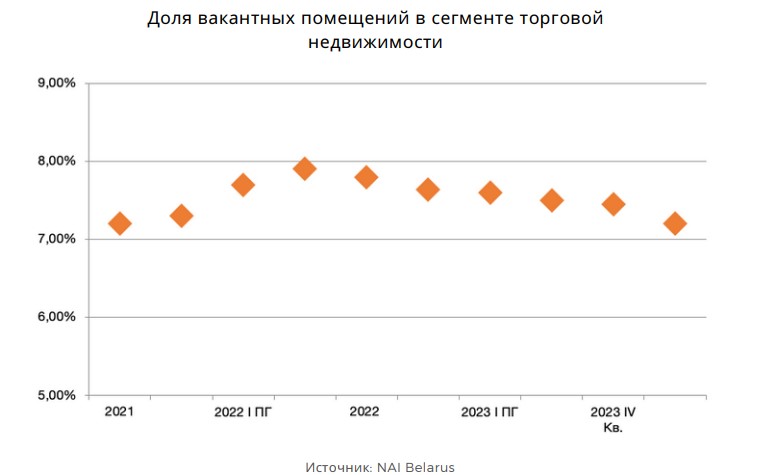

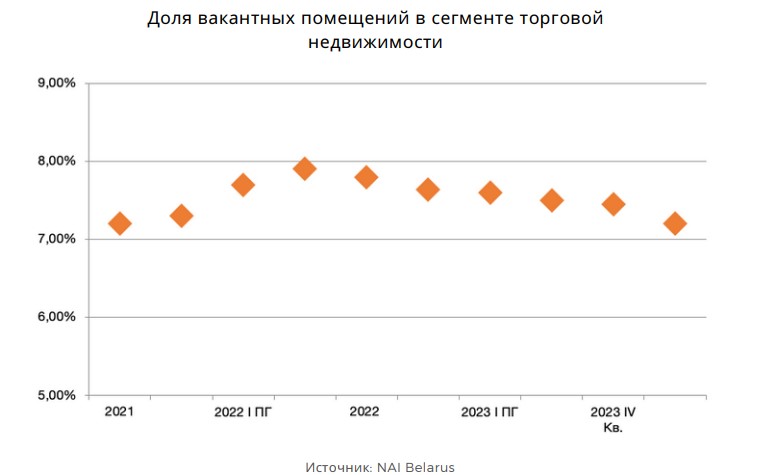

Вакантность в среднем по рынку на конец года сохраняется невысокой. На рынке остаются буквально несколько объектов, где существенный уровень незаполненных площадей. В остальных ТЦ она или не формируется, или наоборот, сокращается.

Новые арендные площади, образованные за счет введенных крупных объектов, на уровень вакантности не сильно повлияли, поскольку ТЦ «Першы Нацыянальны Гандлёвы Дом» в принципе ввелся без вакантности как таковой, а в отношении ТЦ «Сеница» необходимо несколько месяцев выждать, чтобы оценивать его влияние на вакантность рынка.

В IV-ом квартале отмечено сокращение числа торговых объектов сети «Буслiк», что грозило ростом вакантности тем объектам, где данная сеть выступала в качестве арендатора. Однако закрытия пока коснулись объектов в регионах. В минских ТЦ/ТРЦ до конца 2023 года освобождения арендованных сетью помещений не произошло.

Коммерческие условия

23 сентября 2023 года исполнился ровно год, как рынок аренды в сегменте торговой недвижимости работает в условиях рублевых ставок. В конце года приняты изменения в законодательстве, которые не только продлевают мораторий, но и ужесточают условия: из арендных отношений исключается не только какой-либо эквивалент иностранной валюты, но и его «суррогаты-заменители», как, например, «условная единица», «расчетная единица» и т.д.

В сегменте торговой недвижимости этот указ отразился в первую очередь на торговых центрах первых поколений, где высокий удельный вес небольших несетевых арендаторов, традиционно работающих с фиксированными ставками аренды.

В современных ТЦ/ТРЦ ситуация несколько иная. С учетом высокого удельного веса в секторе современного ретейла договоров, основанных на проценте от оборота, данные объекты в меньшей степени зависят от номинала фиксированной ставки. Здесь более важным фактором был рост товарооборота и физического объема выручки у ритейлеров. У основных участников рынка розницы в 2023 году с этими показателями все было в порядке.

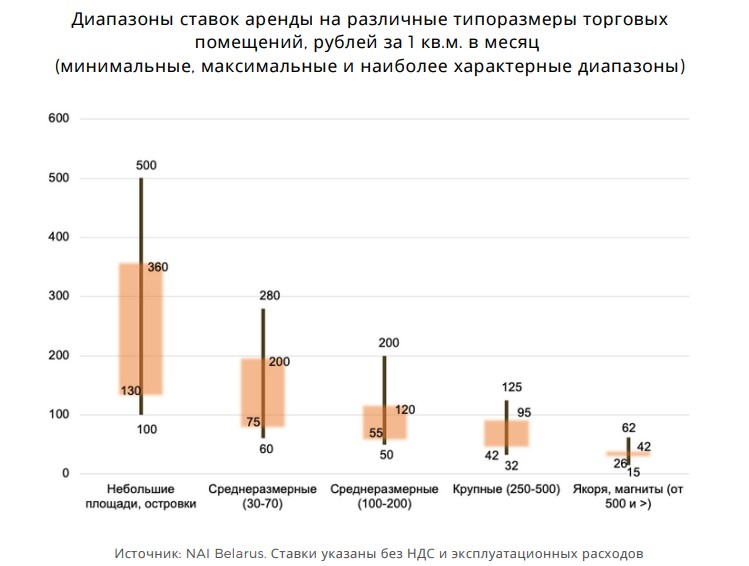

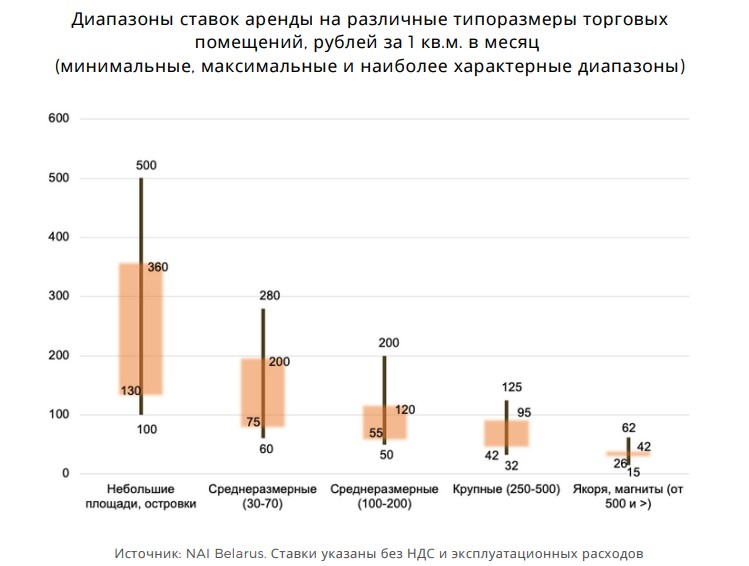

Если рассматривать коммерческие условия как фиксированные ставки, то их диапазоны в конце года были следующими.

В конце года, если рассматривать корректировки по ранее заключенным договорам, перевести на «фикс» договоры с процентом от оборота и посмотреть на уровень предлагаемых ставок для новых арендаторов – по всем этим направлениям был отмечен рост ставок аренды в рублях. В начале года этот рост был еще не так очевиден, поскольку складывалась совершенно иная конъюнктура: влияние негативных факторов сложного 2022 года, совершенно другой курс рубля, отрицательная динамика РТО и др. А уже с осени складывались благоприятные предпосылки для роста ставок в рублях, что и случилось.

Тенденции и прогнозы

- Существенный рост предложения новых площадей в аренду за счет ввода крупных объектов;

- Спрос на торговые площади в новом году сохранится умеренным, определяющие факторы спроса в первой половине 2024 года будут аналогичными предыдущему периоду, а со второй половины 2024 года на спросе отразится рост предложения в новых объектах;

- В течение 2023 года Национальный банк 6 раз снижал ставку рефинансирования, что делало потребительское кредитование все более привлекательным. В конце года регулятором принято решение ее не изменять. Подходы к кредитованию несколько ужесточаются. Однако условия на рынке потребительского кредитования на ближайшее время сохраняются привлекательными для населения;

- Пусть и с некоторыми условностями, но сохранится доступность потребительских кредитов, что будет стимулировать рост выручки в сегменте дорогостоящих товаров. В свою очередь, это косвенно стимулирует активность игроков данного сегмента рынка на рынке аренды;

- Вакантность в действующих объектах будет сокращаться. Влияние новых объектов на образование вакантности возможно, однако более реальный сценарий — заполнение новых площадей без увода арендаторов из действующих локаций;

- Среднерыночные ставки в рублях в ближайшие месяцы сохранятся на текущем уровне. Рост если и произойдет, то ближе к средине года, в мае-июне.

- Восстановление положительной динамики РТО.

Если еще в I-ом квартале динамика РТО в г. Минске показала снижение на 5%, (в Республике Беларусь — -3,5%), то в конце года динамика сменила вектор и РТО Минска вырос на +14%, а в целом по стране — на +8,2% (11 месяцев).

- Знаковая национализация. И…приватизация!

В 2023 году властями г. Минска были проведены необходимые юридические процедуры по установлению контроля над ТРЦ Mega Park. В сентябре был объявлен первый аукцион о его продаже. Начальная цена — более 121 млн. рублей. Всего в 2023 году состоялось три безрезультатных аукциона на понижение. В итоге лот перешел в новый 2024 год со стартовой ценой в 24,6 млн. (спойлер: на торгах в январе 2024 года объект был куплен).

- Назад в будущее?

IV-ый квартал 2023 года – бум развития фермерских рынков. К компании любимой Комаровки и набирающего обороты «Валерьяново» присоединились «Сеница» и «Слободской». Первый организован на площадях ТЦ «Сеница», второй – на площадях перепрофилированного автосалона рядом с ТРЦ «Даймонд Сити».

- Второй, который «Першы»!

Накануне Нового года состоялось открытие бывшего МФК «Магнит Минска» под названием ТЦ «Першы Нацыянальны Гандлёвы Дом». Стоит отметить, что пилотный торговый центр белорусских товаров был «откатан» на базе ТЦ «Столица» в 2022 году. И вполне успешно, что дало старт принятию решения о создании второго, более масштабного проекта.

- Расширение экспансии российских гигантов e-commerce.

Wildberries открыла новый региональный логистический центр. На этот раз в Бресте. В конце года объявила о планах по строительству крупного торгово-логистического распределительного центра; Ozon провел форум для предпринимателей «COM•E ON Минск». Его цель — расширить присутствие маркетплейса в плане реализации товаров в РБ и увеличить представительства белорусских товаров и селлеров.

Предложение

В течение I-го — III-го кварталов 2023 года в Минске и пригородах не происходило открытий новых объектов торговой недвижимости. «Прорыв» случился в IV-ом квартале. Первым введенным объектом стал ТЦ «Сеница», который начал функционировать в концепции фермерского рынка, но при этом, как полагается торговому центру, имеет и якорь: супермаркет-дискаунтер сети «UNISTORE опт&розница». Следом последовал еще один фермерский рынок, организованный на площадях бывшего автосалона, расположенного рядом с ТРЦ «Даймонд Сити».

И как итог уходящего года 30 декабря состоялось официальное открытие ТЦ «Першы Нацыянальны Гандлёвы Дом».

В целом за счет объектов, введенных во втором полугодии, а конкретно в IV-ом квартале, был закрыт весь 2023 год, поскольку в предыдущие три квартала на рынке ничего из крупных объектов не вводилось. Всего в течение года было введено 63,6 тыс. кв. м арендных торговых площадей.

Самый крупный объект — ТЦ «Першы Нацыянальны Гандлёвы Дом». Стоит отметить, что площадь всего бывшего МФК «Магнит Минска», где кроме ТРЦ были предусмотрен бизнес-центр, отель и паркинг, должна была составить около 200 тыс. кв. м. Валовая арендная площадь (GLA) 3х-уровневого ТЦ составляет около 40 тыс. кв. м.

В период 2024 — начала 2025 годов ожидается еще более масштабное предложение площадей на рынке. Так, на данный период запланированы такие торговые объекты, как ТРЦ «Авиа Молл», «Червенский», «Призма», «Мега Парк»… С менее масштабными проектами в сегменте торговой недвижимости на подходе свыше 250 тыс. кв. м валовой арендной площади.

Спрос

Спрос на торговые площади в период 2023 года был довольно динамичным. Для рынка были характерны как ротационные открытия, особенно на протяжении первых трех кварталов, когда не было предложения новых площадей, так и заполнение ранее существовавших вакансий и новых введенных объектов в конце года. Из примеров ротационного характера можно отметить открытие в ТРЦ Galileo сначала магазина O’STIN, а на самом финише года — крупного супермаркета спорттоваров «Спортмастер», площадь которого составляет 1,5 тыс. кв м.

В новых торговых центрах, которые были введены в конце 2023 года, спрос формировали различные факторы. ТЦ «Сеница», взявший за основу концепт фермерского рынка, начал привлекать соответствующий контингент арендаторов. Поэтому заполнение площадей растянулось, а результаты работы будут видны в 2024 году.

В ТЦ «Першы Нацыянальны Гандлёвы Дом» в качестве основного фактора, обеспечившего полную загрузку площадей, выступил административный ресурс. Поскольку власти были заинтересованы в успешном старте фактически пилотного проекта такого масштаба (ТЦ «Столица» концептуально похож, что было отмечено выше), к широкому представительству на его площадях региональной фирменной торговли были подключены облисполкомы.

Нельзя не отметить влияния на спрос положительной конъюнктуры рынка: потребительский оптимизм, рост денежных потребительских расходов, доступность и рост объема потребительских кредитов, что в итоге привело к существенному скачку роста РТО (напомним, еще за первый квартал года динамика была отрицательной).

Характеризуя спрос, стоит отметить сохранение устойчивого спроса на помещения под крупную продовольственную розницу, якоря. Так, на протяжении 2023 года сеть «Санта» оперировала объектами бывшей сети «Виталюр». Но уже к концу года она начала освобождать крупные объекты, поскольку это не соответствует базовому формату сети. И практически параллельно эти объекты начали переходить в оперирование иным сетям, у которых практикуются форматы гипермаркетов и крупных супермаркетов. Многие из объектов успели открыться до Нового года под новыми названиями.

Вакантность

Вакантность в среднем по рынку на конец года сохраняется невысокой. На рынке остаются буквально несколько объектов, где существенный уровень незаполненных площадей. В остальных ТЦ она или не формируется, или наоборот, сокращается.

Новые арендные площади, образованные за счет введенных крупных объектов, на уровень вакантности не сильно повлияли, поскольку ТЦ «Першы Нацыянальны Гандлёвы Дом» в принципе ввелся без вакантности как таковой, а в отношении ТЦ «Сеница» необходимо несколько месяцев выждать, чтобы оценивать его влияние на вакантность рынка.

В IV-ом квартале отмечено сокращение числа торговых объектов сети «Буслiк», что грозило ростом вакантности тем объектам, где данная сеть выступала в качестве арендатора. Однако закрытия пока коснулись объектов в регионах. В минских ТЦ/ТРЦ до конца 2023 года освобождения арендованных сетью помещений не произошло.

Коммерческие условия

23 сентября 2023 года исполнился ровно год, как рынок аренды в сегменте торговой недвижимости работает в условиях рублевых ставок. В конце года приняты изменения в законодательстве, которые не только продлевают мораторий, но и ужесточают условия: из арендных отношений исключается не только какой-либо эквивалент иностранной валюты, но и его «суррогаты-заменители», как, например, «условная единица», «расчетная единица» и т.д.

В сегменте торговой недвижимости этот указ отразился в первую очередь на торговых центрах первых поколений, где высокий удельный вес небольших несетевых арендаторов, традиционно работающих с фиксированными ставками аренды.

В современных ТЦ/ТРЦ ситуация несколько иная. С учетом высокого удельного веса в секторе современного ретейла договоров, основанных на проценте от оборота, данные объекты в меньшей степени зависят от номинала фиксированной ставки. Здесь более важным фактором был рост товарооборота и физического объема выручки у ритейлеров. У основных участников рынка розницы в 2023 году с этими показателями все было в порядке.

Если рассматривать коммерческие условия как фиксированные ставки, то их диапазоны в конце года были следующими.

В конце года, если рассматривать корректировки по ранее заключенным договорам, перевести на «фикс» договоры с процентом от оборота и посмотреть на уровень предлагаемых ставок для новых арендаторов – по всем этим направлениям был отмечен рост ставок аренды в рублях. В начале года этот рост был еще не так очевиден, поскольку складывалась совершенно иная конъюнктура: влияние негативных факторов сложного 2022 года, совершенно другой курс рубля, отрицательная динамика РТО и др. А уже с осени складывались благоприятные предпосылки для роста ставок в рублях, что и случилось.

Тенденции и прогнозы

- Существенный рост предложения новых площадей в аренду за счет ввода крупных объектов;

- Спрос на торговые площади в новом году сохранится умеренным, определяющие факторы спроса в первой половине 2024 года будут аналогичными предыдущему периоду, а со второй половины 2024 года на спросе отразится рост предложения в новых объектах;

- В течение 2023 года Национальный банк 6 раз снижал ставку рефинансирования, что делало потребительское кредитование все более привлекательным. В конце года регулятором принято решение ее не изменять. Подходы к кредитованию несколько ужесточаются. Однако условия на рынке потребительского кредитования на ближайшее время сохраняются привлекательными для населения;

- Пусть и с некоторыми условностями, но сохранится доступность потребительских кредитов, что будет стимулировать рост выручки в сегменте дорогостоящих товаров. В свою очередь, это косвенно стимулирует активность игроков данного сегмента рынка на рынке аренды;

- Вакантность в действующих объектах будет сокращаться. Влияние новых объектов на образование вакантности возможно, однако более реальный сценарий — заполнение новых площадей без увода арендаторов из действующих локаций;

- Среднерыночные ставки в рублях в ближайшие месяцы сохранятся на текущем уровне. Рост если и произойдет, то ближе к средине года, в мае-июне.