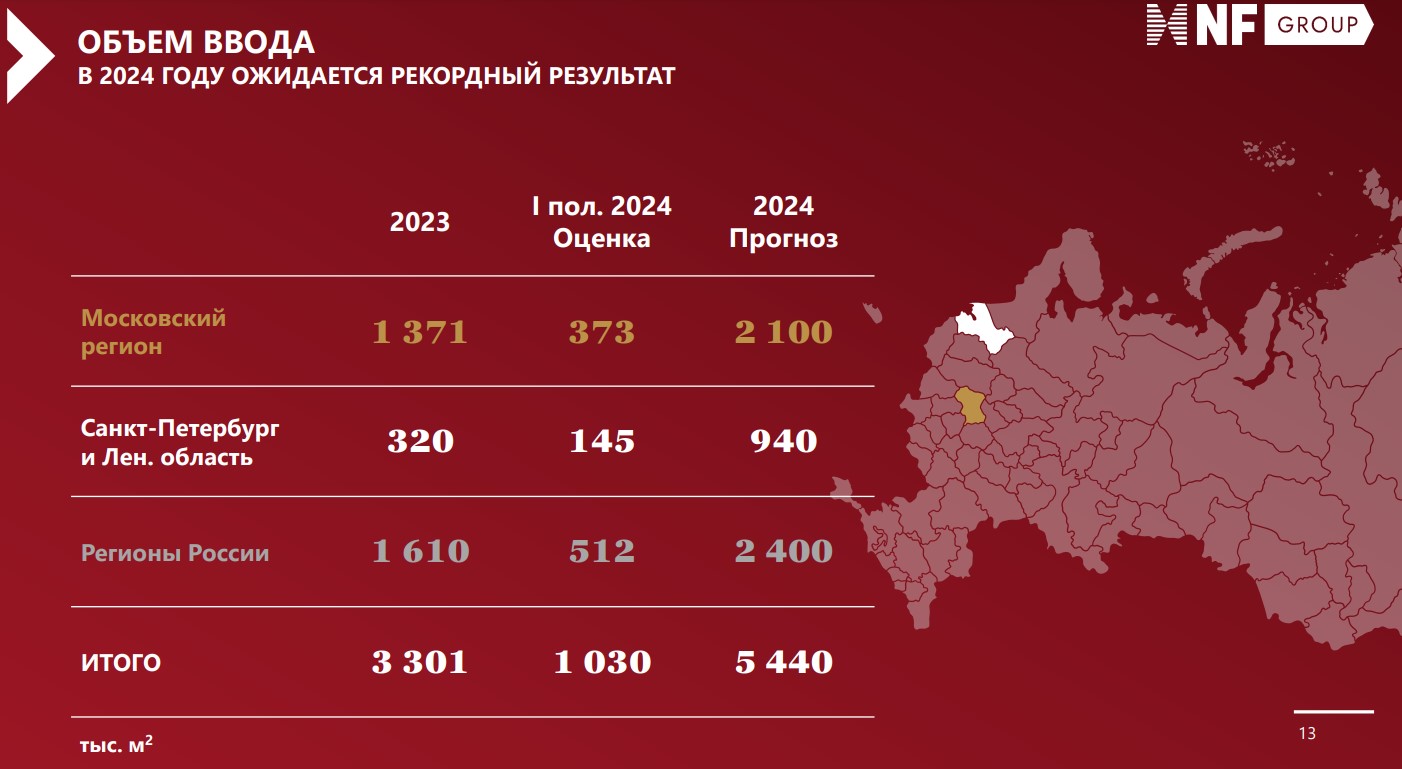

За первые шесть месяцев 2024 года на рынке складской недвижимости России было введено 1,03 млн кв. м, на регионы РФ пришлось 512 тыс. кв. м площадей, на Московский регион 373 тыс. кв. м, на Санкт-Петербург 145 тыс. кв. м. Прогнозируется, что по итогам года объем ввода в целом по стране достигнет рекордных 5,4 млн кв. м, Московский регион будет лидировать в этом объеме с 2,1 млн кв. м, за ним последуют регионы России с 2,4 млн кв. м, на Санкт-Петербург с Ленинградскую область придется 940 тыс. кв. м.

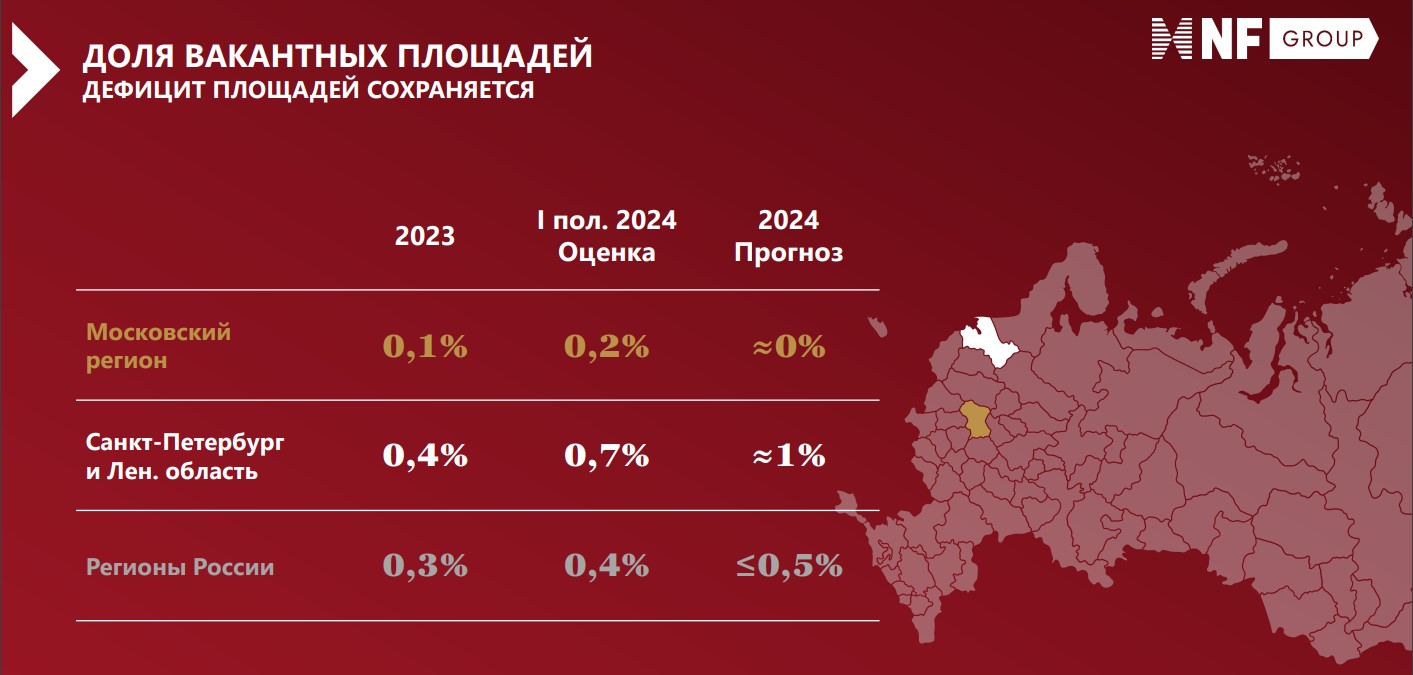

В первом полугодии 2024 года в Московском регионе доля свободных площадей составляет всего 0,2%, в Санкт-Петербурге и Ленинградской области — 0,7%, а в других регионах России — 0,4%. Прогнозы на конец года указывают на то, что уровень вакантных площадей останется крайне низким, и в Московском регионе сохранится на околонулевом уровне.

По предварительным итогам первого полугодия аналитики зафиксировали снижение темпов роста арендных ставок. Так, средневзвешенная ставка аренды в Московском регионе составила 9,6 тыс. руб. за кв. м в год (без учета НДС и операционных расходов), что на 1,1 тыс. руб. (+13%) больше по сравнению с концом 2023 года. В Санкт-Петербурге и Ленинградской области ставка аренды достигла 9,8 тыс. руб. за кв. м, увеличившись на 1,15 тыс. руб. (+13%). В регионах России арендные ставки варьируются от 8,6 тыс. руб. до 10,5 тыс. руб. за кв. м, что также превышает показатели конца 2023 года, составлявшие от 7,5 тыс. руб. до 9,5 тыс. руб. (рост на 11-15% в зависимости от региона). Прогноз на конец 2024 года предполагает незначительное увеличение ставок: в Московском регионе до 9,8 тыс. руб., в Санкт-Петербурге и Ленинградской области до 10 тыс. руб., а в регионах России до диапазона 9-11 тыс. руб. за кв. м.

Объем сделок со складской недвижимостью в I полугодии 2024 года составил 3 млн кв. м по всей России, что уже превысило результаты за весь 2022 год (2,7 млн кв. м). Прогнозируется, что по итогам года объем сделок достигнет 7 млн кв. м, в то время как в прошлом году итоговый показатель составил 7,6 млн кв. м. Основным драйвером спроса остается сегмент электронной коммерции (e-commerce), на долю которого приходится значительная часть заключенных сделок. В первом полугодии 2024 года доля сделок с e-commerce составляет 79%, что значительно выше итоговых показателей предыдущих лет (52% в 2023 году, 36% в 2022 году, 44% в 2021 году и 29% в 2020 году).

Доля BTS-сделок продолжает расти, чему способствует нехватка свободных помещений и высокий спрос со стороны компаний сектора e-commerce. Эти компании нуждаются в крупных фулфилмент-центрах, которые строятся исключительно по схеме BTS. В 2024 году доля BTS-сделок составляет 76%, что является значительным увеличением по сравнению с предыдущими годами (57% в 2023 году, 24% в 2022 году, 48% в 2021 году и 48% в 2020 году).

В 2024 году ожидается рекордный объем инвестиций в складскую недвижимость. За I полугодие объем инвестиций составил 63 млрд руб. Прогнозируется, что по итогам года объем инвестиций достигнет нового рекорда составив 120-140 млрд руб., что подчеркивает высокую привлекательность данного сегмента для инвесторов.

В первом полугодии 2024 года в Московском регионе доля свободных площадей составляет всего 0,2%, в Санкт-Петербурге и Ленинградской области — 0,7%, а в других регионах России — 0,4%. Прогнозы на конец года указывают на то, что уровень вакантных площадей останется крайне низким, и в Московском регионе сохранится на околонулевом уровне.

По предварительным итогам первого полугодия аналитики зафиксировали снижение темпов роста арендных ставок. Так, средневзвешенная ставка аренды в Московском регионе составила 9,6 тыс. руб. за кв. м в год (без учета НДС и операционных расходов), что на 1,1 тыс. руб. (+13%) больше по сравнению с концом 2023 года. В Санкт-Петербурге и Ленинградской области ставка аренды достигла 9,8 тыс. руб. за кв. м, увеличившись на 1,15 тыс. руб. (+13%). В регионах России арендные ставки варьируются от 8,6 тыс. руб. до 10,5 тыс. руб. за кв. м, что также превышает показатели конца 2023 года, составлявшие от 7,5 тыс. руб. до 9,5 тыс. руб. (рост на 11-15% в зависимости от региона). Прогноз на конец 2024 года предполагает незначительное увеличение ставок: в Московском регионе до 9,8 тыс. руб., в Санкт-Петербурге и Ленинградской области до 10 тыс. руб., а в регионах России до диапазона 9-11 тыс. руб. за кв. м.

Объем сделок со складской недвижимостью в I полугодии 2024 года составил 3 млн кв. м по всей России, что уже превысило результаты за весь 2022 год (2,7 млн кв. м). Прогнозируется, что по итогам года объем сделок достигнет 7 млн кв. м, в то время как в прошлом году итоговый показатель составил 7,6 млн кв. м. Основным драйвером спроса остается сегмент электронной коммерции (e-commerce), на долю которого приходится значительная часть заключенных сделок. В первом полугодии 2024 года доля сделок с e-commerce составляет 79%, что значительно выше итоговых показателей предыдущих лет (52% в 2023 году, 36% в 2022 году, 44% в 2021 году и 29% в 2020 году).

Доля BTS-сделок продолжает расти, чему способствует нехватка свободных помещений и высокий спрос со стороны компаний сектора e-commerce. Эти компании нуждаются в крупных фулфилмент-центрах, которые строятся исключительно по схеме BTS. В 2024 году доля BTS-сделок составляет 76%, что является значительным увеличением по сравнению с предыдущими годами (57% в 2023 году, 24% в 2022 году, 48% в 2021 году и 48% в 2020 году).

В 2024 году ожидается рекордный объем инвестиций в складскую недвижимость. За I полугодие объем инвестиций составил 63 млрд руб. Прогнозируется, что по итогам года объем инвестиций достигнет нового рекорда составив 120-140 млрд руб., что подчеркивает высокую привлекательность данного сегмента для инвесторов.

Константин Фомиченко, партнер, региональный директор департамента индустриальной и складской недвижимости NF Group: «В 2024 году мы наблюдаем значительные изменения на рынке складской недвижимости. Основным драйвером рынка являются запросы компаний из сегмента e-commerce, в том числе сделок в формате BTS-аренды. Основными арендаторами таких объектов становятся крупные федеральные компании из сегмента электронной торговли, что обеспечивает стабильность и продолжительность договоров аренды. Также растет популярность частного инвестирования в склады через ЗПИФ, что подтверждается расширением фондов крупнейшими игроками и их активным приобретением новых объектов. Все эти факторы указывают на продолжение устойчивого развития рынка в ближайшие годы и формирование новых возможностей для инвесторов и арендаторов».