Согласно данным консалтинговой компании IBC Real Estate, за 1,5 года, в период с начала 2023 по июнь 2024 года на российский рынок вышло 33 новых международных бренда, в том числе 12 брендов из Турции, по 4 бренда из Белоруссии, Китая и ОАЭ, а также игроки из Австралии, Германии, Италии, Финляндии и Южной Кореи. Большинство из них, почти 80%, специализируются на продаже одежды и обуви.

И локальные, и зарубежные производители понимают важность развития своего бренда не только в рамках офлайн-магазинов, но и с помощью различных форматов присутствия в онлайн. Специфика развития российского онлайн-ритейла – высокая степень консолидации всего объема продаж на двух ключевых маркетплейсах, ввиду чего 85% международных брендов, которые вышли на российский рынок с 2023 года, выбрали в качестве дополнительного канала продаж развитие на маркетплейсах, в то время как собственные интернет-магазины развивают только 33% игроков. Выходя на торговые площадки маркетплейсов, селлеры получают доступ к широкой лояльной аудитории и возможности реализации своей продукции без крупных дополнительных затрат на организацию логистики собственного интернет-магазина.

Поскольку большинство новых брендов (80%) относится к сегменту одежда и обувь, наиболее популярным среди новых международных игроков маркетплейсом стали Lamoda – ведущий нишевый маркетплейс в сфере моды (Baasploa, Rinascimento, Laurel и еще 10 брендов), а также универсальные маркетплейсы Wildberries (Comintern, Ecru, Vilet и еще 4 бренда) и Ozon (Josiny, Tecno, Chakra и еще 5 брендов).

Lamoda – наиболее крупный нишевый маркетплейс одежды и обуви, лидер по объему продаж и количеству заказов среди всех онлайн fashion-ритейлеров. С 2020 года его оборот вырос более чем в 2 раза, а доля в структуре всех нишевых маркетплейсов достигла 22%. В свою очередь, OZON и Wildberries являются крупнейшими по обороту маркетплейсами на российском рынке – доля от всего оборота рынка электронной торговли совокупно по двум игрокам в 2023 году составила 47%, доля от количества заказов – 75%. Выход на такие крупные, уже настроенные площадки с лояльной аудиторией – дополнительный канал продаж и продвижения как для локальных, так и для международных развивающихся брендов. Немаловажную роль играет и уже сложившаяся, не требующая значительных усилий со стороны селлеров система логистики маркетплейсов, охватывающая большинство регионов России. Так, к 2024 году Lamoda планирует увеличение количества ПВЗ на 400 точек, к концу года их число должно увеличиться до 1 200. Количество пунктов выдачи у Wildberries и OZON превышает 40 тыс. ПВЗ у каждого.

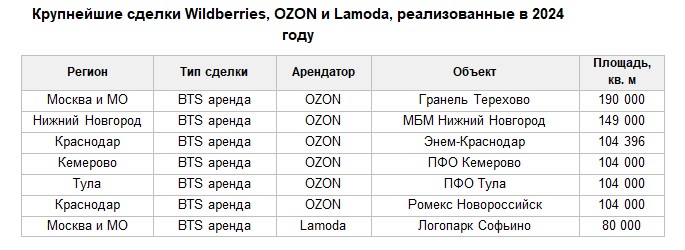

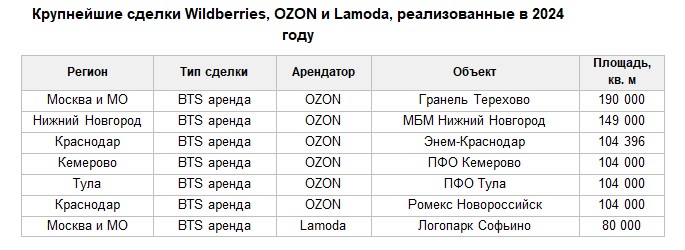

Выход новых игроков не только в офлайн-розницу, но и на ключевые онлайн-платформы в очередной раз подчеркивает значимость российских интернет-гигантов в жизни потребителей, а также доступность и качество логистики маркетплейсов для селлеров. Как результат, именно маркетплейсы являются наиболее значимыми потребителями складских площадей. Так, с начала года совокупно три ключевых ритейлера реализовали около 1,3 млн кв. м, из них 59% пришлось на российские регионы.

И локальные, и зарубежные производители понимают важность развития своего бренда не только в рамках офлайн-магазинов, но и с помощью различных форматов присутствия в онлайн. Специфика развития российского онлайн-ритейла – высокая степень консолидации всего объема продаж на двух ключевых маркетплейсах, ввиду чего 85% международных брендов, которые вышли на российский рынок с 2023 года, выбрали в качестве дополнительного канала продаж развитие на маркетплейсах, в то время как собственные интернет-магазины развивают только 33% игроков. Выходя на торговые площадки маркетплейсов, селлеры получают доступ к широкой лояльной аудитории и возможности реализации своей продукции без крупных дополнительных затрат на организацию логистики собственного интернет-магазина.

Поскольку большинство новых брендов (80%) относится к сегменту одежда и обувь, наиболее популярным среди новых международных игроков маркетплейсом стали Lamoda – ведущий нишевый маркетплейс в сфере моды (Baasploa, Rinascimento, Laurel и еще 10 брендов), а также универсальные маркетплейсы Wildberries (Comintern, Ecru, Vilet и еще 4 бренда) и Ozon (Josiny, Tecno, Chakra и еще 5 брендов).

Lamoda – наиболее крупный нишевый маркетплейс одежды и обуви, лидер по объему продаж и количеству заказов среди всех онлайн fashion-ритейлеров. С 2020 года его оборот вырос более чем в 2 раза, а доля в структуре всех нишевых маркетплейсов достигла 22%. В свою очередь, OZON и Wildberries являются крупнейшими по обороту маркетплейсами на российском рынке – доля от всего оборота рынка электронной торговли совокупно по двум игрокам в 2023 году составила 47%, доля от количества заказов – 75%. Выход на такие крупные, уже настроенные площадки с лояльной аудиторией – дополнительный канал продаж и продвижения как для локальных, так и для международных развивающихся брендов. Немаловажную роль играет и уже сложившаяся, не требующая значительных усилий со стороны селлеров система логистики маркетплейсов, охватывающая большинство регионов России. Так, к 2024 году Lamoda планирует увеличение количества ПВЗ на 400 точек, к концу года их число должно увеличиться до 1 200. Количество пунктов выдачи у Wildberries и OZON превышает 40 тыс. ПВЗ у каждого.

Выход новых игроков не только в офлайн-розницу, но и на ключевые онлайн-платформы в очередной раз подчеркивает значимость российских интернет-гигантов в жизни потребителей, а также доступность и качество логистики маркетплейсов для селлеров. Как результат, именно маркетплейсы являются наиболее значимыми потребителями складских площадей. Так, с начала года совокупно три ключевых ритейлера реализовали около 1,3 млн кв. м, из них 59% пришлось на российские регионы.

«Развитие российских и международных брендов все чаще происходит в сфере электронной торговли. Ритейлеры заинтересованы в расширении аудитории и увеличении оборотов продаж в том числе и через онлайн-каналы продаж. Спецификой текущей ситуации является выход брендов именно на маркетплейсы, а не фокус на создание собственных интернет магазинов, что говорит об особой роли маркетплейсов в жизни потребителей, а также об уровне развития логистики и ее комфортной стоимости у ключевых игроков», – комментирует Екатерина Ногай, руководитель департамента исследований и аналитики IBC Real Estate.