Ввод

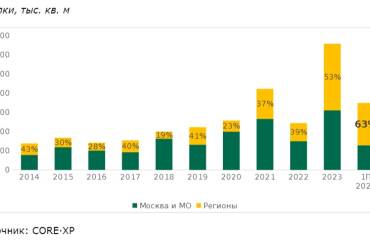

По итогам первого полугодия в Московском регионе было введено в эксплуатацию 217 000 кв. м качественной складской недвижимости. Данный показатель ниже значения аналогичного периода 2023 года (586,7 тыс. кв. м) более чем в 2,5 раза. Совокупный объем индустриально-складской недвижимости в регионе достиг величины 24,4 млн кв. м. 48% новой складской площади построено для собственных нужд (РЦ Электросталь, Wildberries), остальные объекты к моменту завершения строительства все законтрактованы или находятся в стадии активных переговоров.

Ключевые объекты, ожидаемые к вводу в 2024 году

Следуя за развитием онлайн торговли, максимальный объем ожидаемого до конца 2024 года нового строительства приходится на объекты Ozon, а также других операторов продовольственной и непродовольственной розничной торговли. Основная часть анонсированных новых складов – это объекты формата built-to-suit (в большинстве случаев аренда).

Объем ввода спекулятивных площадей не успевает за растущим спросом, при этом площади сдаются в аренду еще до ввода в эксплуатацию. Рынок складской недвижимости остается в условиях дефицита доступных площадей.

Спрос

Совокупный объем сделок на рынке индустриально-складской недвижимости Московского региона за 1 полугодие 2024 года составил 1 863 000 кв. м, что превышает даже рекордные показатели аналогичного периода прошлого года, отмечают аналитики консалтинговой компании Bright Rich | CORFAC International.

На фоне отсутствия готового предложения крупный спрос все больше уходит в формат built-to-suit. В формате BTS/аренда в январе-июне был реализован 51% площадей и еще 12% в формате BTS/продажа. При этом по количеству сделок самым востребованным форматом остается классическая аренда.

Как обычно, наибольшую долю рынка заняли самые крупные сделки площадью от 15 тыс. кв. м – 83% площадей от общего объема сделок. Этот же сегмент стал самым популярным по количеству транзакций.

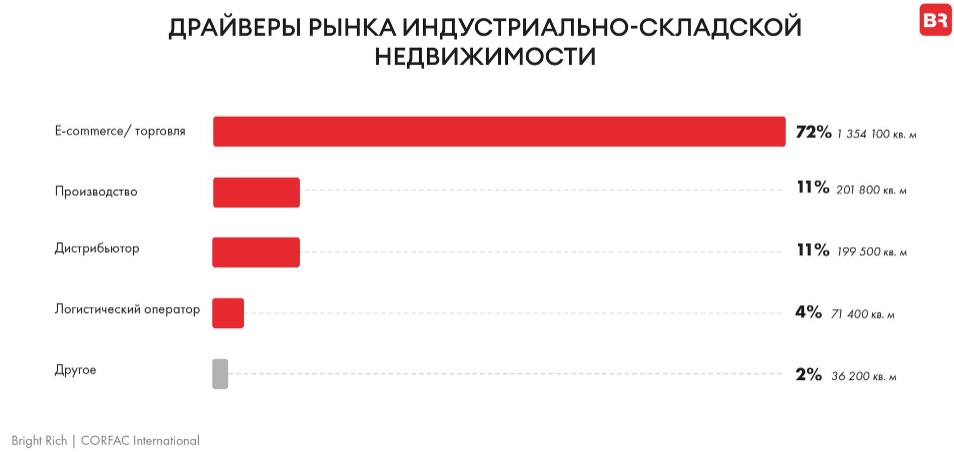

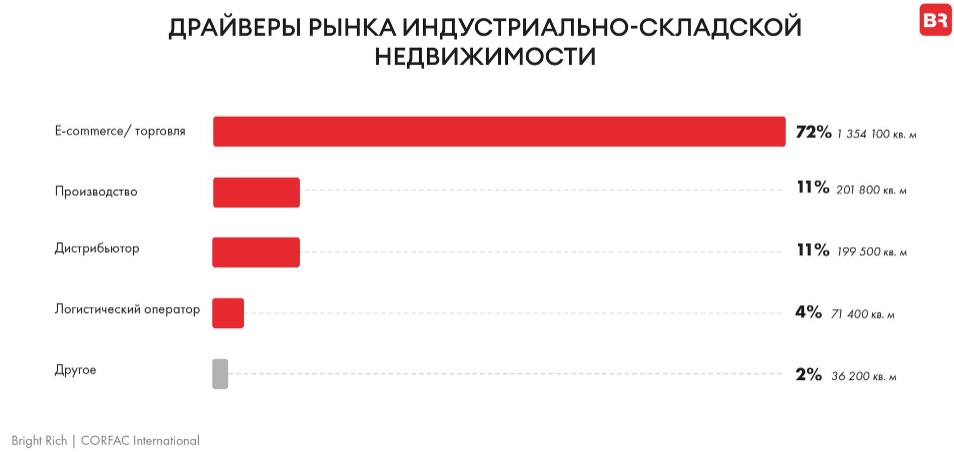

Стабильное лидерство по объему сделок за последние три года демонстрируют компании сферы e-commerce, заключившие 8 из 10 крупнейших сделок за полугодие. Объем площадей, занятых компаниями этого сегмента, составил 1 354 100 кв. м.

Географические предпочтения потенциальных арендаторов и покупателей традиционно остаются за южным направлением, однако в прошедшем полугодии резкий рост показало также восточное направление, где прошло сразу несколько крупных сделок.

Предложение

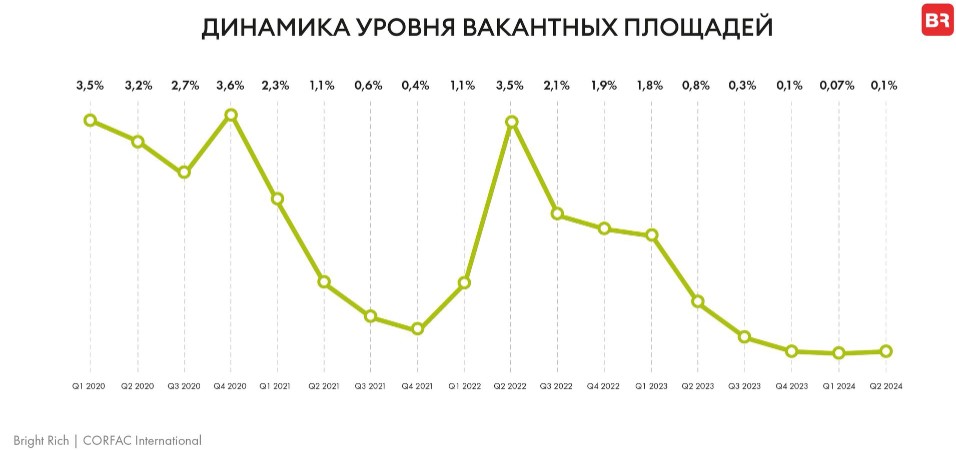

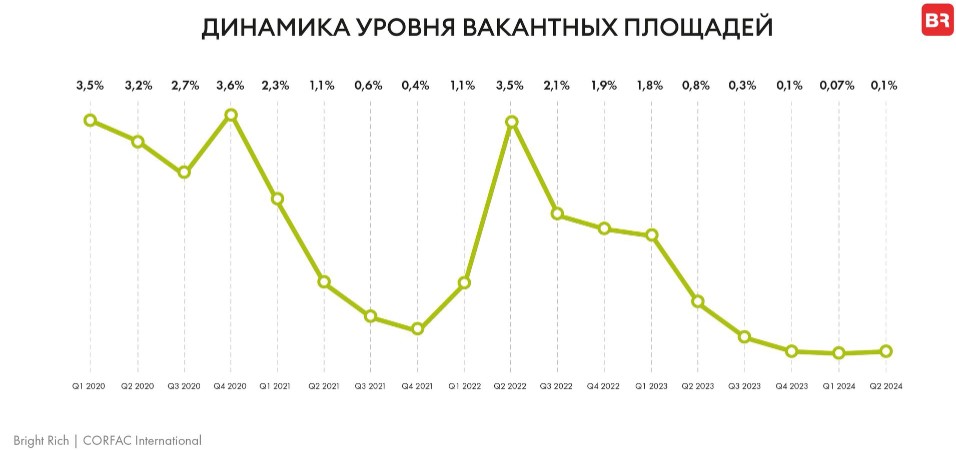

Объем свободных складских площадей продолжает сокращаться и находится на крайне низком уровне. По итогам первого полугодия 2024 года уровень вакансии в регионе составил 0,1%. К аналогичному периоду прошлого года доля вакантных площадей снизилась на 0,7 п.п.

Вакансия

Отрицательная динамика вакантных площадей объясняется высоким объемом реализованного в 2023 году спроса (3,1 млн кв. м), снижением темпа (а также объемов) ввода новых объектов, уменьшением доли спекулятивных проектов в структуре нового предложения и высокой конкуренцией за новые площади, что приводит к вымыванию вакансии еще на этапе строительства.

Коммерческие условия

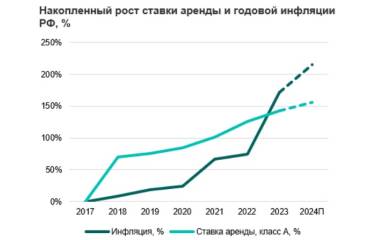

Дефицит доступных складских комплексов закономерно приводит к дальнейшему росту ставок. На фоне низкого уровня вакансии и высокого спроса ставки аренды продолжили свой рост и за 1 полугодие увеличились в среднем на 21%.

Помимо арендной ставки растет также и контрактная ставка OPEX для арендатора. За 1 полугодие она выросла в среднем с 1 500 до 1 700 руб./ кв. м/ год. При этом в новых предложениях BTS встречается ставка 2 700 руб./ кв. м/ год и выше.

По итогам первого полугодия в Московском регионе было введено в эксплуатацию 217 000 кв. м качественной складской недвижимости. Данный показатель ниже значения аналогичного периода 2023 года (586,7 тыс. кв. м) более чем в 2,5 раза. Совокупный объем индустриально-складской недвижимости в регионе достиг величины 24,4 млн кв. м. 48% новой складской площади построено для собственных нужд (РЦ Электросталь, Wildberries), остальные объекты к моменту завершения строительства все законтрактованы или находятся в стадии активных переговоров.

Ключевые объекты, ожидаемые к вводу в 2024 году

Следуя за развитием онлайн торговли, максимальный объем ожидаемого до конца 2024 года нового строительства приходится на объекты Ozon, а также других операторов продовольственной и непродовольственной розничной торговли. Основная часть анонсированных новых складов – это объекты формата built-to-suit (в большинстве случаев аренда).

Объем ввода спекулятивных площадей не успевает за растущим спросом, при этом площади сдаются в аренду еще до ввода в эксплуатацию. Рынок складской недвижимости остается в условиях дефицита доступных площадей.

Спрос

Совокупный объем сделок на рынке индустриально-складской недвижимости Московского региона за 1 полугодие 2024 года составил 1 863 000 кв. м, что превышает даже рекордные показатели аналогичного периода прошлого года, отмечают аналитики консалтинговой компании Bright Rich | CORFAC International.

На фоне отсутствия готового предложения крупный спрос все больше уходит в формат built-to-suit. В формате BTS/аренда в январе-июне был реализован 51% площадей и еще 12% в формате BTS/продажа. При этом по количеству сделок самым востребованным форматом остается классическая аренда.

Как обычно, наибольшую долю рынка заняли самые крупные сделки площадью от 15 тыс. кв. м – 83% площадей от общего объема сделок. Этот же сегмент стал самым популярным по количеству транзакций.

Стабильное лидерство по объему сделок за последние три года демонстрируют компании сферы e-commerce, заключившие 8 из 10 крупнейших сделок за полугодие. Объем площадей, занятых компаниями этого сегмента, составил 1 354 100 кв. м.

Географические предпочтения потенциальных арендаторов и покупателей традиционно остаются за южным направлением, однако в прошедшем полугодии резкий рост показало также восточное направление, где прошло сразу несколько крупных сделок.

Предложение

Объем свободных складских площадей продолжает сокращаться и находится на крайне низком уровне. По итогам первого полугодия 2024 года уровень вакансии в регионе составил 0,1%. К аналогичному периоду прошлого года доля вакантных площадей снизилась на 0,7 п.п.

Вакансия

Отрицательная динамика вакантных площадей объясняется высоким объемом реализованного в 2023 году спроса (3,1 млн кв. м), снижением темпа (а также объемов) ввода новых объектов, уменьшением доли спекулятивных проектов в структуре нового предложения и высокой конкуренцией за новые площади, что приводит к вымыванию вакансии еще на этапе строительства.

Коммерческие условия

Дефицит доступных складских комплексов закономерно приводит к дальнейшему росту ставок. На фоне низкого уровня вакансии и высокого спроса ставки аренды продолжили свой рост и за 1 полугодие увеличились в среднем на 21%.

Помимо арендной ставки растет также и контрактная ставка OPEX для арендатора. За 1 полугодие она выросла в среднем с 1 500 до 1 700 руб./ кв. м/ год. При этом в новых предложениях BTS встречается ставка 2 700 руб./ кв. м/ год и выше.

«Дефицит площадеи? и рост ставок аренды ведет к тому, что пользователи складов все чаще задумываются о покупке или строительстве склада под собственные нужды. В связи с этим многие индустриальные парки и профессиональные девелоперы уже загружены заказами до середины следующего года. Новым же игрокам выйти на этот рынок затруднительно из-за дефицита земельных участков, роста себестоимости строительства и высокой стоимости заемных денег. Мы прогнозируем, что к концу 2024 г. может сложиться ситуация, когда даже для проектов built-to-suit доступ на полы будет не ранее, чем через 12 месяцев», – отмечает Виктор Заглумин, сооснователь и партнер Bright Rich | CORFAC International.