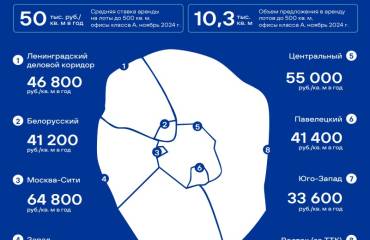

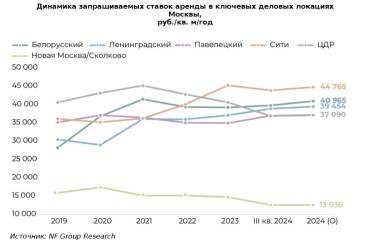

В условиях дефицита высококачественного предложения на рынке офисной недвижимости Москвы, а также нехватки нового строительства в аренду в наиболее востребованных объектах динамика ставок растет опережающими темпами. Так, по итогам 3 кв. текущего года рост арендных ставок при пролонгации договоров в наиболее популярных бизнес-центрах Москвы составил на 15-20%. 8%-26% в среднем составил рост ставки аренды по экспонируемому портфелю ключевых собственников по зданиям like-to-like (класс Prime, А, В+) по отношению к 1 кв. 2024 г. Такой широкий спектр роста арендной ставки объясняется тем, что показатель зависит от многих факторов: класса объекта, локации, наличия и уровня отделки, диапазона и объема вакантных площадей и т.д.

На столичном рынке офисной недвижимости наблюдается рост арендных ставок не только в рамках пролонгации ранее заключенных договоров, но и в новом предложении. По прогнозам Nikoliers, до конца года на рынок может выйти дополнительный объем офисных пространств, ставка по которому в среднем будет выше на 7%, относительно текущего предложения. Средневзвешенная ставка аренды (не включающая операционные расходы и коммунальные платежи и НДС (20%) в рамках вакантного предложения в объектах класса А и Prime внутри МКАД) на данный момент составляет 33 412 руб. за кв. м в год. В блоках класса В и В+ этот показатель равен 24 016 руб. за кв. м в год. Рост средней ставки за девять месяцев на рынке качественной офисной недвижимости составил 4,5% с начала года.

Драйверами роста ставки аренды являются несколько причин. Во-первых, собственники наиболее востребованных объектов повышают стоимость аренды на фоне сложившегося дефицита таких вариантов. Во-вторых, выходящее на рынок новое предложение в качественных зданиях экспонируется по ставкам выше среднего значения по рынку. По данным Nikoliers, рост по рынку в наиболее популярных блоках в классе А и Prime составил от 7% до 29% за квартал.

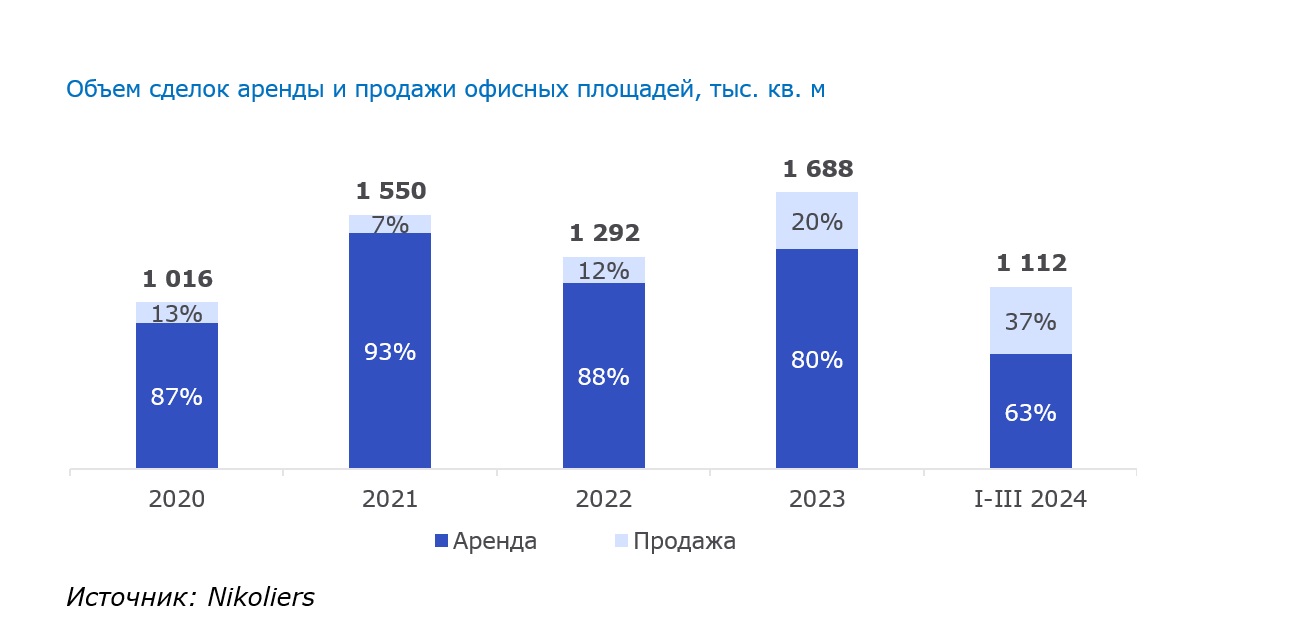

По-прежнему в условиях дефицита качественных блоков на рынке ограничен выбор офисных площадей класса А и Prime, поэтому преобладают объекты класса В (из 20,4 млн кв. м офисной недвижимости в Москве доля класса В+/- составляет 71%, доля класса A/Prime – 29%, в том числе поэтому объем свободных площадей в классе В выше). Они тоже растут в цене, выступая альтернативой для арендаторов, рассматривающих крупные блоки, площадью от 3 тыс. кв. м. Из-за активного спроса на рынке офисной недвижимости объем сделок за I-III кв. 2024 г. составил 1 112 тыс. кв. м, из них 698 тыс. кв метров пришлось на сделки с арендой.

Высокая доля сделок купли-продажи связана с сохранением интереса к покупке офисных площадей, ростом предложения на продажу и дефицитом арендного предложения в экспозиции. В структуре спроса 13% (144 тыс. кв. м) от объема сделок приходится на покупку МФК Slava Банком России (35% от объема купленных площадей). Это крупнейшая сделка 3-го квартала по приобретению здания конечным пользователем на офисном рынке Москвы.

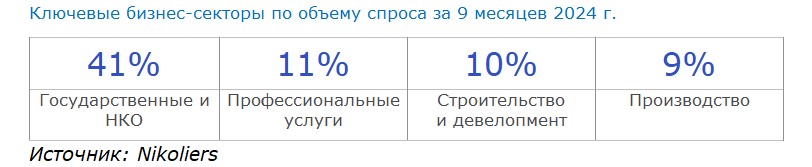

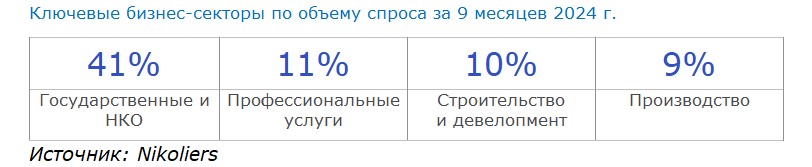

Мы видим, что рост интереса к офисному рынку со стороны государственных структур продолжается и ожидаем увеличение активности этих игроков не только по объему, но и по количеству сделок. Рост штата госаппарата в 1,5 раза с 2019 по 2023 гг., усиление доли государства в разных сферах бизнеса, рост НКО формирует значительный объем спроса на офисные площади. Также драйвером роста спроса является укрупнение российского бизнеса, как масштабирование уже действующих компаний, так и появление новых игроков.

Ключевые сделки аренды на офисном рынке Москвы за 9 месяцев 2024 г.

На столичном рынке офисной недвижимости наблюдается рост арендных ставок не только в рамках пролонгации ранее заключенных договоров, но и в новом предложении. По прогнозам Nikoliers, до конца года на рынок может выйти дополнительный объем офисных пространств, ставка по которому в среднем будет выше на 7%, относительно текущего предложения. Средневзвешенная ставка аренды (не включающая операционные расходы и коммунальные платежи и НДС (20%) в рамках вакантного предложения в объектах класса А и Prime внутри МКАД) на данный момент составляет 33 412 руб. за кв. м в год. В блоках класса В и В+ этот показатель равен 24 016 руб. за кв. м в год. Рост средней ставки за девять месяцев на рынке качественной офисной недвижимости составил 4,5% с начала года.

Драйверами роста ставки аренды являются несколько причин. Во-первых, собственники наиболее востребованных объектов повышают стоимость аренды на фоне сложившегося дефицита таких вариантов. Во-вторых, выходящее на рынок новое предложение в качественных зданиях экспонируется по ставкам выше среднего значения по рынку. По данным Nikoliers, рост по рынку в наиболее популярных блоках в классе А и Prime составил от 7% до 29% за квартал.

По-прежнему в условиях дефицита качественных блоков на рынке ограничен выбор офисных площадей класса А и Prime, поэтому преобладают объекты класса В (из 20,4 млн кв. м офисной недвижимости в Москве доля класса В+/- составляет 71%, доля класса A/Prime – 29%, в том числе поэтому объем свободных площадей в классе В выше). Они тоже растут в цене, выступая альтернативой для арендаторов, рассматривающих крупные блоки, площадью от 3 тыс. кв. м. Из-за активного спроса на рынке офисной недвижимости объем сделок за I-III кв. 2024 г. составил 1 112 тыс. кв. м, из них 698 тыс. кв метров пришлось на сделки с арендой.

Высокая доля сделок купли-продажи связана с сохранением интереса к покупке офисных площадей, ростом предложения на продажу и дефицитом арендного предложения в экспозиции. В структуре спроса 13% (144 тыс. кв. м) от объема сделок приходится на покупку МФК Slava Банком России (35% от объема купленных площадей). Это крупнейшая сделка 3-го квартала по приобретению здания конечным пользователем на офисном рынке Москвы.

Мы видим, что рост интереса к офисному рынку со стороны государственных структур продолжается и ожидаем увеличение активности этих игроков не только по объему, но и по количеству сделок. Рост штата госаппарата в 1,5 раза с 2019 по 2023 гг., усиление доли государства в разных сферах бизнеса, рост НКО формирует значительный объем спроса на офисные площади. Также драйвером роста спроса является укрупнение российского бизнеса, как масштабирование уже действующих компаний, так и появление новых игроков.

Ключевые сделки аренды на офисном рынке Москвы за 9 месяцев 2024 г.

Виктория Гусева, директор по аренде департамента офисной недвижимости Nikoliers: «Стоимость аренды растет по всем ключевым показателям: ставки, индексация, сокращение льготных периодов. Мы видим, что изменился подход к офисному пространству — компании возвращают сотрудников в офисы, меняется отношение к качеству объекта. Офис сегодня — это ключевая составляющая бренда компании, как для сотрудников, так и для клиентов. Все это является причиной роста стоимости аренды на фоне динамично увеличивающегося спроса. Также фактором роста среднерыночного значения выступает выход на рынок дорогого предложения за пределами МКАД. Ранее в локациях, отдаленных от центра, ставки аренды были существенно ниже среднерыночного значения и объем свободных площадей в экспозиции корректировал это значение в сторону уменьшения. Мы видим, что за почти семилетний период среднерыночная ставка аренды внутри МКАД по вакантному предложению в экспозиции увеличилась на 30%, за пределами МКАД — на 77%».