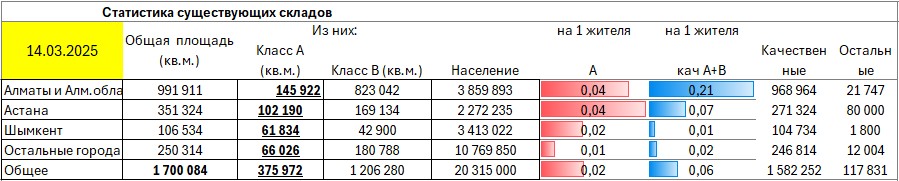

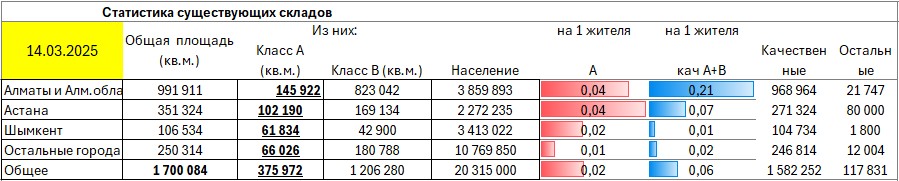

Согласно принятой в Казахстане статистике, общее предложение составляет 1,55 млн кв. м качественных складов, из которых порядка 900 тыс. кв. м приходится на класс А, а еще 650 тыс. кв. м - на класс В. Исследование IBC Global, проведенное в марте с применением международного стандарта класса А показало, что общее предложение к середине марта 2025 года составляет уже 1,7 млн кв. м, но лишь около 375 тыс. кв. м из них соответствуют всем требованиям для класса А, чуть более 1,2 млн кв. м относятся к классу В, а еще около 117 тыс. кв. м - относятся к некачественному фонду. До октября 2025 г. компания сделает поштучный аудит класса В, чтобы определить соответствие.

Крупнейшим складским хабом Казахстана остается регион Алматы и Алматинской области. Здесь сосредоточено почти 60% всех складов (более 990 тыс. кв. м) и 38,8% от всех складов класса А в республике, в абсолютном выражении - около 146 тыс. кв. м.

В Астане сегодня насчитывается порядка 272 тыс. кв. м качественных складов (качественными признаются класса А и В), из которых 102 тыс. кв. м соответствуют классу А (27,2% от общего предложения этого класса в Казахстане).

В Шымкенте из общих 106 тыс. кв. м около 62 тыс. кв. м приходится на класс А, однако этого предложения явно недостаточно даже по сравнению с другими мегаполисами республики.

На все остальные города Казахстана приходится порядка 250 тыс. кв. м складов, из них 66 тыс. кв. м - класс А.

Средняя обеспеченность складами класса "А" в Казахстане – 0,02 кв. м на жителя, и 0,06 кв. м - если учитывать все качественное предложение. Самая высокая обеспеченность складскими площадями в Алматы - 0,21 кв. м (классы А и В) на жителя, самая низкая из ключевых логистических хабов - в Шымкенте, здесь она составляет всего 0,01 кв. м.

Можно констатировать, что рынок Казахстана пока находится на ранних этапах становления - средняя обеспеченность складами класса "А" в Казахстане – 0,02 кв.м на жителя. Если учитывать качественные площади (А+В), то на одного жителя приходится 0,06 кв.м складской недвижимости.

Признаками этого являются, как низкая обеспеченность складской инфраструктурой, так и существенный перекос в сторону класса В в структуре общего предложения. Но ситуация меняется стремительно: в ближайшие 12 месяцев общий объем качественной логистической недвижимости может вырасти на 107%, и преимущественно, за счет новых комплексов класса А. Впрочем, даже этого роста недостаточно, чтобы обеспечивать потенциальный спрос со стороны арендаторов. Развитие рынка (не без участия российских и иностранных игроков) диктует его постепенную переориентацию на высококачественное предложение, и мы уже сейчас наблюдаем падение ставок в классе В, невостребованность помещений класса С и проекты по перепрофилированию таких объектов под ЦОДы, light industrial, производственные площадки. Класс А же пользуется повышенным спросом и демонстрирует рост ставок аренды на фоне ограниченного предложения.

Сейчас большая часть качественных складов сосредоточена в Алматинской агломерации, и в ближайшем будущем качественные склады здесь будут востребованы, так как это самый динамично развивающийся субрынок Казахстана, привлекательный как для торговых сетей, так и для инвесторов. В то же время, не может не беспокоить крайне низкая обеспеченность регионов, которая сильно тормозит развитие офлайн- и онлайн-торговли по всей территории республики. Опыт российского рынка показывает, что региональное развитие может быть не быстрым, но оно неизбежно, потому что крупный ритейл не может бесконечно укрупняться даже в таком мегаполисе, как Москва, а e-commerce уже сейчас больше зарабатывает за пределами столиц (согласно отчетности Озон, на регионы приходится до 90% всех заказов).

Как российский рынок за 20 лет прошел почти вековой европейско-американский путь, так и рынок Казахстана имеет все шансы шагнуть через несколько этапов накопления опыта всего за несколько лет, и сейчас он уже на пороге этого глобального роста.

Крупнейшим складским хабом Казахстана остается регион Алматы и Алматинской области. Здесь сосредоточено почти 60% всех складов (более 990 тыс. кв. м) и 38,8% от всех складов класса А в республике, в абсолютном выражении - около 146 тыс. кв. м.

В Астане сегодня насчитывается порядка 272 тыс. кв. м качественных складов (качественными признаются класса А и В), из которых 102 тыс. кв. м соответствуют классу А (27,2% от общего предложения этого класса в Казахстане).

В Шымкенте из общих 106 тыс. кв. м около 62 тыс. кв. м приходится на класс А, однако этого предложения явно недостаточно даже по сравнению с другими мегаполисами республики.

На все остальные города Казахстана приходится порядка 250 тыс. кв. м складов, из них 66 тыс. кв. м - класс А.

Средняя обеспеченность складами класса "А" в Казахстане – 0,02 кв. м на жителя, и 0,06 кв. м - если учитывать все качественное предложение. Самая высокая обеспеченность складскими площадями в Алматы - 0,21 кв. м (классы А и В) на жителя, самая низкая из ключевых логистических хабов - в Шымкенте, здесь она составляет всего 0,01 кв. м.

Можно констатировать, что рынок Казахстана пока находится на ранних этапах становления - средняя обеспеченность складами класса "А" в Казахстане – 0,02 кв.м на жителя. Если учитывать качественные площади (А+В), то на одного жителя приходится 0,06 кв.м складской недвижимости.

Признаками этого являются, как низкая обеспеченность складской инфраструктурой, так и существенный перекос в сторону класса В в структуре общего предложения. Но ситуация меняется стремительно: в ближайшие 12 месяцев общий объем качественной логистической недвижимости может вырасти на 107%, и преимущественно, за счет новых комплексов класса А. Впрочем, даже этого роста недостаточно, чтобы обеспечивать потенциальный спрос со стороны арендаторов. Развитие рынка (не без участия российских и иностранных игроков) диктует его постепенную переориентацию на высококачественное предложение, и мы уже сейчас наблюдаем падение ставок в классе В, невостребованность помещений класса С и проекты по перепрофилированию таких объектов под ЦОДы, light industrial, производственные площадки. Класс А же пользуется повышенным спросом и демонстрирует рост ставок аренды на фоне ограниченного предложения.

Сейчас большая часть качественных складов сосредоточена в Алматинской агломерации, и в ближайшем будущем качественные склады здесь будут востребованы, так как это самый динамично развивающийся субрынок Казахстана, привлекательный как для торговых сетей, так и для инвесторов. В то же время, не может не беспокоить крайне низкая обеспеченность регионов, которая сильно тормозит развитие офлайн- и онлайн-торговли по всей территории республики. Опыт российского рынка показывает, что региональное развитие может быть не быстрым, но оно неизбежно, потому что крупный ритейл не может бесконечно укрупняться даже в таком мегаполисе, как Москва, а e-commerce уже сейчас больше зарабатывает за пределами столиц (согласно отчетности Озон, на регионы приходится до 90% всех заказов).

Как российский рынок за 20 лет прошел почти вековой европейско-американский путь, так и рынок Казахстана имеет все шансы шагнуть через несколько этапов накопления опыта всего за несколько лет, и сейчас он уже на пороге этого глобального роста.