По итогам 2022 года в Московском регионе был введен рекордный объем складских площадей за последние восемь лет – 1,95 млн кв. м. Среди наиболее крупных объектов можно отметить распределительный центр Ozon в индустриальном парке «PNK Парк Пушкино-2» (267,7 тыс. кв. м), распределительный центр «СберЛогистика» в «PNK Парк Пушкино-2» (107,8 тыс. кв. м), распределительный центр X5 Group на Новорижском шоссе (92 тыс. кв. м), корпус №2.2 в логопарке «Софьино» (91 тыс. кв. м), первую очередь распределительного центра DNS в индустриальном парке «Холмогоры» (88 тыс. кв. м).

Крупнейшими из объектов, введенных в 2022 году, стали складские комплексы, построенные по схеме built-to-suit для компаний сегмента онлайн-торговли. Рекордное значение ввода является следствием роста активности на рынке и заключения крупнейших сделок в 2020–2021 гг. преимущественно с представителями сектора e-commerce. Согласно оценкам NF Group, по итогам 2023 года объем ввода может составить около 1,6 млн кв. м (почти на 20% меньше по сравнению с результатами 2022 года), около 40% из которых придется на проекты built-to-suit или на складские комплексы под собственные нужды.

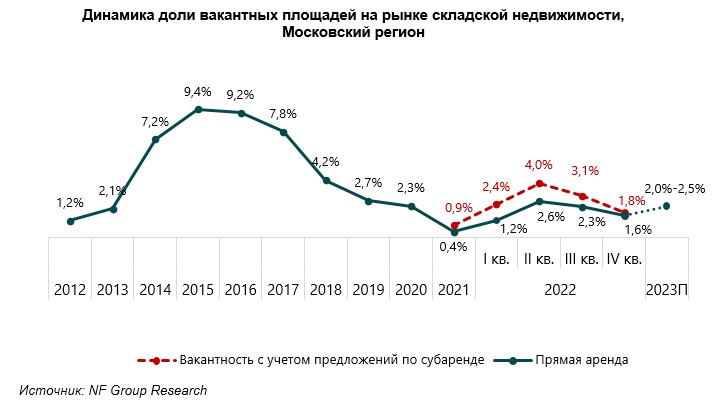

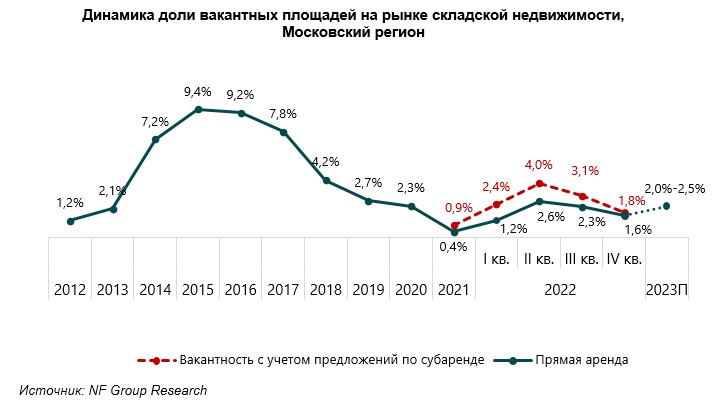

В середине 2022 года в Московском регионе фиксировался выход складских площадей на вторичный рынок ввиду сокращения компаниями занимаемых помещений. Кроме того, предложение пополнилось значительным объемом площадей в субаренду. Тем не менее, во II полугодии резкий рост вакансии в регионе прекратился. По итогам 2022 года доля вакантных площадей составила 1,8% с учетом субаренды, что в абсолютных значениях достигает 411 тыс. кв. м. Стоит отметить, что объем площадей, предлагаемых в субаренду, значительно сократился. Так, в середине года значение достигло 300 тыс. кв. м, а к концу года показатель не превышал 50 тыс. кв. м. В 2023 году доля вакантности ожидается на уровне 2%–2,5% (+0,2–0,7 п. п. к результатам 2022 года).

Показатель средней запрашиваемой ставки аренды был нестабилен на протяжении года и демонстрировал тенденцию к росту. Кроме того, запрашиваемые ставки аренды на объекты, предлагаемые по схеме built-to-suit, в определенный период времени достигли рекордно высоких значений. На конец 2022 года показатель находился на сопоставимом с итогами 2021 года уровне, составив 5 500 руб./кв. м/год. В 2023 году ожидается сохранение текущего значения ставок аренды.

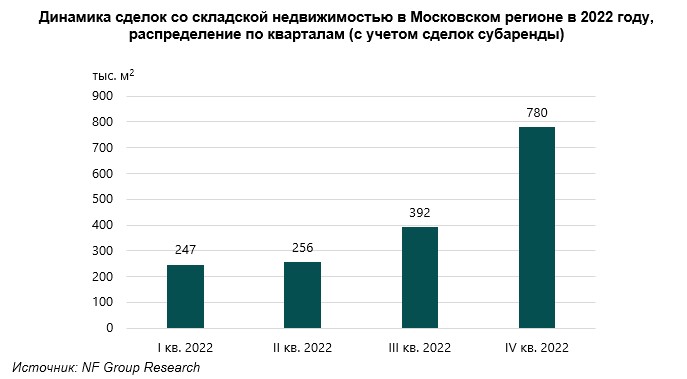

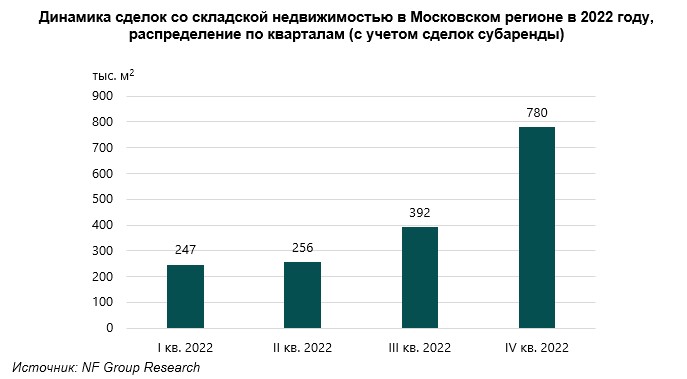

За 2022 год совокупный объем сделок на складском рынке Московского региона составил 1,67 млн кв. м, что на 40% ниже результата 2021 года. Начало года отметилось резким снижением спроса: так, в I и II кварталах показатель не превышал 250 тыс. кв. м в каждом из периодов, однако к концу года был зафиксирован его рост: в IV квартале он достиг 780 тыс. кв. м. В 2023 году объем сделок на московском рынке может составить 1,4–1,5 млн кв. м, что на 10–15% меньше значения 2022 года.

Доля сделок в формате built-to-suit показала минимальное значение за последние 10 лет, сократившись в четыре раза: по итогам 2022 года они занимают 11% в объеме спроса. В абсолютных значениях показатель снизился в шесть раз по сравнению с результатами 2021 года (181 тыс. кв. м в 2022 году против 1 164 тыс. кв. м в 2021 году). Примечательно, что значение по сделкам с готовыми площадями уступает лишь рекордному 2021 году (1 494 тыс. кв. м в 2022 году против 1 545 тыс. кв. м в 2021 году). Таким образом, сокращение спроса произошло за счет уменьшения объема сделок built-to-suit, которое стало следствием резкого роста стоимости строительства во II–III кварталах 2022 года, а также общей неопределенности относительно планов развития крупных потребителей складских площадей.

Представители онлайн-торговли остались основными потребителями складских площадей в Московском регионе – 44% в объеме спроса. По сравнению с прошлым годом доля сделок с компаниями, принадлежащими сегменту розничной торговли, сократилась практически в пять раз, а в абсолютном выражении объем сделок с этим сектором сократился в 7,5 раз.

Прошедший год также ознаменовался крупными инвестиционными сделками с индустриальной и складской недвижимостью. Так, за 2022 год в Московском регионе объем инвестиций в этот сегмент вырос на 55% по сравнению с прошлым годом и достиг 72,6 млрд руб. против 46,7 млрд руб. в 2021 году.

Крупнейшими из объектов, введенных в 2022 году, стали складские комплексы, построенные по схеме built-to-suit для компаний сегмента онлайн-торговли. Рекордное значение ввода является следствием роста активности на рынке и заключения крупнейших сделок в 2020–2021 гг. преимущественно с представителями сектора e-commerce. Согласно оценкам NF Group, по итогам 2023 года объем ввода может составить около 1,6 млн кв. м (почти на 20% меньше по сравнению с результатами 2022 года), около 40% из которых придется на проекты built-to-suit или на складские комплексы под собственные нужды.

В середине 2022 года в Московском регионе фиксировался выход складских площадей на вторичный рынок ввиду сокращения компаниями занимаемых помещений. Кроме того, предложение пополнилось значительным объемом площадей в субаренду. Тем не менее, во II полугодии резкий рост вакансии в регионе прекратился. По итогам 2022 года доля вакантных площадей составила 1,8% с учетом субаренды, что в абсолютных значениях достигает 411 тыс. кв. м. Стоит отметить, что объем площадей, предлагаемых в субаренду, значительно сократился. Так, в середине года значение достигло 300 тыс. кв. м, а к концу года показатель не превышал 50 тыс. кв. м. В 2023 году доля вакантности ожидается на уровне 2%–2,5% (+0,2–0,7 п. п. к результатам 2022 года).

Показатель средней запрашиваемой ставки аренды был нестабилен на протяжении года и демонстрировал тенденцию к росту. Кроме того, запрашиваемые ставки аренды на объекты, предлагаемые по схеме built-to-suit, в определенный период времени достигли рекордно высоких значений. На конец 2022 года показатель находился на сопоставимом с итогами 2021 года уровне, составив 5 500 руб./кв. м/год. В 2023 году ожидается сохранение текущего значения ставок аренды.

За 2022 год совокупный объем сделок на складском рынке Московского региона составил 1,67 млн кв. м, что на 40% ниже результата 2021 года. Начало года отметилось резким снижением спроса: так, в I и II кварталах показатель не превышал 250 тыс. кв. м в каждом из периодов, однако к концу года был зафиксирован его рост: в IV квартале он достиг 780 тыс. кв. м. В 2023 году объем сделок на московском рынке может составить 1,4–1,5 млн кв. м, что на 10–15% меньше значения 2022 года.

Доля сделок в формате built-to-suit показала минимальное значение за последние 10 лет, сократившись в четыре раза: по итогам 2022 года они занимают 11% в объеме спроса. В абсолютных значениях показатель снизился в шесть раз по сравнению с результатами 2021 года (181 тыс. кв. м в 2022 году против 1 164 тыс. кв. м в 2021 году). Примечательно, что значение по сделкам с готовыми площадями уступает лишь рекордному 2021 году (1 494 тыс. кв. м в 2022 году против 1 545 тыс. кв. м в 2021 году). Таким образом, сокращение спроса произошло за счет уменьшения объема сделок built-to-suit, которое стало следствием резкого роста стоимости строительства во II–III кварталах 2022 года, а также общей неопределенности относительно планов развития крупных потребителей складских площадей.

Представители онлайн-торговли остались основными потребителями складских площадей в Московском регионе – 44% в объеме спроса. По сравнению с прошлым годом доля сделок с компаниями, принадлежащими сегменту розничной торговли, сократилась практически в пять раз, а в абсолютном выражении объем сделок с этим сектором сократился в 7,5 раз.

Прошедший год также ознаменовался крупными инвестиционными сделками с индустриальной и складской недвижимостью. Так, за 2022 год в Московском регионе объем инвестиций в этот сегмент вырос на 55% по сравнению с прошлым годом и достиг 72,6 млрд руб. против 46,7 млрд руб. в 2021 году.

Константин Фомиченко, партнер, региональный директор департамента индустриальной и складской недвижимости NF Group: «На протяжении 2022 года мы наблюдали значительные изменения в структуре складского рынка: резкое снижение спроса в первом полугодии, уход иностранных игроков, рост доли вакантных площадей. Компании пересматривали планы развития, кроме того, многие проекты, заявленные девелоперами, были “поставлены на паузу”. Тем не менее, к концу года мы зафиксировали рост объема совершенных сделок, за чем последовало снижение доли вакантных площадей. Кроме того, год отметился крупными инвестиционными сделками. Так, при участии консультантов NF Group был продан индустриальный парк “Южные Врата”, это одна из крупнейших инвестиционных сделок, в рамках которой было продано 460 тыс. кв. м качественных площадей».