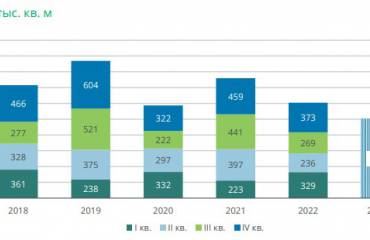

По данным аналитиков IBC Real Estate объем сделок аренды и купли-продажи на столичном рынке офисной недвижимости, заключенных в 2022 году, составил 1 046 тыс. кв. м, что на 27% ниже показателя 2021 года (1 428 тыс. кв. м), но выше результата кризисного 2020 года (768 тыс. кв. м). Как и предполагалась в марте, спрос не избежал значительного падения. Однако самые пессимистичные прогнозы не сбылись: рынок не замер – ряд секторов экономики получили для себя импульс и продолжили наращивать штат сотрудников, часть компаний, находясь в поисках путей оптимизации, рассматривала для себя новые офисные площади. Так, в 4 квартале объем спроса составил 302 тыс. кв. м (+35% к показателю 3 квартала), что говорит об интенсивном восстановлении деловой активности, поскольку традиционно показатель последнего квартала года превышает предыдущий на 25-35%.

«Динамика спроса в 2023 году будет умеренно-положительной (+5%) и в годовом выражении составит 1,1 млн кв. м. В перспективе 1-3 лет основными драйверами спроса на рынке офисной недвижимости Москвы станут компании с государственным участием. По-прежнему востребованы будут качественные бизнес-центры, расположенные в развитых деловых районах, в пешей доступности от станций метро, с оптимальным соотношением цены и качества», – прогнозирует Екатерина Космарская, заместитель руководителя департамента исследований и аналитики IBC Real Estate.

Структура спроса в 2022 году претерпела трансформацию как по классам, так и по субрынкам. Одним из важнейших изменений стало сокращение доли сделок новой аренды и купли-продажи в классе А, что произошло в результате ухода с рынка иностранных компаний, которые, как правило, рассматривали для себя премиальные объекты в центральных деловых районах. Этот тренд отразился и на доле спроса в разрезе по субрынкам: в прошедшем году произошло сокращение активности как в ЦДР, так и в Москва-Сити, а доля сделок в объектах вне ТТК выросла. Однако в большей степени данный факт обусловлен не трендом децентрализации спроса, а географией распределения офисных зданий в Москве. За последние 5 лет 75% новых объектов были построены именно в данной локации, что отразилось и на свободном предложении.

Трансформация повлияла и на средний размер сделки в 2022 году: в части аренды падение составило 27% год к году (1 595 кв. м в 2021 г. и 1 166 кв. м в 2022 г.), в то время как в продажах аналогичный показатель снизился только на 3% (1 415 кв. м в 2021 г. и 1 370 кв. м в 2022 г.), что связано с закрытием ряда крупных сделок по покупке объектов компаниями с госучастием. Минимальное сокращение объемов сделок по покупке офисных площадей стало спецификой 2022 года и во многом связано с репатриацией капитала, а также поиском наиболее устойчивых активов внутри страны. На рынке был закрыт ряд крупных сделок по покупке офисных зданий компаниями нефтегазового сектора, промышленными компаниями, а также госструктурами.

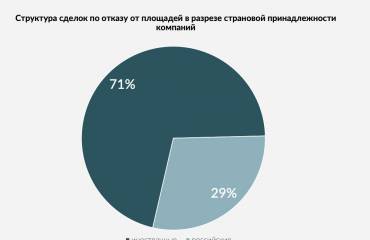

Так или иначе, спрос на офисном рынке остается под влиянием внешних факторов и крайне неоднороден. К концу 2022 года многие компании приняли окончательные решения о трансформации/сжатии бизнеса, в связи с чем, на рынке фиксировался рост доли отказов от площадей. Таким образом, по итогу года индикатор обновил исторический максимум и составил 92 тыс. кв. м (21% сделок с участием консультантов). При этом часть иностранного бизнеса все еще сохраняет выжидательную позицию, что скажется на высоких объемах отказов и в 2023 году.

Еще одной тенденцией 2022 года, на фоне ухода из России международного бизнеса, стал рост предложения субаренды. Пик выхода площадей наблюдался в начале осени, однако, не заполнившись быстро, значительная часть предложений к концу года трансформировалась в предложения прямой арены. По итогам декабря в формате субаренды на рынке маркетировалось 89 тыс. кв. м. Спрос на предложения субаренды оказался сдержанным ввиду высокой конкуренции со стороны предложений прямой аренды, а также гибких офисных пространств. Объем сделок субаренды в 2022 году составил 23 тыс. кв. м.

«Динамика спроса в 2023 году будет умеренно-положительной (+5%) и в годовом выражении составит 1,1 млн кв. м. В перспективе 1-3 лет основными драйверами спроса на рынке офисной недвижимости Москвы станут компании с государственным участием. По-прежнему востребованы будут качественные бизнес-центры, расположенные в развитых деловых районах, в пешей доступности от станций метро, с оптимальным соотношением цены и качества», – прогнозирует Екатерина Космарская, заместитель руководителя департамента исследований и аналитики IBC Real Estate.

Структура спроса в 2022 году претерпела трансформацию как по классам, так и по субрынкам. Одним из важнейших изменений стало сокращение доли сделок новой аренды и купли-продажи в классе А, что произошло в результате ухода с рынка иностранных компаний, которые, как правило, рассматривали для себя премиальные объекты в центральных деловых районах. Этот тренд отразился и на доле спроса в разрезе по субрынкам: в прошедшем году произошло сокращение активности как в ЦДР, так и в Москва-Сити, а доля сделок в объектах вне ТТК выросла. Однако в большей степени данный факт обусловлен не трендом децентрализации спроса, а географией распределения офисных зданий в Москве. За последние 5 лет 75% новых объектов были построены именно в данной локации, что отразилось и на свободном предложении.

Трансформация повлияла и на средний размер сделки в 2022 году: в части аренды падение составило 27% год к году (1 595 кв. м в 2021 г. и 1 166 кв. м в 2022 г.), в то время как в продажах аналогичный показатель снизился только на 3% (1 415 кв. м в 2021 г. и 1 370 кв. м в 2022 г.), что связано с закрытием ряда крупных сделок по покупке объектов компаниями с госучастием. Минимальное сокращение объемов сделок по покупке офисных площадей стало спецификой 2022 года и во многом связано с репатриацией капитала, а также поиском наиболее устойчивых активов внутри страны. На рынке был закрыт ряд крупных сделок по покупке офисных зданий компаниями нефтегазового сектора, промышленными компаниями, а также госструктурами.

Так или иначе, спрос на офисном рынке остается под влиянием внешних факторов и крайне неоднороден. К концу 2022 года многие компании приняли окончательные решения о трансформации/сжатии бизнеса, в связи с чем, на рынке фиксировался рост доли отказов от площадей. Таким образом, по итогу года индикатор обновил исторический максимум и составил 92 тыс. кв. м (21% сделок с участием консультантов). При этом часть иностранного бизнеса все еще сохраняет выжидательную позицию, что скажется на высоких объемах отказов и в 2023 году.

Еще одной тенденцией 2022 года, на фоне ухода из России международного бизнеса, стал рост предложения субаренды. Пик выхода площадей наблюдался в начале осени, однако, не заполнившись быстро, значительная часть предложений к концу года трансформировалась в предложения прямой арены. По итогам декабря в формате субаренды на рынке маркетировалось 89 тыс. кв. м. Спрос на предложения субаренды оказался сдержанным ввиду высокой конкуренции со стороны предложений прямой аренды, а также гибких офисных пространств. Объем сделок субаренды в 2022 году составил 23 тыс. кв. м.

Ставки аренды по итогам 2022 года показали минимальную коррекцию вниз – в пределах 1-2%. Средняя базовая (запрашиваемая) ставка аренды в классе А составила 25,6 тыс. руб./кв. м в год, для класса В+ – 17,3 тыс. руб./кв. м в год. При этом аналитики IBC Real Estate отмечают, что, с учетом глубоких трансформаций на рынке в течение последних двух лет, классический подход к расчету арендных ставок аренды во многом не отражает стоимость реального предложения и требует дополнительных интерпретаций. Классический индикатор рассчитывается как средневзвешенное значение открытых на момент расчета вакансий в существующих объектах без операционных платежей, НДС и коммунальных платежей (расчет по запрашиваемым собственниками ставкам). При этом индикатор не учитывает стоимости строящихся объектов, ставок подписания, а также подвержен волатильности в случае ухода либо появления крупных вакантных блоков.

«Текущий кризис, его специфика и структурные отличия от кризисов прошлых лет требуют особого внимания и глубинного понимания тех процессов, что происходят на рынке офисной недвижимости, а также во всех смежных и соприкасающихся отраслях экономики. Мы сталкиваемся с нестандартной динамикой не только курсов валют, но и ставок аренды, и доли свободных площадей, и регулярно наблюдаем за всей совокупностью факторов, оказывающих на них влияние», – поясняет Екатерина Белова, член совета директоров, руководитель департамента офисной недвижимости IBC Real Estate.