1,5 млн. кв. м сделок было закрыто на складских рынках регионов России, включая Санкт-Петербург, в январе - августе 2023 года.

Так, по данным CORE.XP, спрос этого года продолжает расширять географию и охватывает новые города и регионы. Например, были заключены крупные сделки по строительству складских зданий под заказчика в таких городах, как Омск, Оренбург, Саратов и др., где объёмы текущего качественного предложения не превышают нескольких сотен кв. м, и новые объекты станут крупнейшими на этих рынках.

География сделок в январе-августе 2023 г., тыс. кв. м:

Санкт-Петербург – 378

Саратов - 135

Омск - 130

Оренбург - 129

Казань - 123

Пермь - 115

Екатеринбург - 107

Тюмень - 104

Уфа - 93

Новороссийск - 48

Краснодар - 47

Нижний Новгород - 40

Другие города - 42

Складской рынок сейчас переживает новую волну активной региональной экспансии.

Первые шаги по выходу на рынки регионов России были сделаны ещё в 2000-х годах и были связаны преимущественно с самостоятельным строительством складов под собственные нужды в умеренных объёмах ввиду дефицита предложения.

Ранее активность в основном исходила от продуктовых ритейлеров и была сосредоточена на ключевых рынках городов-миллионеров.

Сейчас новым драйвером выступает онлайн ритейл, активно расширяющий регионы присутствия и запускающий новые сортировочные и фулфилмент-центры для увеличения скорости и качества доставки.

Первые шаги по выходу на рынки регионов России были сделаны ещё в 2000-х годах и были связаны преимущественно с самостоятельным строительством складов под собственные нужды в умеренных объёмах ввиду дефицита предложения.

Ранее активность в основном исходила от продуктовых ритейлеров и была сосредоточена на ключевых рынках городов-миллионеров.

Сейчас новым драйвером выступает онлайн ритейл, активно расширяющий регионы присутствия и запускающий новые сортировочные и фулфилмент-центры для увеличения скорости и качества доставки.

Классический оффлайн ритейл также по-прежнему активен на региональных рынках этот сегмент сформировал почти пятую часть (18%) всего объёма сделок.

По итогам 8 месяцев 2023 г, игроки e-commerce арендовали/купили 1 млн. кв. м складской недвижимости класса А. Это 69% всего объёма сделок.

До конца года ожидается закрытие ещё 1,2 млн кв. м сделок. Сохраняются запросы как на традиционные логистические хабы (например, Екатеринбург, Новосибирск, Краснодар и др.), так и «менее логистически популярные» города (Кемерово, Сургут и др.).

Как и прежде, основной объём продолжат формировать сделки по типу built-to-suit. При этом реальный спрос на такие проекты может быть ещё выше, однако ограничиваться таким фактором, как загрузка девелоперов уже подписанными контрактами.

По прогнозам CORE.XP, годовой объём сделок со складской недвижимостью станет самым высоким результатом на рынке регионов России за всю историю и составит 2,7 млн. кв. м. Предыдущий рекорд принадлежал 2021 году, когда было закрыто 1,6 млн кв. м сделок.

По итогам 8 месяцев 2023 г, игроки e-commerce арендовали/купили 1 млн. кв. м складской недвижимости класса А. Это 69% всего объёма сделок.

До конца года ожидается закрытие ещё 1,2 млн кв. м сделок. Сохраняются запросы как на традиционные логистические хабы (например, Екатеринбург, Новосибирск, Краснодар и др.), так и «менее логистически популярные» города (Кемерово, Сургут и др.).

Как и прежде, основной объём продолжат формировать сделки по типу built-to-suit. При этом реальный спрос на такие проекты может быть ещё выше, однако ограничиваться таким фактором, как загрузка девелоперов уже подписанными контрактами.

По прогнозам CORE.XP, годовой объём сделок со складской недвижимостью станет самым высоким результатом на рынке регионов России за всю историю и составит 2,7 млн. кв. м. Предыдущий рекорд принадлежал 2021 году, когда было закрыто 1,6 млн кв. м сделок.

Новое строительство

Built-to-suit проекты являются основой нового строительства в регионах. В январе-августе 2023 года было построено 753 тыс. кв. м складских помещений. Основной объем нового предложения пришелся на Санкт-Петербург, Краснодар, Екатеринбург и Воронеж. Ожидается окончание строительства еще 1,2 млн кв. м до конца года. Растет себестоимость строительства из-за роста цен на материалы и оборудование, сложностей с логистикой и удорожания банковского финансирования.

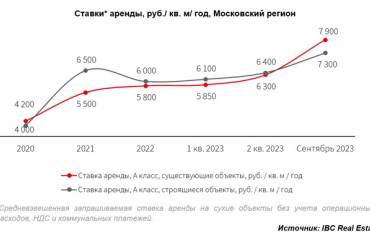

Доступные площади и ставки аренды

Все ключевые региональные рынки сталкиваются с дефицитом доступного предложения. Нехватка площадей при высоком спросе и удорожание банковского финансирования новых проектов отражаются на ставках аренды. Доля свободных площадей на рынках городов-миллионеров не превышает 2%. Ставки аренды на склады класса А в ключевых регионах составляют в среднем 6 500–6 800 руб. за кв. м в год.