Консалтинговая компания IBC Real Estate подвела предварительные итоги 2023 года на рынке торговой недвижимости Москвы и проанализировала изменения, которые произошли за этот период. На основе полученных данных аналитики компании выделили ряд трендов, которые будут определять развитие сегмента в перспективе ближайших нескольких лет.

За 11 месяцев 2023 года в Москве было открыто четыре торговых центра: ТЦ Сиеста, ТРЦ Митино Парк, ТЦ Кувшинка, ТЦ Место встречи Звездный. Их общая арендопригодная площадь составила 52 тысячи кв. м, что по объему ввода ниже показателя прошлого года на 53%. До конца календарного года девелоперами анонсировано открытие еще пяти ТЦ совокупной арендопригодной площадью 57 тыс. кв. м. Однако в условиях нестабильного рынка, увеличения ключевой ставки и роста стоимости строительства аналитики IBC Real Estate ожидают, что по датам ввода части этих проектов могут произойти корректировки с переносом на следующий год, и по итогам 2023 года прогнозируют объем ввода в пределах 80 тыс. кв. м. Кроме того сроки ввода девяти объектов совокупной арендопригодной площадью более 80 тыс. кв. м. уже официально перенесены c текущего на 2024 год.

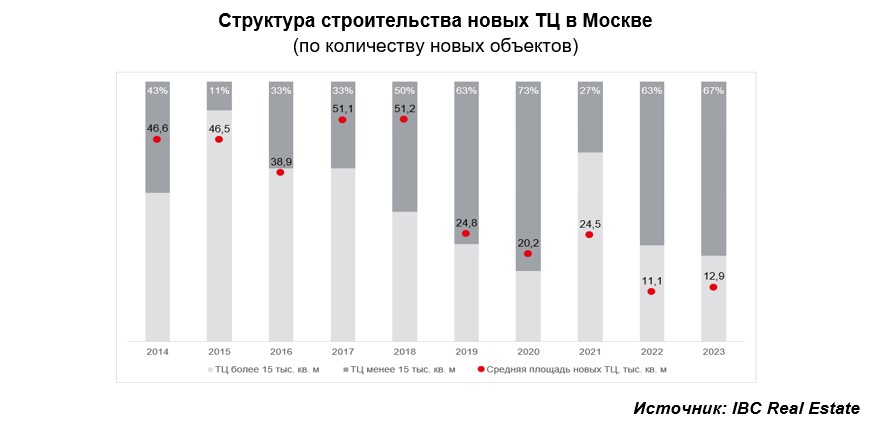

Говоря о трендах рынка торговой недвижимости, в числе одной из ключевых долгосрочных тенденций аналитики IBC Real Estate выделяют уменьшение площади новых ТЦ. Так с 2017 года их средняя площадь уменьшилась в 4 раза – в 2017 году она составляла 51 тыс. кв. м, а в 2023 году – почти 13 тыс. кв. м. Исключением стал 2021 год, когда в результате ввода ряда объектов, открытие которых откладывалось из-за пандемии в 2019-2020 гг., совокупный объем новых площадей на рынке составил 363 тыс. кв. м, что стало рекордным значением с 2016 года. Вследствие этого доля новых ТЦ более 15 тыс. кв. м составила в 2021 году 73%, а средняя площадь увеличилась до 24,5 тыс. кв. метров. Однако, уже в следующем году показатель снизился более, чем в 2 раза – до 11,1 тыс. кв. м. На сегодняшний день доля качественных торговых объектов Москвы с арендопригодной площадью менее 15 тыс. кв. м составляет 11%.

За 11 месяцев 2023 года в Москве было открыто четыре торговых центра: ТЦ Сиеста, ТРЦ Митино Парк, ТЦ Кувшинка, ТЦ Место встречи Звездный. Их общая арендопригодная площадь составила 52 тысячи кв. м, что по объему ввода ниже показателя прошлого года на 53%. До конца календарного года девелоперами анонсировано открытие еще пяти ТЦ совокупной арендопригодной площадью 57 тыс. кв. м. Однако в условиях нестабильного рынка, увеличения ключевой ставки и роста стоимости строительства аналитики IBC Real Estate ожидают, что по датам ввода части этих проектов могут произойти корректировки с переносом на следующий год, и по итогам 2023 года прогнозируют объем ввода в пределах 80 тыс. кв. м. Кроме того сроки ввода девяти объектов совокупной арендопригодной площадью более 80 тыс. кв. м. уже официально перенесены c текущего на 2024 год.

Говоря о трендах рынка торговой недвижимости, в числе одной из ключевых долгосрочных тенденций аналитики IBC Real Estate выделяют уменьшение площади новых ТЦ. Так с 2017 года их средняя площадь уменьшилась в 4 раза – в 2017 году она составляла 51 тыс. кв. м, а в 2023 году – почти 13 тыс. кв. м. Исключением стал 2021 год, когда в результате ввода ряда объектов, открытие которых откладывалось из-за пандемии в 2019-2020 гг., совокупный объем новых площадей на рынке составил 363 тыс. кв. м, что стало рекордным значением с 2016 года. Вследствие этого доля новых ТЦ более 15 тыс. кв. м составила в 2021 году 73%, а средняя площадь увеличилась до 24,5 тыс. кв. метров. Однако, уже в следующем году показатель снизился более, чем в 2 раза – до 11,1 тыс. кв. м. На сегодняшний день доля качественных торговых объектов Москвы с арендопригодной площадью менее 15 тыс. кв. м составляет 11%.

«В Москве продолжается ввод новых торговых центров, строительство которых началось еще несколько лет назад. В результате интенсивного развития существующих брендов, уже хорошо знакомых и полюбившихся потребителю, а также благодаря появлению на рынке новых имен, доля приостановленных магазинов в столице составляет сегодня всего 1%, а вакансия остается на уровне июля 2023 года – 12%. Таким образом, рынок торговой недвижимости адаптировался к новым реалиям. Существующий сток качественных площадей удовлетворяет текущей потребности населения, поэтому мы фиксируем низкие темпы ввода и минимальное количество анонсов о строительстве новых объектов. Тем не менее, развитие технологий и изменение потребительских предпочтений стимулирует рынок к появлению новых неординарных концепций и решений», – комментирует Екатерина Ногай, руководитель департамента исследований и аналитики IBC Real Estate.

Среди ключевых трендов, которые будут определять развитие сегмента торговой недвижимости в ближайшие годы, аналитики IBC Real Estate также выделяют:

– Расширение товарных линеек и ассортимента продукции оставшихся на российском рынке локальных брендов. Так, в течение последнего года многие ритейлеры, специализирующиеся на одежде, обуви, товарах для дома, аксессуарах и т. д., постепенно занимают освободившиеся ниши. Например, недавно в магазинах косметики и парфюмерии Л'Этуаль появились товары для дома под собственной маркой L'ETOILE HOME, а Gulliver открыл первый магазин GLVR, где реализует женскую одежду.

– Увеличение площадей магазинов и их количества – один из главных трендов этого года, который продолжает радовать покупателей и собственников ТЦ. Так, бренд одежды Lime, совсем недавно производивший только женскую одежду, а теперь еще мужскую и детскую, открыл свой самый большой в РФ магазин в ТРК «Атриум» площадью 3 тыс. кв. м.

– Появление на рынке новых российских и международных брендов

За 2023 год в России появилось более 20 новых международных брендов, преимущественно из Турции и Белоруссии. Несмотря на то, что новостей о появлении новых брендов к концу года стало значительно меньше, чем в I-II кварталах, в следующем году на рынке ожидаются новые имена, которые займут пустующие площади в ТЦ России. За первое полугодие на рынок вышло 17 новых международных брендов, а за следующие 3 месяца всего три.

– Переориентация на Азию

Азиатские инвесторы заинтересованы в российском рынке, ритейлеры рассматривают возможности входа на него, и это создает все предпосылки увидеть в 2024 году в России новые азиатские бренды. В ряде торговых центров уже появляются новые нестандартные решения, например, в ТРЦ Авиапарк представлены китайские электрокары в формате поп-ап.

– Коллаборации российских брендов

Если в западном ритейле коллаборации давно стали привычными, то в России такой инструмент по привлечению новой аудитории пока не так развит. Однако российские бренды также начали периодически запускать лимитированные коллекции, поскольку, на фоне ухода известных по всему миру брендов, новые игроки нуждаются в дополнительной рекламе – некоторым из них удается договориться о сотрудничестве. Так, например, в ноябре была запущена капсульная коллекция EKONIKA и NAMELAZZ, а в начале года – Zarina и Botrois.

– Растущий интерес к термальным комплексам

С уходом международных брендов и, как следствие, массовым высвобождением площадей, значительная часть торговых объектов обладает нереализованными мощностями. Привлечение такого арендатора, как термальный комплекс, единовременно решает проблему пустующих площадей объемом до 30 тыс. кв, что превышает площадь, например, fashion-ритейлера. Однако собственнику важно учитывать, что такого типа арендатор является достаточно ресурсозатратным, так как потребляет значительно больше воды, тепла и электроэнергии, поэтому не все существующие объекты обладают подходящими техническими характеристиками. Кроме того, отличительной особенностью части термальных курортов является использование уличной части. С учетом такой специфики термы, как правило, располагаются в крупных децентрализованных объектах. Так или иначе, данный формат уже нашел свою аудиторию и набирает популярность, поэтому имеет хорошие перспективы для дальнейшего развития.