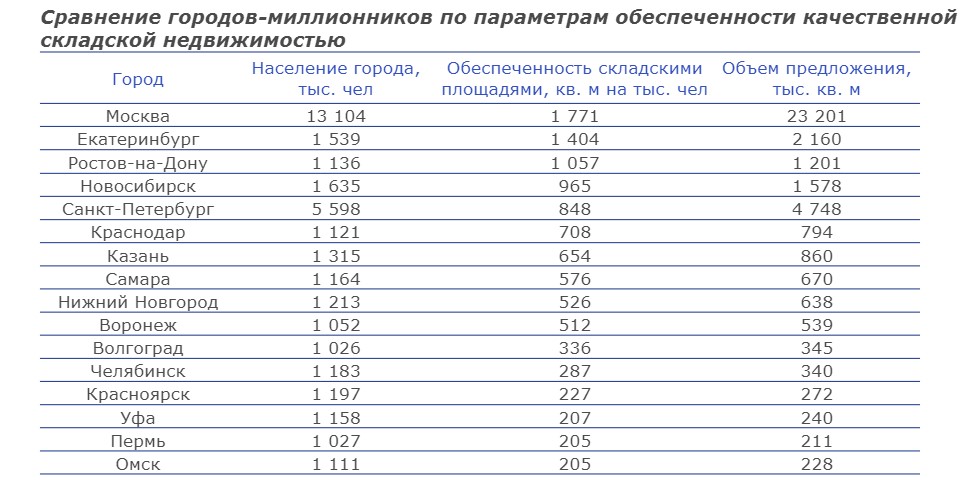

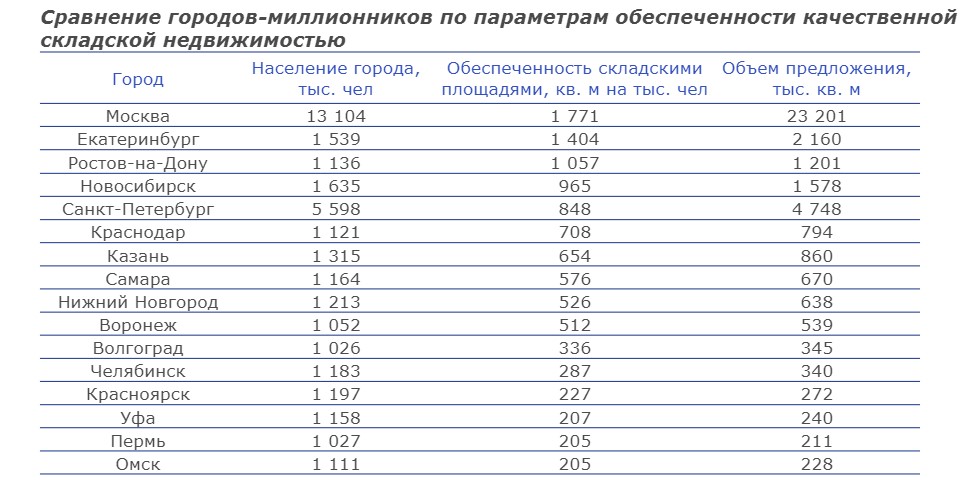

По итогам 2023 г. наибольшее значение показателя обеспеченности складскими площадями наблюдается в таких городах-миллионниках (за исключением Москвы и Санкт-Петербурга), как: Екатеринбург (1 404 кв. м на тыс. чел), Ростов-на-Дону (1 057 кв. м на тыс. чел) и Новосибирск (965 кв. м на тыс. чел). В изменении показателя обеспеченности складских помещений на тыс. чел. относительно уровня 2021 г. наибольший рост показали Краснодар (59%) и Екатеринбург (30%). При этом за этот же период наблюдается увеличение индикатора на 20-26% в таких городах, как Самара, Омск и Казань. Уфа и Красноярск показали отрицательную динамику, что вызвано крайне низкими объемами ввода новых складских объектов, не успевающими за ростом населения.

Городами с высоким сбалансированным показателем являются Екатеринбург, Новосибирск и Казань. При этом в Нижнем Новгороде обеспеченность находится на самом сбалансированном уровне, что означает, что численность населения и объем предложения находится на относительно среднем уровне среди анализируемых городов.

По прогнозам Nikoliers, в дальнейшем ожидается увеличение регионального показателя обеспеченности складскими площадями, что объясняется несколькими факторами, из которых ключевыми являются дальнейший выход представителей классического и онлайн-ритейла в регионы, а также адаптация игроков к изменениям в логистике.

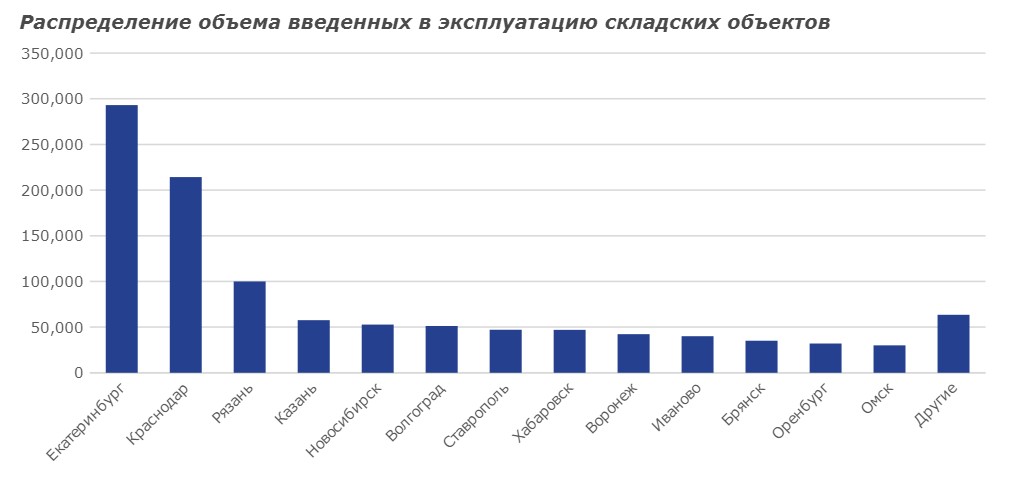

Общий объем ввода складских площадей в регионах в 2023 г. составил 1,1 млн кв. м, что в 1,8 раз превышает показатель 2022 г., но сопоставим с уровнем 2021 г. Городами-лидерами по объемам ввода стали Екатеринбург (293 тыс. кв. м), Краснодар (214 тыс. кв. м) и Рязань (100 тыс. кв. м).

В разрезе нового предложения преобладают объекты, построенные под заказчика (BTS), чей вес составил 72% или 796 тыс. кв. м. В 2024 г. ожидается максимальный объем ввода на уровне 1 900 тыс. кв. м, что вызвано завершением строительства ряда распределительных центров игроков из сферы электронной коммерции -Ozon и Wildberries.

Уровень вакантности по итогам 2023 г. на региональном складском рынке составляет 1,7% (минус 1,2 п.п. за год). На региональном рынке складской недвижимости России наблюдается крайняя нехватка готовых вакантных складских помещений класса А, и основной объем свободных площадей сосредотачивается в менее качественных объектах класса B/B+. При этом в таких городах как Нижний Новгород, Екатеринбург, Красноярск и Омск готовых вакантных складских блоков практически не наблюдается.

Городами с высоким сбалансированным показателем являются Екатеринбург, Новосибирск и Казань. При этом в Нижнем Новгороде обеспеченность находится на самом сбалансированном уровне, что означает, что численность населения и объем предложения находится на относительно среднем уровне среди анализируемых городов.

По прогнозам Nikoliers, в дальнейшем ожидается увеличение регионального показателя обеспеченности складскими площадями, что объясняется несколькими факторами, из которых ключевыми являются дальнейший выход представителей классического и онлайн-ритейла в регионы, а также адаптация игроков к изменениям в логистике.

Общий объем ввода складских площадей в регионах в 2023 г. составил 1,1 млн кв. м, что в 1,8 раз превышает показатель 2022 г., но сопоставим с уровнем 2021 г. Городами-лидерами по объемам ввода стали Екатеринбург (293 тыс. кв. м), Краснодар (214 тыс. кв. м) и Рязань (100 тыс. кв. м).

В разрезе нового предложения преобладают объекты, построенные под заказчика (BTS), чей вес составил 72% или 796 тыс. кв. м. В 2024 г. ожидается максимальный объем ввода на уровне 1 900 тыс. кв. м, что вызвано завершением строительства ряда распределительных центров игроков из сферы электронной коммерции -Ozon и Wildberries.

Уровень вакантности по итогам 2023 г. на региональном складском рынке составляет 1,7% (минус 1,2 п.п. за год). На региональном рынке складской недвижимости России наблюдается крайняя нехватка готовых вакантных складских помещений класса А, и основной объем свободных площадей сосредотачивается в менее качественных объектах класса B/B+. При этом в таких городах как Нижний Новгород, Екатеринбург, Красноярск и Омск готовых вакантных складских блоков практически не наблюдается.

Виктор Афанасенко, региональный директор департамента складской и индустриальной недвижимости Nikoliers: «Если ранее складские федеральные девелоперы чаще всего предпочитали работать в своих «домашних» регионах (Санкт-Петербург, Екатеринбург, Краснодар и Ростов-на-Дону, Поволжье, Новосибирск), то сейчас, следуя за потребностями ритейла, география нового девелопмента существенно расширилась. По итогам 2023 года мы видим рост объема спроса на складскую недвижимость в городах с населением менее миллиона человек, достигнувшее приблизительно 900 тыс. кв. м, что составляет около 40% от общего объема спроса на региональном рынке складской недвижимости.

Драйверами развития складского рынка в регионах выступают игроки сегмента e-commerce, в первую очередь маркетплейсы Ozon и Wildberries. Они играют ключевую роль в формировании спроса на складские помещения в населенных пунктах с относительно более низким размером населения. Активное расширение сети логистических хабов указанными компаниями создает высокую потребность в высококачественных складских помещениях в данных регионах, что в свою очередь приводит к развитию складского рынка».