Общие тенденции

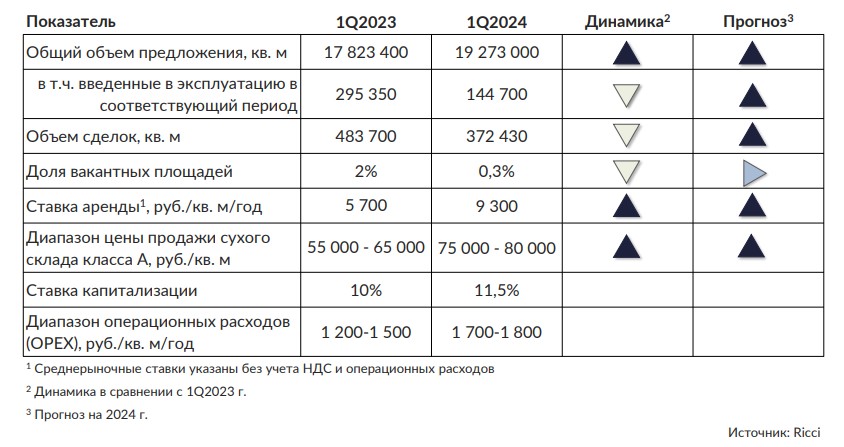

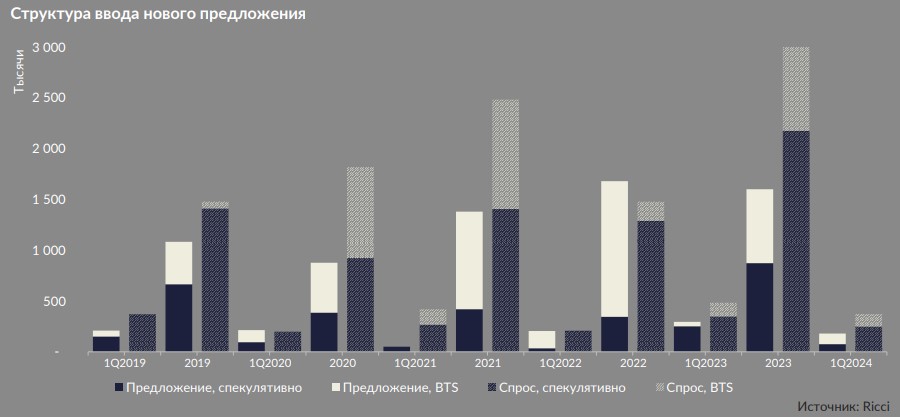

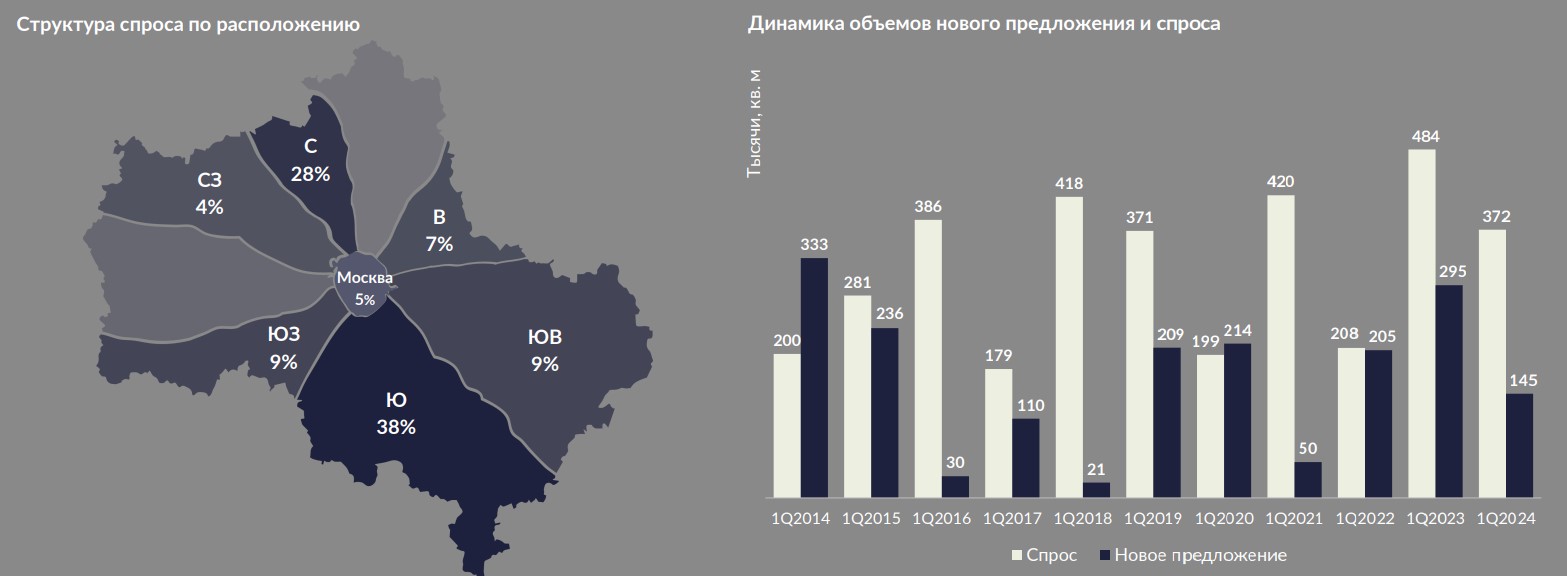

По итогам 1 квартала 2024 г. объем нового строительства составил 144,7 тыс. кв. м. По сравнению с аналогичным периодом 2023 г. ввод оказался ниже в 2 раза.

Совокупный объем заключенных сделок аренды и продажи составил 372,4 тыс. кв. м. На фоне рекордного значения показателя прошлого года поглощение снизилось на 23%.

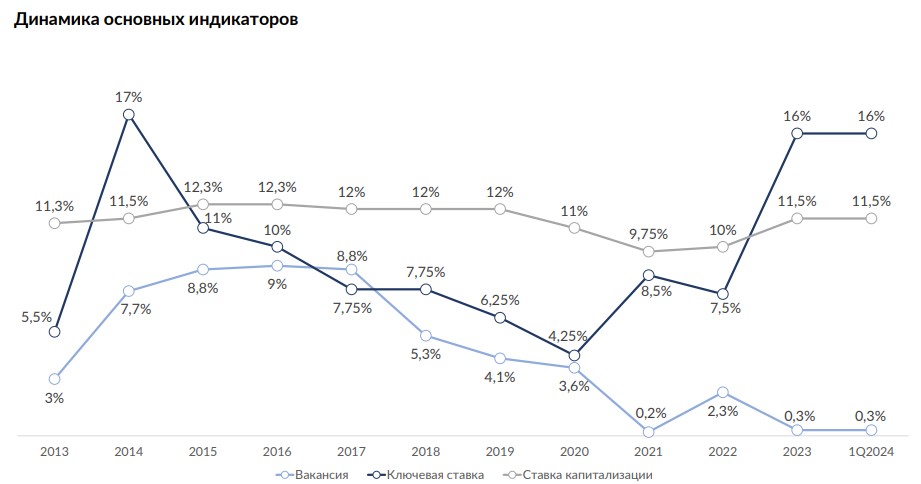

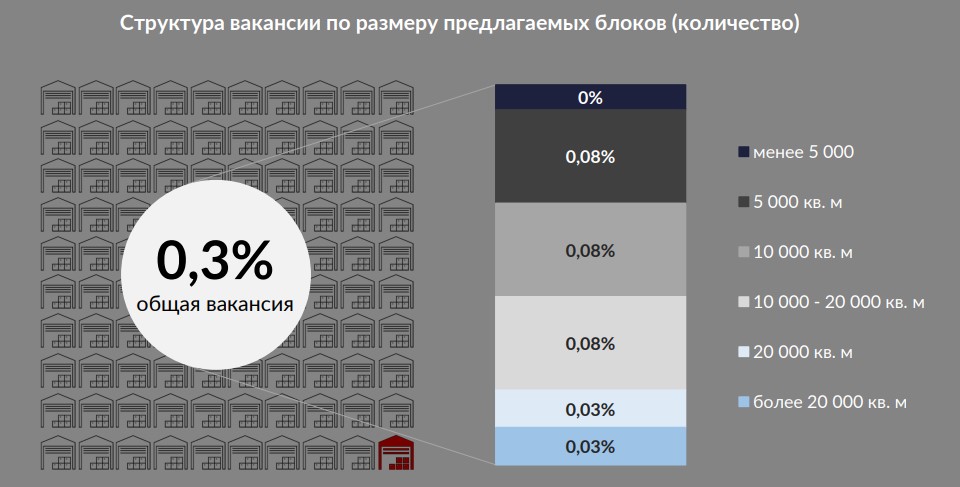

На Московском рынке качественных складских площадей отмечается дефицит вакантных площадей. По итогам 1 квартала 2024 г. доля свободных площадей составила 0,3%.

Средневзвешенная ставка аренды на качественные складские комплексы продолжила положительную динамику в 2023 г. и составила 9 300 руб./кв. м/год (triple net). Рост составил почти 10% относительно конца 2023 г. и более 60% за год.

По итогам 1 квартала 2024 г. объем нового строительства составил 144,7 тыс. кв. м. По сравнению с аналогичным периодом 2023 г. ввод оказался ниже в 2 раза.

Совокупный объем заключенных сделок аренды и продажи составил 372,4 тыс. кв. м. На фоне рекордного значения показателя прошлого года поглощение снизилось на 23%.

На Московском рынке качественных складских площадей отмечается дефицит вакантных площадей. По итогам 1 квартала 2024 г. доля свободных площадей составила 0,3%.

Средневзвешенная ставка аренды на качественные складские комплексы продолжила положительную динамику в 2023 г. и составила 9 300 руб./кв. м/год (triple net). Рост составил почти 10% относительно конца 2023 г. и более 60% за год.

"Сокращение объема сделок в начале 2024 г. не является следствием сокращения спроса. Наоборот, со спросом все в порядке – он растет. А вот объем предложения очень сильно сократился, нового строительства очень мало, в результате чего объем сделок упал.

«Моральную черту» в 10 000 руб./кв. м/год по стоимости аренды, еще 3 месяца назад озвучиваемую некоторыми экспертами как границу, которую рынку будет сложно преодолеть, арендаторы, по факту, легко перешагнули на несколько тысяч плюсом.

И «перешагнули» еще громко сказано, так как будут еще следующие шаги - выдвигать новые ставки девелоперы готовы, а вот фиксировать их в договорах аренды на долгосрочной основе – нет.

В который раз мы отмечаем, с каким трудом для себя сторона спроса преодолевает и другие «моральные границы», превращаясь из стороны многолетнего доминанта на рынке в сторону зависимую, не желая осознавать, что теперь эта сторона для них - не краткосрочная перспектива", - Дмитрий Герастовский, директор Ricci | Склады.

Предложение

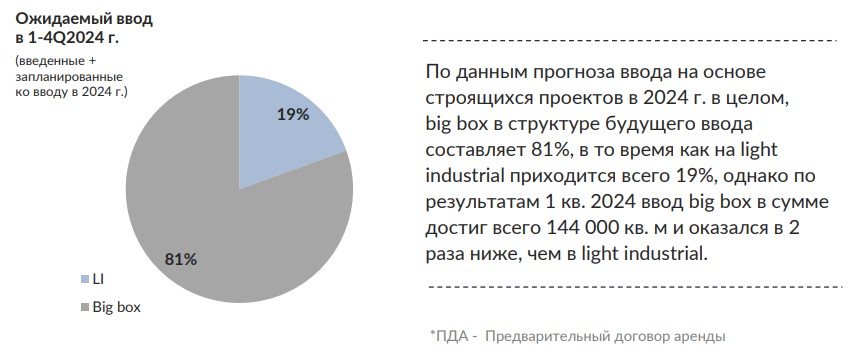

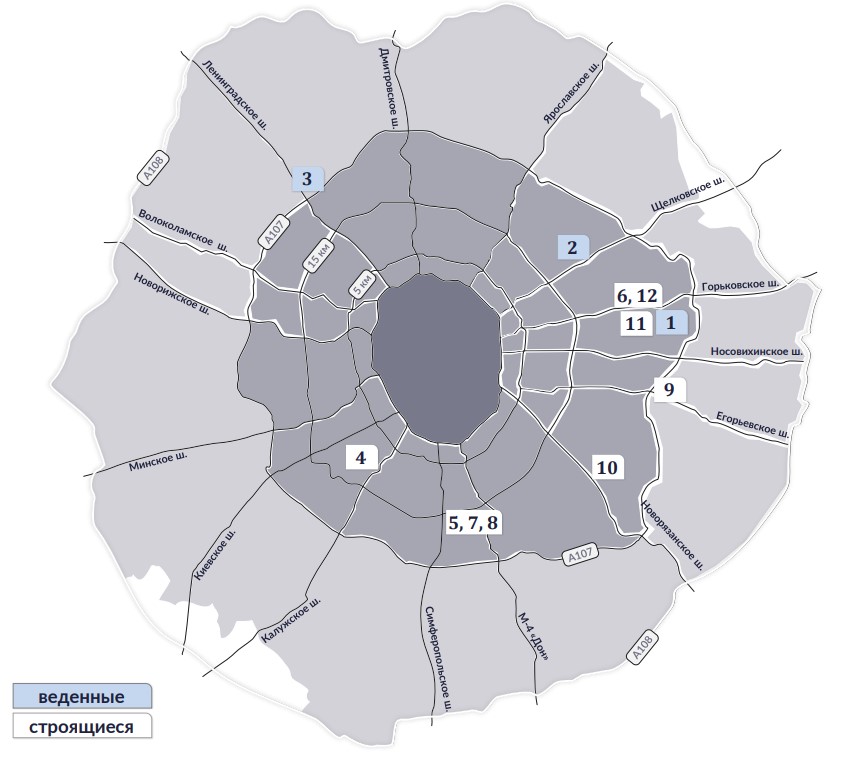

За первые три месяца 2024 г. в Московском регионе было введено в эксплуатацию 3 объекта в формате big box, общей площадью 144,7 тыс. кв. м, что почти в 2 раза меньше по сравнению с объемами 1 квартала 2023 г. Крупнейшим введенным объектом стал складской комплекс Wildberries в Электростали, площадью 104,7 тыс. кв. м.

Среди производственно-складских площадей наращивает объемы сегмент light industrial, введя в эксплуатацию 6 объектов, общей площадью 218,3 тыс. кв. м. Объекты были построены спекулятивно, большая часть из них к моменту ввода была полностью законтрактована, в остальных вакансия на момент ввода составляла от 20 до 45%.

В структуре введенных проектов в 1 квартале 2024 г. light industrial достиг 60%, в то время как на big box пришлось только 40%. Столь большой объем ввода light industrial в данном квартале связан с перенесенным с 2023 г. вводом очень крупного для данного сегмента проекта - Парк Весна, площадью 76,6 тыс. кв. м.

По предварительным итогам к концу 1 квартала 2024 г. общий объем рынка Московского региона достиг показателя 19,3* млн кв. м. Данный показатель не учитывает объекты light industrial, этот сегмент анализируется отдельно.

До конца 2024 г. к вводу анонсировано еще более 1,45 млн кв. м. big box проектов. Строящиеся спекулятивные объекты предлагаются преимущественно в аренду. На объекты BTS-формата приходится 77% от общего объема складов, планируемых к вводу в 2024 г. Высокий показатель нового строительства под клиента является следствием отсутствия какого-либо другого предложения в складах, так как девелоперы не готовы к спекулятивному строительству на текущий момент. Рост себестоимости строительства и высокая стоимость заемных средств не позволяют девелоперам входить в спекулятивные проекты на уровне минимальной доходности, из которой большая часть съедается банковскими процентами и может обернуться убытками, если стройка растянется.

Несмотря на то, что девелоперы предпочитают строить на продажу, среди возводимых под клиента объектов 60% реализуется по модели BTR (build-to-rent). Столь высокий показатель является следствием крупных сделок с маркетплейсами, доля которых превалирует в структуре спроса. Девелоперы соглашаются строить по модели BTR для данных клиентов, поскольку, во-первых, запрашиваются площади от 50 тыс. кв. м и более, а во-вторых, крупные маркетплейсы являются надежными и платежеспособными клиентами. Для остального «спроса» девелоперы предлагают новые площади только «на продажу».

Light industrial в целом довольно неэффективен для складирования крупных товарных запасов, а себестоимость строительства таких объектов на 15-20% превышает big box, в которых средняя стоимость стройки на конец 1 квартала составляла 60 000 руб./кв. м без НДС. Несмотря на бурное развитие сегмента и рост предложения в формате light industrial, спрос логистических операторов и компаний на крупные блоки от 7000 - 8000 кв. м практически не находит удовлетворения. Компании, ищущие блоки от 20 000 кв. м и выше, готовы ждать аренды по ПДА* будущей вещи в течение 16-18 месяцев и даже более.

Выходящие на складской рынок крупные девелоперы жилья, такие как ПИК, Инград, Гранель, могут позволить себе низкомаржинальный продукт в этом сегменте, так как вкладываются в строительство складов в Новой Москве с целью создания МПТ (мест приложения труда) для получения компенсации по платежу за изменение ВРИ при строительстве жилья.

В связи с приходом в индустриально-складской сегмент крупных игроков, включая девелоперов из жилья, способствующих в том числе росту стоимости промышленной земли в Новой Москве до 100 млн рублей за га и более у МКАД и до 50 млн рублей за га у ЦКАД, ожидать ввода big box складов в Новой Москве не приходится.

С марта 2024 г. на территории Московской области вступают новые требования о необходимости строительства общежитий и хостелов в действующих, строящихся, проектируемых логистических комплексах и оптовораспределительных центрах, площадью более 30 000 кв. м.

Разрешение на строительство складов будут выдавать только при условии, что на территории будет общежитие для работников. При отсутствии возможности размещения общежития на территории эксплуатируемых складов подбирается необходимый для строительства общежития участок.

Спрос

За первые три месяца объем спроса на качественные склады Московского региона составил 372,4 тыс. кв. м, что на 23% меньше чем в 1 кв. 2023 г.

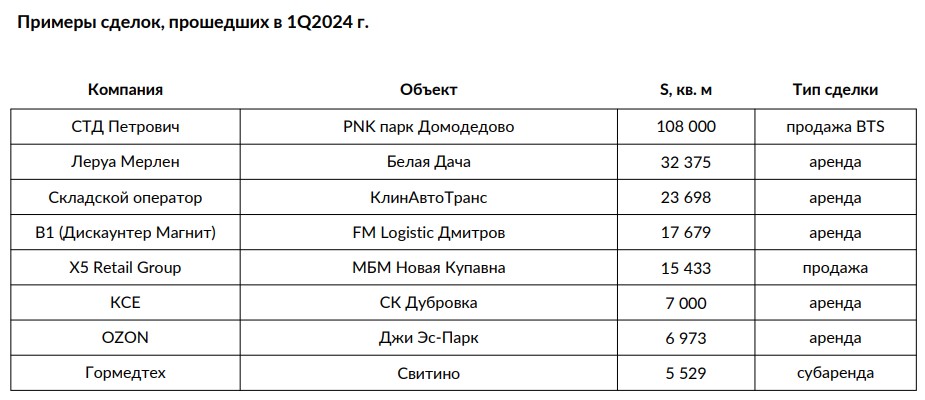

Размер средней сделки составил 12 тыс. кв. м, снизившись на 10% относительно показателя за 1 кв. 2023 г. Наблюдается малое количество крупных сделок площадью 20 000 кв. м и более в связи с отсутствием таких площадей в готовых или строящихся спекулятивных объектах.

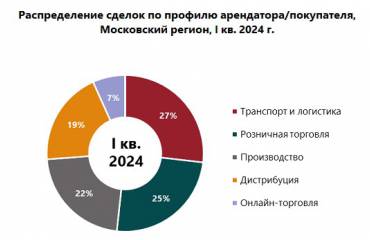

Доля BTS сделок составляет 33% от общего объема спроса, однако, ключевую роль сыграла крупнейшая в этом квартале сделка по покупке складских площадей компанией Петрович в PNK Парк Домодедово 2 площадью 108 тыс. кв. м.

Большее число складских площадей было законтрактовано клиентами со стороны розничной торговли и логистических операторов.

Вакансия

На рынке качественных складских площадей Московского региона отмечается дефицит вакантных площадей. По итогам 1 квартала 2024 г. доля свободных площадей составила 0,3%. Предложение готовых свободных крупных блоков на рынке единично и представлено только в недавно введенных объектах. Ввиду наличия повышенного неудовлетворенного спроса, перешедшего с 2023 г. на начало 2024 г, отсутствия спекулятивного строительства на рынке и наличия предложения преимущественно в формате BTS, в 2024 г. можно ожидать сохранение вакансии на низком уровне и продолжение роста ставок аренды.

Ставки

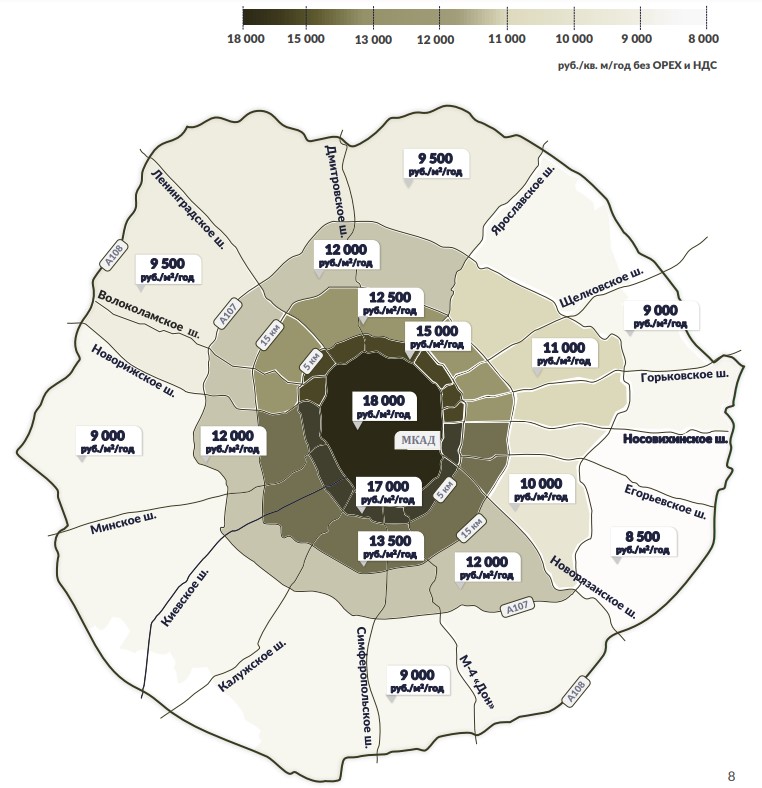

Средневзвешенная ставка составила 9 300 руб./кв. м/год без учета НДС и OPEX. Средние ставки аренды выросли почти на 10% относительно конца 2023 г. Также наблюдается рост операционных расходов из-за возросшей себестоимости строительства и, как следствие, повысившегося налога на имущество.

Разброс в диапазоне операционных расходов составляет от 1 500 до 2 900 руб./кв. м/год. Самые высокие операционные расходы устанавливаются для новых проектов, расположенных преимущественно в Москве (в зоне Новой Москвы).

Несмотря на высокие ставки и их продолжающийся рост наблюдается мало инвестиционных сделок в складском сегменте ввиду дорогой стоимости кредита при ключевой ставке 16%. Для многих потенциальных покупателей неинтересна покупка без финансового рычага, а стоимость кредита не позволяет покупать по доходности 11,5 - 12,5%, удовлетворяющие минимальные ожидания собственников в редких сделках. В наиболее конкурентном положении среди покупателей сегодня оказались частные инвесторы с собственными средствами и ЗПИФы, привлекающие средства маленьких частных вкладчиков относительно дешево.