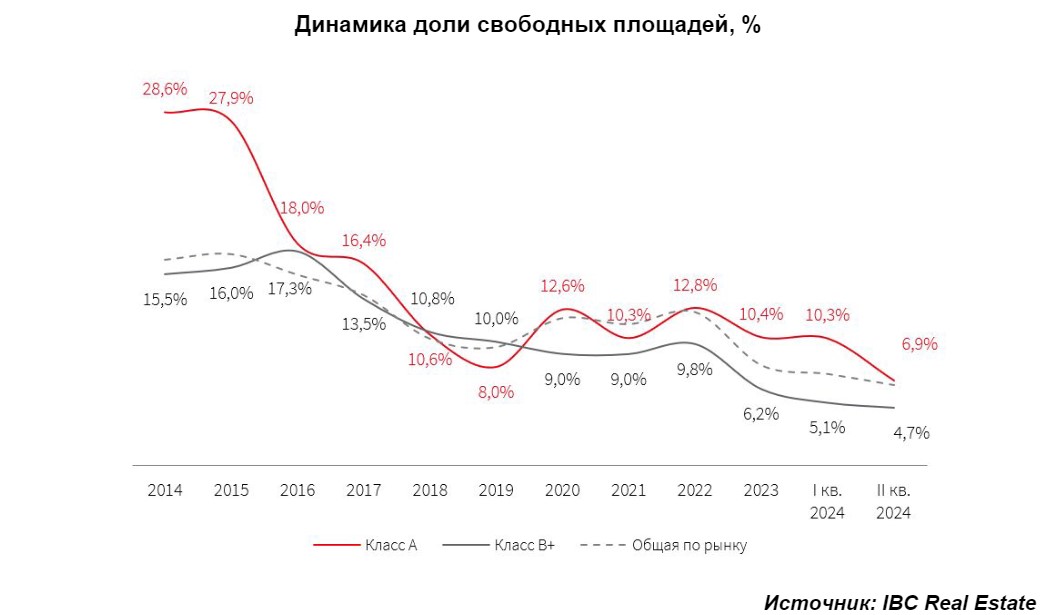

Согласно данным IBC Real Estate, доля свободных площадей на офисном рынке Москвы по итогам I полугодия 2024 года зафиксировалась на уровне 6,5%, снизившись на 0,9 п.п. квартал к кварталу и на 4,4 п.п. в годовой динамике (по сравнению с показателем на конец I полугодия 2023 года). На рынке сохраняется высокая деловая активность, и увеличивается конкуренция за лучшие предложения, в результате чего сильнее всего снижается уровень вакантности по наиболее качественным офисам. Самое существенное снижение отмечено в объектах класса Prime – на 9,2 п.п. по сравнению с I кварталом 2024 года и на 14,3 п.п. в годовой динамике до 7,9%. Доля свободных площадей в офисах класса А также близится к историческому минимуму – 6,9%, снизившись квартал к кварталу на 3,4 п.п., а в динамике года на 6,4 п.п.

В офисах класса В+ уровень вакансии также продолжает снижаться, но более низкими темпами – на 0,4 п.п. за квартал и на 2,3 за год – до 4,7%. Текущие доли свободных площадей, и по классу А, и по В+, и по рынку в целом, являются минимальными более чем за 15 лет, ниже значения фиксировались в последний раз только в 2008 году.

В структуре по ключевым деловым районам Москвы показатели вакансии также приближаются к рекордно низким показателям. Так, доля свободных площадей в Москва-Сити по итогам I полугодия 2024 года зафиксировалась на уровне 2,4%, что на 2,8 п.п. ниже значения годом ранее. Причем по офисам класса А показатель снизился сильнее – за год на 3,7 п.п. до 1,6%. Таким образом, Москва-Сити остается одним из самых востребованных субрынков Москвы.

По темпам снижения вакансии лидирует Ленинградский коридор, где доля свободных площадей по итогам I полугодия 2024 года составила 5,4%, потеряв за год 7,9 п.п. Это обусловлено вымыванием крупного объема площадей как на Белорусской, так и в зоне от Белорусской до Сокола. Наименьший уровень вакансии по локации, менее 10 тыс. кв. м или 2,5%, отмечается в классе В+.

В Центральном деловом районе, расположенном внутри Садового кольца, доля свободных площадей равна 6,7%, что на 7,5 п.п. ниже значения по итогам I полугодия 2023 года. Здесь наиболее дефицитными остаются офисы класса А – уровень вакансии составил рекордно низкие 1,2%, снизившись за год на 11,7 п.п.

В офисах класса В+ уровень вакансии также продолжает снижаться, но более низкими темпами – на 0,4 п.п. за квартал и на 2,3 за год – до 4,7%. Текущие доли свободных площадей, и по классу А, и по В+, и по рынку в целом, являются минимальными более чем за 15 лет, ниже значения фиксировались в последний раз только в 2008 году.

В структуре по ключевым деловым районам Москвы показатели вакансии также приближаются к рекордно низким показателям. Так, доля свободных площадей в Москва-Сити по итогам I полугодия 2024 года зафиксировалась на уровне 2,4%, что на 2,8 п.п. ниже значения годом ранее. Причем по офисам класса А показатель снизился сильнее – за год на 3,7 п.п. до 1,6%. Таким образом, Москва-Сити остается одним из самых востребованных субрынков Москвы.

По темпам снижения вакансии лидирует Ленинградский коридор, где доля свободных площадей по итогам I полугодия 2024 года составила 5,4%, потеряв за год 7,9 п.п. Это обусловлено вымыванием крупного объема площадей как на Белорусской, так и в зоне от Белорусской до Сокола. Наименьший уровень вакансии по локации, менее 10 тыс. кв. м или 2,5%, отмечается в классе В+.

В Центральном деловом районе, расположенном внутри Садового кольца, доля свободных площадей равна 6,7%, что на 7,5 п.п. ниже значения по итогам I полугодия 2023 года. Здесь наиболее дефицитными остаются офисы класса А – уровень вакансии составил рекордно низкие 1,2%, снизившись за год на 11,7 п.п.

«Мы видим высокую активность арендаторов и то, как быстро с рынка уходят лучшие предложения, растет конкуренция. В результате в наиболее востребованных деловых районах Москвы вакансия приближается к критически низким отметкам. Помещений с ремонтом практически не осталось, пользователи начинают рассматривать помещения в состоянии Shell&Core и продумывать различные варианты отделки собственными силами», – констатирует Екатерина Белова, член совета директоров, руководитель департамента по работе с офисными помещениями компании IBC Real Estate.

Стоит отметить, что уровень вакансии продолжает падать даже несмотря на то, что объем ввода новых площадей в I полугодии этого года в три раза превысил результат за аналогичный период прошлого года и на 19% превзошел объем введенных площадей за весь 2023 год. Всего в первой половине текущего года в эксплуатацию было введено четыре объекта на 330 тыс. кв. м офисов: в I квартале – деловой центр класса B+ «Парк Легенд» (45 тыс. кв. м офисов) на ст. МЦК «ЗИЛ», во II квартале – три бизнес-центра класса А, в т.ч. Moscow Towers в Москва-Сити (263 тыс. кв. м офисов), корпус 6 офисного комплекса Ostankino Business Park (15,5 тыс. кв. м офисов) на ст. м. «Бутырская» и White Sea (6 тыс. кв. м офисов) в Ленинградском коридоре. Примечательно что 98% этих площадей вышли на рынок в формате на продажу, аренда составила лишь 2%.

По итогам 2024 года аналитики IBC Real Estate сохраняют прогноз по вводу 760 тыс. кв. м офисов, что в 2,7 раза превысит результат 2023 года. Причем 74% этого объема составят площади на продажу и лишь четверть – на аренду. В структуре распределения по локациям – 263 тыс. кв. м или 35% прогнозируемых площадей появятся в Москва-Сити, 63 тыс. кв. м или 8% – в границах Ленинградского коридора, остальные 434 тыс. кв. м или 57% офисов – за пределами основных деловых районов столицы.

Средневзвешенная запрашиваемая ставка аренды по итогам I полугодия 2024 года в целом по рынку Москвы составила 22,8 тыс. руб./кв. м в год (без учета НДС и операционных расходов), что на 1% ниже показателя на конец I квартала 2024 года. Снижение является техническим за счет высокого спроса на качественные офисы, когда с рынка вымываются наиболее дорогие предложения. В этой связи наиболее существенное снижение фиксируется именно по классу А – минус 4% за квартал до 26,7 тыс. руб./кв. м в год (без учета НДС и операционных расходов). По классу В+ продолжается умеренный рост ставок – по итогам I полугодия 2024 года средневзвешенная ставка аренды составила 21,6 тыс. руб./кв. м в год (без учета НДС и операционных расходов), увеличившись за квартал на 1%.

Для корректного анализа динамики ставок важно принимать во внимание фактор, оказывающий значительное влияние на средневзвешенную ставку, особенно по классу А, которым является локация. Так по итогам I полугодия 2024 года в классе А вакантно порядка 375 тыс. кв. м, из них 330 тыс. кв. м – предложения по аренде, которые участвуют в расчете средневзвешенной арендной ставки. Примечательно, что 130 тыс. кв. м или почти 40% от данного объема составляют площади, расположенные за пределами МКАД, где ставка аренды существенно ниже предложений в границах старой Москвы. Так, средневзвешенная ставка аренды на офисы класса А в пределах МКАД равна 34,1 тыс. руб./кв. м в год (без учета НДС и операционных расходов), в то время как аналогичный показатель по классу А за пределами МКАД составляет 13,7 тыс. руб./кв. м в год (без учета НДС и операционных расходов). Иными словами, существенный объем менее дорогого предложения за МКАД сдерживает рост общего показателя по Москве.

В наиболее востребованных районах ставки аренды растут в ответ на высокую деловую активность. По итогам I полугодия 2024 года средневзвешенная ставка аренды в Москва-Сити составила 48,1 тыс. руб./кв. м в год (без учета НДС и операционных расходов), увеличившись за год на 15%. Это наиболее высокое по сравнению с остальными субрынками значение показателя по Москве. В других деловых районах ставки держатся на высоком уровне – в Ленинградском коридоре показатели зафиксировались в пределах 33,7 тыс. руб./кв. м в год (без учета НДС и операционных расходов), в Центральном деловом районе – 31,9 тыс. руб./кв. м в год (без учета НДС и операционных расходов), таким образом, рост год к году составил 8% и 4%, соответственно.

Ключевые показатели по основным деловым районам