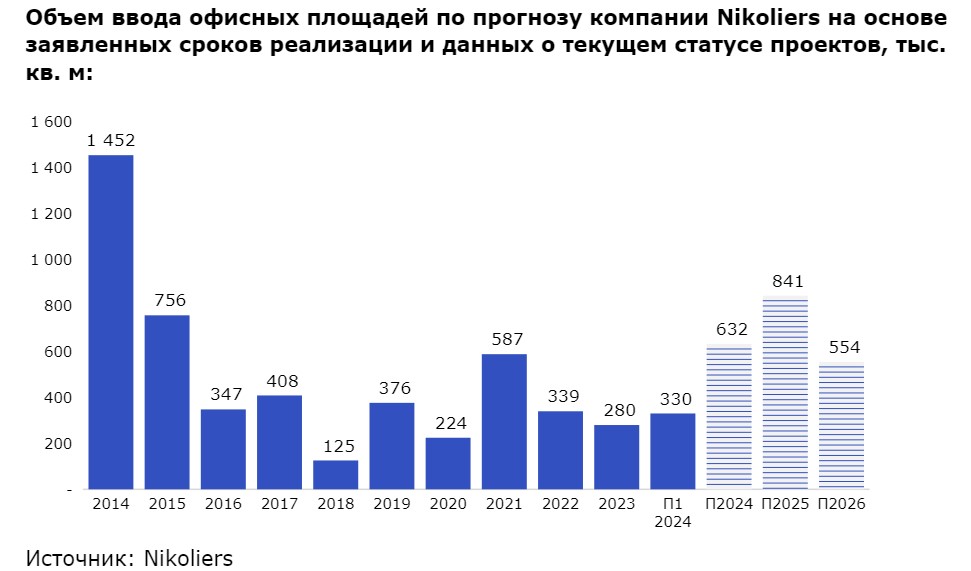

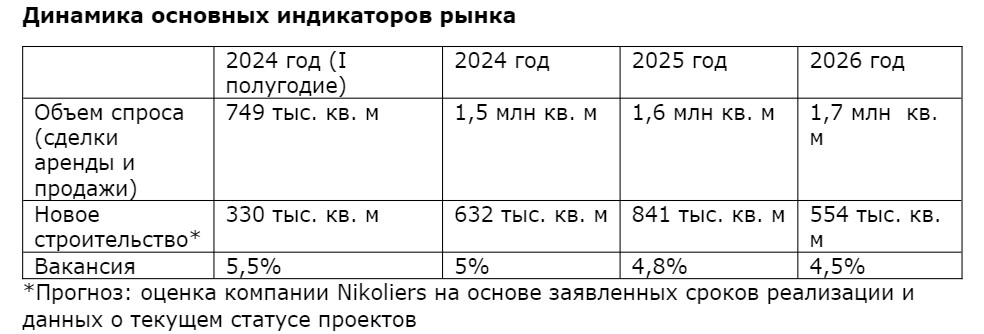

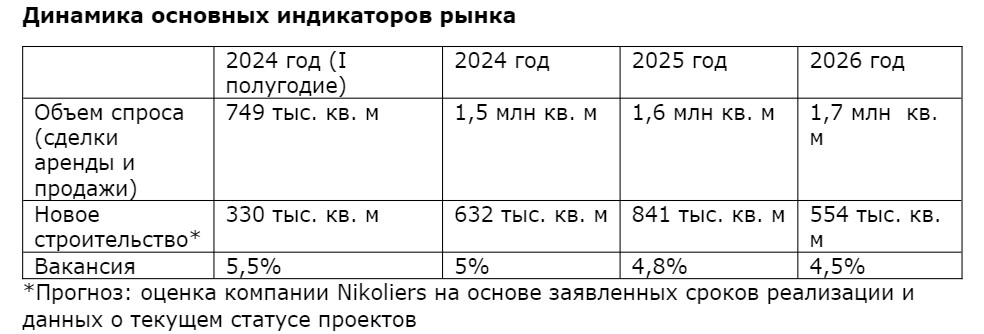

В 2024-2026 г. объём ввода новых офисных проектов в Москве по прогнозам Nikoliers составит порядка 2,1 млн кв. м площадей. Однако 48% этих площадей уже сдано в аренду или продано, 24% составляет девелопмент под цели заказчика (built-to-suite), и только 28% нового предложения доступно в аренду или покупку. При этом, учитывая сроки строительства, к моменту ввода в эксплуатацию новые объекты будут на 80-90% арендованы или распроданы. Все крупные проекты строительства ближайших трёх лет — либо штаб-квартиры, либо проекты, которые уже законтрактованы почти полностью. Сохраняющийся высокий спрос на офисы приводит к тому, что большой объем площадей, которые находятся в стадии строительства, возводятся в формате built-to-suit, то есть по заказу конкретных компаний: Яндекс, Сбер, Роскосмос и др., либо уже реализованы по договорам предварительной аренды и продажи. Таким образом, несмотря на высокие объемы заявленного офисного строительства, рынок испытывает дефицит качественных лотов. Реальную ситуацию на рынке офисной недвижимости, эксперты Nikoliers обсудили с ведущими игроками рынка на втором мероприятии серии Nikoliers expert «Ключевые решения для офисного рынка».

В структуре спроса растет объем сделок купли-продажи. Так, в 2022 году доля приобретенных офисных площадей составляла всего 12% (88% в аренду), в 2023 году этот показатель вырос до 20%, а по итогам I полугодия 2024 года доля покупки на уровне 30%.

При этом в готовых офисных зданиях также наблюдается дефицит предложения. В настоящий момент средний уровень вакансии на рынке составляет 5,5 %, или чуть более 1 млн кв. м свободных площадей. Однако одним из важных показателей баланса на офисном рынке является наличие свободных площадей крупного объёма, и тут мы наблюдаем катастрофический дефицит. В текущей структуре вакансии блоки более 3 тыс. кв. м — всего 4% от общего количества вакантных блоков или 2% от общего офисного стока. К тому же трансформируется структура вакансии - объем свободных площадей класса А сократился в два раза за 1,5 года и составляет 28% от общего количества площадей в экспозиции. При этом большая часть класса А представлена в качественных проектах в районе МКАД, либо менее ликвидными небольшими блоками в устаревающих зданиях в центре города.

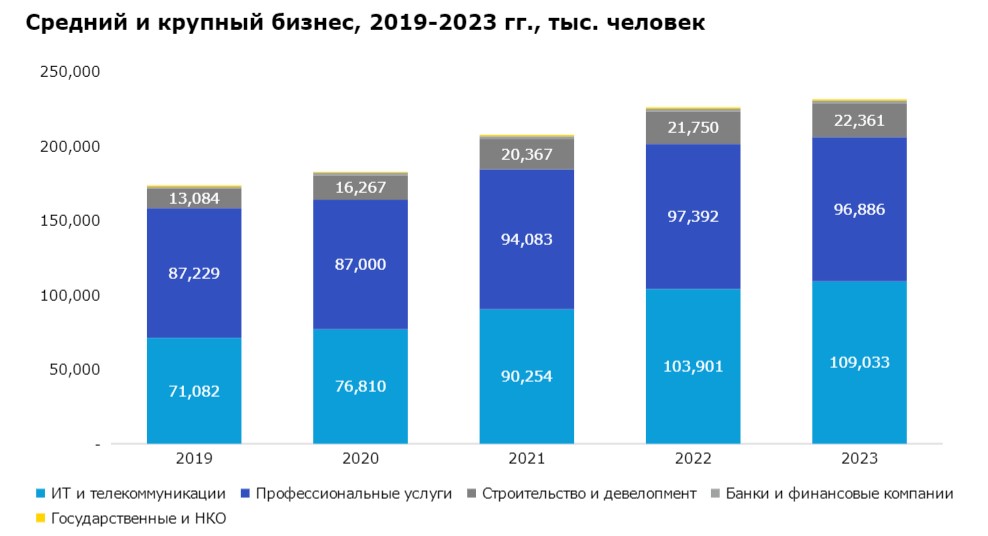

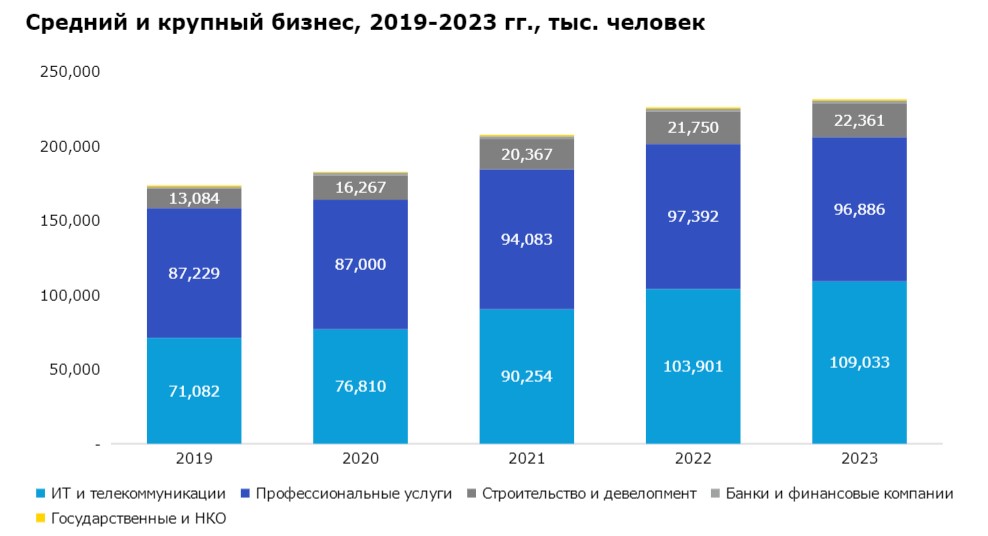

Рост и трансформация российского бизнеса остаются основной причиной такого активного поглощения офисных высококачественных площадей. Так, за последние 4 года в 1,5 раза выросла численность персонала крупнейших компаний и на 33% в сегменте крупного и среднего бизнеса. За тот же период рост штата госкомпаний, доля которого также остается стабильно высокой в структуре офисного спроса, составил 2,5 раза.

Примечание: компании, ведущие свою деятельность на территории Москвы и области. Выборка по основным видам деятельности с выручкой по итогам 2023 г. от 1 до 20 млрд руб., с преимущественно офисными сотрудниками и публикуемой отчетностью по среднесписочной численности персонала от 50 человек.

Источник: Спарк.

В моменте потенциальный неудовлетворенный спрос на качественные офисные площади от крупных российских корпораций составляет 250-300 тыс. кв. метров.

При этом в ближайшее время драйверами развития офисного девелопмента в Московском регионе станут программы МПТ (программа мест приложения труда) и КРТ (программа комплексного развития территорий). В 2021 году доля бизнес-центров в объеме ввода новых офисных площадей по программе МПТ составляла меньше 5%, в 2021 году показатель вырос до 11% и до 20% в 2023- 2024 гг. По нашим прогнозам, доля объектов МПТ в общем объеме предложения офисных площадей на конец 2024 года составит 1,2%. На данный момент в программе КРТ заявлено 236 проектов на разных стадиях проработки, из них 69 находятся в процессе реализации – это порядка 19,5 млн кв. метров запланированного объема застройки. Из них емкость общественно-деловой застройки составит 5,6 млн кв. м. Только часть этого объема застройки будут составлять офисные площади. К тому же на реализацию программы заложено более 5 лет. Соответственно, вывод новых офисных площадей будет постепенным и не приведёт к затовариванию рынка.

В структуре спроса растет объем сделок купли-продажи. Так, в 2022 году доля приобретенных офисных площадей составляла всего 12% (88% в аренду), в 2023 году этот показатель вырос до 20%, а по итогам I полугодия 2024 года доля покупки на уровне 30%.

При этом в готовых офисных зданиях также наблюдается дефицит предложения. В настоящий момент средний уровень вакансии на рынке составляет 5,5 %, или чуть более 1 млн кв. м свободных площадей. Однако одним из важных показателей баланса на офисном рынке является наличие свободных площадей крупного объёма, и тут мы наблюдаем катастрофический дефицит. В текущей структуре вакансии блоки более 3 тыс. кв. м — всего 4% от общего количества вакантных блоков или 2% от общего офисного стока. К тому же трансформируется структура вакансии - объем свободных площадей класса А сократился в два раза за 1,5 года и составляет 28% от общего количества площадей в экспозиции. При этом большая часть класса А представлена в качественных проектах в районе МКАД, либо менее ликвидными небольшими блоками в устаревающих зданиях в центре города.

Рост и трансформация российского бизнеса остаются основной причиной такого активного поглощения офисных высококачественных площадей. Так, за последние 4 года в 1,5 раза выросла численность персонала крупнейших компаний и на 33% в сегменте крупного и среднего бизнеса. За тот же период рост штата госкомпаний, доля которого также остается стабильно высокой в структуре офисного спроса, составил 2,5 раза.

Примечание: компании, ведущие свою деятельность на территории Москвы и области. Выборка по основным видам деятельности с выручкой по итогам 2023 г. от 1 до 20 млрд руб., с преимущественно офисными сотрудниками и публикуемой отчетностью по среднесписочной численности персонала от 50 человек.

Источник: Спарк.

В моменте потенциальный неудовлетворенный спрос на качественные офисные площади от крупных российских корпораций составляет 250-300 тыс. кв. метров.

При этом в ближайшее время драйверами развития офисного девелопмента в Московском регионе станут программы МПТ (программа мест приложения труда) и КРТ (программа комплексного развития территорий). В 2021 году доля бизнес-центров в объеме ввода новых офисных площадей по программе МПТ составляла меньше 5%, в 2021 году показатель вырос до 11% и до 20% в 2023- 2024 гг. По нашим прогнозам, доля объектов МПТ в общем объеме предложения офисных площадей на конец 2024 года составит 1,2%. На данный момент в программе КРТ заявлено 236 проектов на разных стадиях проработки, из них 69 находятся в процессе реализации – это порядка 19,5 млн кв. метров запланированного объема застройки. Из них емкость общественно-деловой застройки составит 5,6 млн кв. м. Только часть этого объема застройки будут составлять офисные площади. К тому же на реализацию программы заложено более 5 лет. Соответственно, вывод новых офисных площадей будет постепенным и не приведёт к затовариванию рынка.

Татьяна Дивина, региональный директор, руководитель департамента исследований Nikoliers: «В сложившейся на рынке ситуации важно смотреть не на общие тренды и средние значения по рынку, а погружаться в детали и разбирать индикаторы в разных разрезах. Одна из наиболее серьезных проблем – это дефицит предложения, особенно крупных блоков площадью более 3000 кв. м. Несмотря на наличие вакансии 5,5%, мы фиксируем серьезное сокращение доли свободных офисов класса А в структуре вакансии, к тому же предложение в классе А в настоящий момент представлено либо в качественных проектах в децентрализованных локациях, либо менее ликвидными небольшими блоками в менее современных зданиях в центре города. Соответственно, компании, которые рассматривают локации в центре сталкиваются с отсутствием подходящего предложения и либо вынуждены рассматривать в качестве альтернативы для себя класс B, либо откладывать переезд в ожидании подходящих опций, тем самым формируя отложенный спрос. При этом строящиеся проекты не могут восполнить дефицит, так как прогнозируемый объем ввода до 2026 г. на 70% уже реализован».

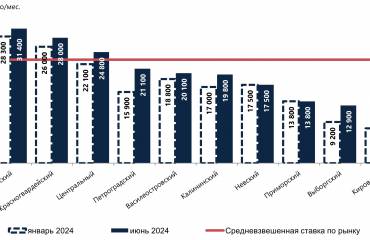

Игорь Темнышев, партнер Nikoliers: «Девелоперы сейчас рассматривают возможности и принимают решения о запуске новых офисных проектов. Помимо ограничений в виде высокой стоимости финансирования происходит формирование рыночных предпосылок для активизации девелопмента. Мы фиксируем активный спрос со стороны российских компаний, которые в последнее время наращивают штат сотрудников и нуждаются в новых офисных площадях. Помимо этого, многие из них принимают решение о замене существующих устаревших офисов на новые, качественные современные объекты класса А. В текущей ситуации многие девелоперы предпочитают реализовывать проекты на продажу для фиксации прибыли в моменте, при этом мы также наблюдаем активный рост ставок аренды в наиболее ликвидных объектах в топовых локациях. Дальнейшее повышение ставок аренды, которое мы ожидаем в среднесрочной перспективе, является одним из важнейших условий для нового офисного девелопмента».