Предложение

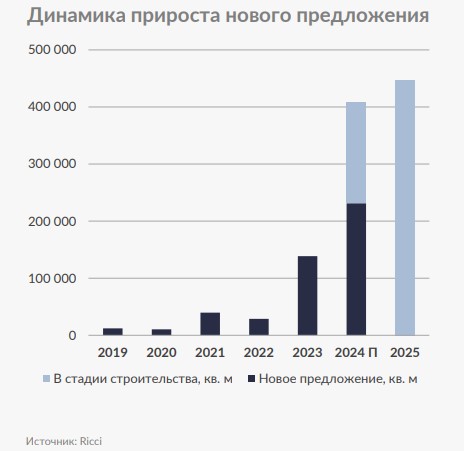

Общий объем предложения составил 537 000 кв. м.

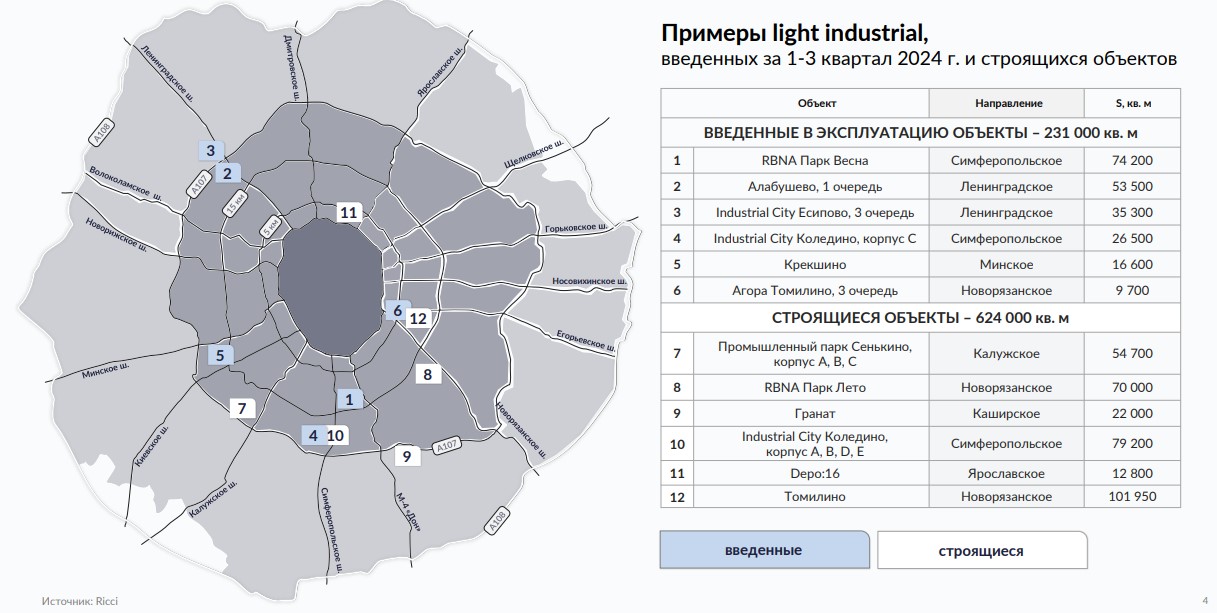

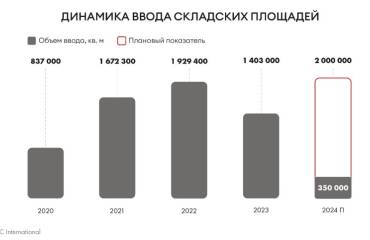

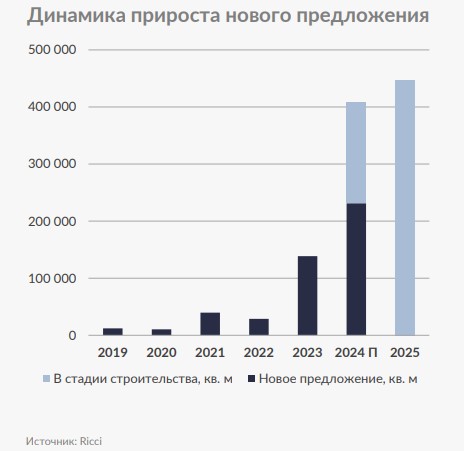

За первые 9 месяцев 2024 года в Московском регионе было введено 231 тыс. кв. м качественных индустриально-складских площадей формата light industrial, что уже на 67% превышает объем по вводу за весь 2023 г.

Важным фактором для девелоперов остается близость к транспортным магистралям: на Симферопольском шоссе расположено 30% от общего объема готовых объектов, на Ленинградском – 23%, на Каширском шоссе и М-4 «Дон» - 18%.

Структура готовых объектов по расположению

Более половины от объема готовых объектов расположена в южном направлении Московского региона, где сосредоточено – 54% от общего объема. Северное и юго-западное направления занимают 23% и 17%.

В стадии строительства находится еще 624 тыс. кв. м, ввод которых запланирован до конца 2025 г. ¾ этих объектов будут возведены в юго-восточном, южном и юго-западном направлениях Московского региона.

Общий объем рынка в сегменте light industrial к концу 2025 г. может превысить 1 000 000 кв. м.

Структура строящихся объектов, объявленных ко вводу в 2024-2025 гг., по расположению:

В административном делении наибольший объем действующих индустриально-складских площадей находится в Московской области – 67%, а в пределах Новой Москвы и старой Москвы распределились остальные 17% и 16% соответственно.

Около 10% от общего объема текущего предложения представлено площадями light industrial в составе многоэтажных складских комплексов. В 2024 г. девелоперы анонсировали строительство еще 3-х многоэтажных light industrial проектов с планируемым вводом до конца 2025 г.

Формат URBAN: 48%

Прогноз на 2025 год: 35%

Форматы: mini и midi

URBAN - в черте города или пригороде:

- E-COMMERCE

- Склады последней мили

- Компании малого и среднего бизнеса

- Логистические компании

Формат Industrial: 52%

Прогноз на 2025 год: 65%

Форматы: midi и maxi

INDUSTRIAL - в индустриальных зонах:

- Производственные компании

- Резиденты в окружении индустриальной зоны с потребностью в «буферном» хранении

Объекты light industrial подразделяются на mini, midi и maxi форматы, могут находиться внутри индустриальных зон («industrial») или быть ориентированы на городской спрос, располагаясь в городе или пригородной зоне («urban»).

Факторы спроса:

- Рост онлайн-ритейла

- Близость к потребителю

- Локализация производства в индустриальных парках, ОЭЗ, логистических хабах

Структура рынка

Light industrial (MLI) – это формат объектов недвижимости промышленной инфраструктуры, которые создаются под гибкий формат использования, сочетающий производственные, складские и офисные помещения.

Важной отличительной особенностью данного формата является производственная направленность и параметры зданий и технических условий, позволяющие разместить, в первую очередь, легкие производства с зонами для хранения продукции. Как правило, это одноэтажные строения, с достаточным объемом нагрузки на пол и количеством выделенного электричества.

Технопарки

Технопарк – это обозначение статуса и целей развития площадки, которая по площади должна занимать не менее 1 га и на которой размещаются различные форматы площадей, используемых для целей организации технопарка, в том числе офисные здания, склады, производственные площади и объекты light industrial.

Типовые объекты инфраструктуры технопарка как зоны:

- Производственные помещения

- Офисные помещения

- Учебные помещения

- Специальные помещения – лаборатории

- Центр обработки данных

- Помещения для проведения мероприятий - конференц-залы, выставочные павильоны

На сегодняшний день одной из сложностей использования аналитики рынка в сегменте light industrial является разнообразие форматов и названий проектов – light industrial, технопарк, многоэтажный склад и т.д., на фоне которого отсутствует единая классификация, в соответствии с которой консультанты структурируют текущее и будущее предложение, а также анализируют спрос.

Формат light industrial в технопарках

Технопарком называются объекты промышленной и технологической инфраструктуры, как правило занимающие территорию не менее 1 га и предназначенные для осуществления субъектами деятельности в сфере промышленного производства, и (или) научно-технической деятельности, и (или) инновационной деятельности.

Статус технопарка позволяет резидентам претендовать на налоговые льготы и промышленную ипотеку, а девелоперам - на частичное возмещение затрат на организацию инфраструктуры.

Из 67 проектов технопарков, расположенных в Москве (48) и Московской области (19), можно выделить около 54 тыс. кв. м площадей, реализованных в формате light industrial.

Технопарк является скорее характеристикой статуса проекта и принадлежности к определенной группе активов, которые, в случае технопарка, являются частью научно-исследовательских проектов и создаются для исследования, производства и развития новых технологий и инноваций. При этом часто высокую долю площадей технопарка занимают именно офисные помещения, а лаборатории и экспериментальные производства могут размещаться в форматах light industrial.

Наличие статуса технопарка, также как и статус индустриального парка или ОЭЗ, еще не гарантирует проекту формат строительства и параметры зданий, отвечающие потребностям целевой аудитории сегмента light industrial.

Конструктивные характеристики light industrial

Площадь блоков

Формат Mini 100 – 300 кв. м

Формат Midi 300 – 1000 кв. м

Формат Maxi 1000 – 5000 кв. м

Высота потолка

Формат Mini 5 – 8 кв. м

Формат Midi 8 – 10 кв. м

Формат Maxi 8 – 12 кв. м

Нагрузка на пол

Форматы Midi, Maxi – не менее 5 т/кв. м

Формат Mini – не менее 3 т/кв. м

В многоэтажных объектах начиная со второго этажа требования к нагрузке на пол уменьшаются.

Этажность

Преимущественно 1-этажные строения, также встречаются многоэтажные проекты

Гибкий формат использования

Возможность объединения блоков

Автономность резидента

Увеличенные мощности инженерных систем

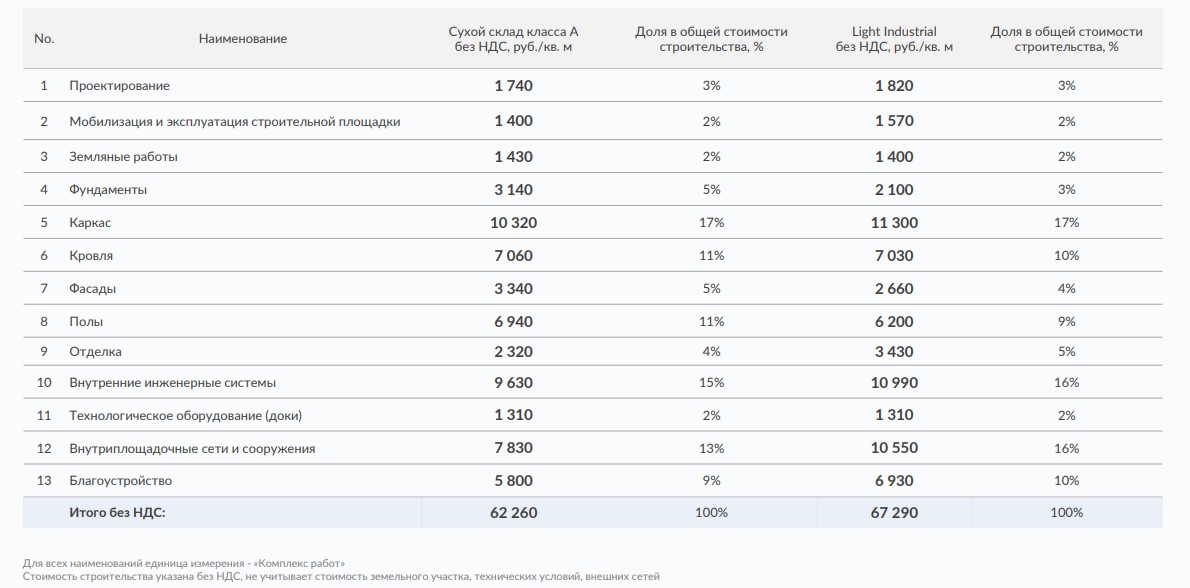

Стоимость строительства

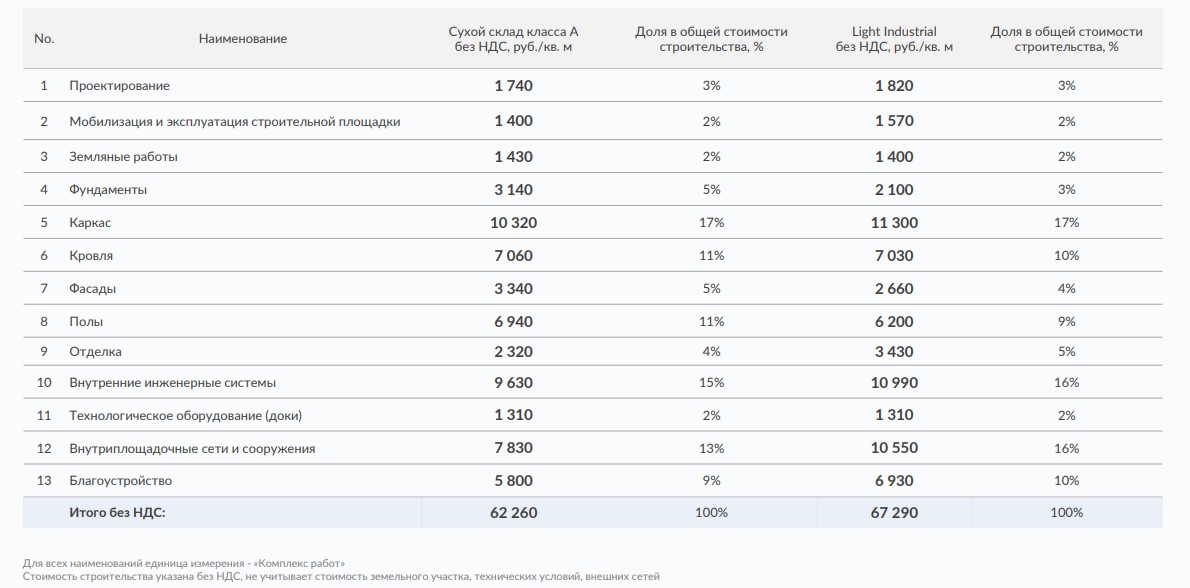

Наши эксперты из строительного блока подсчитали, что по данным тендеров, проведенных в летний период 2024 г., стоимость строительства сухого склада площадью 20 000 кв. м в формате light industrial дороже стоимости строительства сухого склада площадью 20 000 кв. м в формате big box на 8,1%.

На увеличение стоимости строительства объекта light industrial влияют как требования к инфраструктуре при размещении производственных предприятий, так и мелкая нарезка блоков.

В связи с производственной направленностью формата light industrial резидентам необходимы увеличенные объемы технических условий, в особенности электроэнергии.

Стоимость строительства light industrial – 67 290 руб./кв. м без учета НДС

Стоимость строительства сухого склада класса А – 62 260 руб./кв. м без учета НДС

Разница в стоимости строительства от 8% до 10%

*Стоимость строительства указана без НДС, не учитывает стоимость земельного участка, технических условий, внешних сетей

Коммерческие условия формата Urban

Доля вакантных площадей – 11%

По итогам 3 квартала 2024 г. средневзвешенная ставка аренды на готовые и строящиеся объекты light industrial в формате urban выросла на 15% относительно аналогичного периода 2023 г. и составила 13 800 руб./кв. м/год без учета НДС и OPEX.

Динамика ставок аренды и цены продажи, 2023 – 3 кв. 2024 гг.*

На рынке классических складов на фоне высокого спроса и умеренного строительства спекулятивных складских объектов, которые к моменту ввода почти полностью законтрактованы, наблюдается околонулевая вакансия.

В связи с чем пользователи big box складов стали рассматривать объекты light industrial, что привело к увеличению законтрактованности объектов к моменту ввода до 80-100%.

Ставка аренды – 13 800 руб./кв. м/год без учета НДС и OPEX

Средний размер OPEX – 2 800 руб./кв. м/год без учета НДС

Цена продажи – 117 550 руб./кв. м/год без учета НДС

Коммерческие условия формата Industrial

Доля вакантных площадей – 11%

Средневзвешенная ставка аренды на готовые и строящиеся объекты light industrial в формате industrial закрепилась на уровне 12 150 руб./кв. м/год без учета НДС и OPEX. В сравнении с 3 кварталом 2023 г. ставка аренды увеличились на 43%.

Динамика ставок аренды и цены продажи, 2023 – 3 кв. 2024 гг.

Цена продажи на готовые и строящиеся объекты составила 104 600 руб./кв. м без учета НДС, что на 20% выше, чем год назад.

Средний размер операционных расходов составил 1 500 руб./кв. м.

Ставка аренды – 12 150 руб./кв. м/год без учета НДС и OPEX

Средний размер ОРЕХ – 1 500 руб./кв. м/год без учета НДС

Цена продажи – 104 600 руб./кв. м/год без учета НДС

Инвестиционный потенциал и перспективы развития сегмента

Короткий девелоперский цикл (в среднем 1 год), возможность строительства небольшими очередями дают инвесторам мягко зайти в данный сегмент.

Общая прогнозируемая доходность – 25% - 35%

Прогнозируемая доходность роста стоимости капитала – 15% - 25%

Рентная доходность – 10% - 12%

Долгосрочные неразрывные индексируемые договоры аренды обеспечивают стабильную доходность. В связи с чем институциональные и частные инвесторы активно приобретали объекты в формате light industrial.

Жилые девелоперы приходят в индустриально-складской сегмент в последнее время не только из-за программ создания мест приложения труда, но и на фоне отмены льготной ипотеки, сокращения продаж и маржинальности в жилом сегменте.

УК «Современные фонды недвижимости» купила складской комплекс PNK Парк МКАД-М4 площадью 128 000 кв. м, третий этаж которого отведен под формат light industrial.

УК «Альфа-капитал» приобрела 15 700 кв. м складских площадей в строящемся промышленном парке Industrial City Коледино. После ввода объекта в эксплуатацию приобретенные площади будут внесены в ЗПИФ «Альфа промышленные парки».

Компания «Векторстройфинанс» объявила, что построит производственно-складской объект Depo:16 площадью 25 тыс. кв. м в формате light industrial на МКАДе в г. Мытищи.

ГК «Страна девелопмент» по программе стимулирования создания мест приложения труда на участке 3,37 га в Молжаниновском районе г. о. Химки запустила строительство 38 тыс. кв. м производственно-складских площадей.

Общий объем предложения составил 537 000 кв. м.

За первые 9 месяцев 2024 года в Московском регионе было введено 231 тыс. кв. м качественных индустриально-складских площадей формата light industrial, что уже на 67% превышает объем по вводу за весь 2023 г.

Важным фактором для девелоперов остается близость к транспортным магистралям: на Симферопольском шоссе расположено 30% от общего объема готовых объектов, на Ленинградском – 23%, на Каширском шоссе и М-4 «Дон» - 18%.

Структура готовых объектов по расположению

Более половины от объема готовых объектов расположена в южном направлении Московского региона, где сосредоточено – 54% от общего объема. Северное и юго-западное направления занимают 23% и 17%.

В стадии строительства находится еще 624 тыс. кв. м, ввод которых запланирован до конца 2025 г. ¾ этих объектов будут возведены в юго-восточном, южном и юго-западном направлениях Московского региона.

Общий объем рынка в сегменте light industrial к концу 2025 г. может превысить 1 000 000 кв. м.

Структура строящихся объектов, объявленных ко вводу в 2024-2025 гг., по расположению:

В административном делении наибольший объем действующих индустриально-складских площадей находится в Московской области – 67%, а в пределах Новой Москвы и старой Москвы распределились остальные 17% и 16% соответственно.

Около 10% от общего объема текущего предложения представлено площадями light industrial в составе многоэтажных складских комплексов. В 2024 г. девелоперы анонсировали строительство еще 3-х многоэтажных light industrial проектов с планируемым вводом до конца 2025 г.

Формат URBAN: 48%

Прогноз на 2025 год: 35%

Форматы: mini и midi

URBAN - в черте города или пригороде:

- E-COMMERCE

- Склады последней мили

- Компании малого и среднего бизнеса

- Логистические компании

Формат Industrial: 52%

Прогноз на 2025 год: 65%

Форматы: midi и maxi

INDUSTRIAL - в индустриальных зонах:

- Производственные компании

- Резиденты в окружении индустриальной зоны с потребностью в «буферном» хранении

Объекты light industrial подразделяются на mini, midi и maxi форматы, могут находиться внутри индустриальных зон («industrial») или быть ориентированы на городской спрос, располагаясь в городе или пригородной зоне («urban»).

Факторы спроса:

- Рост онлайн-ритейла

- Близость к потребителю

- Локализация производства в индустриальных парках, ОЭЗ, логистических хабах

Структура рынка

Light industrial (MLI) – это формат объектов недвижимости промышленной инфраструктуры, которые создаются под гибкий формат использования, сочетающий производственные, складские и офисные помещения.

Важной отличительной особенностью данного формата является производственная направленность и параметры зданий и технических условий, позволяющие разместить, в первую очередь, легкие производства с зонами для хранения продукции. Как правило, это одноэтажные строения, с достаточным объемом нагрузки на пол и количеством выделенного электричества.

Технопарки

Технопарк – это обозначение статуса и целей развития площадки, которая по площади должна занимать не менее 1 га и на которой размещаются различные форматы площадей, используемых для целей организации технопарка, в том числе офисные здания, склады, производственные площади и объекты light industrial.

Типовые объекты инфраструктуры технопарка как зоны:

- Производственные помещения

- Офисные помещения

- Учебные помещения

- Специальные помещения – лаборатории

- Центр обработки данных

- Помещения для проведения мероприятий - конференц-залы, выставочные павильоны

На сегодняшний день одной из сложностей использования аналитики рынка в сегменте light industrial является разнообразие форматов и названий проектов – light industrial, технопарк, многоэтажный склад и т.д., на фоне которого отсутствует единая классификация, в соответствии с которой консультанты структурируют текущее и будущее предложение, а также анализируют спрос.

Формат light industrial в технопарках

Технопарком называются объекты промышленной и технологической инфраструктуры, как правило занимающие территорию не менее 1 га и предназначенные для осуществления субъектами деятельности в сфере промышленного производства, и (или) научно-технической деятельности, и (или) инновационной деятельности.

Статус технопарка позволяет резидентам претендовать на налоговые льготы и промышленную ипотеку, а девелоперам - на частичное возмещение затрат на организацию инфраструктуры.

Из 67 проектов технопарков, расположенных в Москве (48) и Московской области (19), можно выделить около 54 тыс. кв. м площадей, реализованных в формате light industrial.

Технопарк является скорее характеристикой статуса проекта и принадлежности к определенной группе активов, которые, в случае технопарка, являются частью научно-исследовательских проектов и создаются для исследования, производства и развития новых технологий и инноваций. При этом часто высокую долю площадей технопарка занимают именно офисные помещения, а лаборатории и экспериментальные производства могут размещаться в форматах light industrial.

Наличие статуса технопарка, также как и статус индустриального парка или ОЭЗ, еще не гарантирует проекту формат строительства и параметры зданий, отвечающие потребностям целевой аудитории сегмента light industrial.

Конструктивные характеристики light industrial

Площадь блоков

Формат Mini 100 – 300 кв. м

Формат Midi 300 – 1000 кв. м

Формат Maxi 1000 – 5000 кв. м

Высота потолка

Формат Mini 5 – 8 кв. м

Формат Midi 8 – 10 кв. м

Формат Maxi 8 – 12 кв. м

Нагрузка на пол

Форматы Midi, Maxi – не менее 5 т/кв. м

Формат Mini – не менее 3 т/кв. м

В многоэтажных объектах начиная со второго этажа требования к нагрузке на пол уменьшаются.

Этажность

Преимущественно 1-этажные строения, также встречаются многоэтажные проекты

Гибкий формат использования

Возможность объединения блоков

Автономность резидента

Увеличенные мощности инженерных систем

Стоимость строительства

Наши эксперты из строительного блока подсчитали, что по данным тендеров, проведенных в летний период 2024 г., стоимость строительства сухого склада площадью 20 000 кв. м в формате light industrial дороже стоимости строительства сухого склада площадью 20 000 кв. м в формате big box на 8,1%.

На увеличение стоимости строительства объекта light industrial влияют как требования к инфраструктуре при размещении производственных предприятий, так и мелкая нарезка блоков.

В связи с производственной направленностью формата light industrial резидентам необходимы увеличенные объемы технических условий, в особенности электроэнергии.

Стоимость строительства light industrial – 67 290 руб./кв. м без учета НДС

Стоимость строительства сухого склада класса А – 62 260 руб./кв. м без учета НДС

Разница в стоимости строительства от 8% до 10%

*Стоимость строительства указана без НДС, не учитывает стоимость земельного участка, технических условий, внешних сетей

Коммерческие условия формата Urban

Доля вакантных площадей – 11%

По итогам 3 квартала 2024 г. средневзвешенная ставка аренды на готовые и строящиеся объекты light industrial в формате urban выросла на 15% относительно аналогичного периода 2023 г. и составила 13 800 руб./кв. м/год без учета НДС и OPEX.

Динамика ставок аренды и цены продажи, 2023 – 3 кв. 2024 гг.*

На рынке классических складов на фоне высокого спроса и умеренного строительства спекулятивных складских объектов, которые к моменту ввода почти полностью законтрактованы, наблюдается околонулевая вакансия.

В связи с чем пользователи big box складов стали рассматривать объекты light industrial, что привело к увеличению законтрактованности объектов к моменту ввода до 80-100%.

Ставка аренды – 13 800 руб./кв. м/год без учета НДС и OPEX

Средний размер OPEX – 2 800 руб./кв. м/год без учета НДС

Цена продажи – 117 550 руб./кв. м/год без учета НДС

Коммерческие условия формата Industrial

Доля вакантных площадей – 11%

Средневзвешенная ставка аренды на готовые и строящиеся объекты light industrial в формате industrial закрепилась на уровне 12 150 руб./кв. м/год без учета НДС и OPEX. В сравнении с 3 кварталом 2023 г. ставка аренды увеличились на 43%.

Динамика ставок аренды и цены продажи, 2023 – 3 кв. 2024 гг.

Цена продажи на готовые и строящиеся объекты составила 104 600 руб./кв. м без учета НДС, что на 20% выше, чем год назад.

Средний размер операционных расходов составил 1 500 руб./кв. м.

Ставка аренды – 12 150 руб./кв. м/год без учета НДС и OPEX

Средний размер ОРЕХ – 1 500 руб./кв. м/год без учета НДС

Цена продажи – 104 600 руб./кв. м/год без учета НДС

Инвестиционный потенциал и перспективы развития сегмента

Короткий девелоперский цикл (в среднем 1 год), возможность строительства небольшими очередями дают инвесторам мягко зайти в данный сегмент.

Общая прогнозируемая доходность – 25% - 35%

Прогнозируемая доходность роста стоимости капитала – 15% - 25%

Рентная доходность – 10% - 12%

Долгосрочные неразрывные индексируемые договоры аренды обеспечивают стабильную доходность. В связи с чем институциональные и частные инвесторы активно приобретали объекты в формате light industrial.

Жилые девелоперы приходят в индустриально-складской сегмент в последнее время не только из-за программ создания мест приложения труда, но и на фоне отмены льготной ипотеки, сокращения продаж и маржинальности в жилом сегменте.

УК «Современные фонды недвижимости» купила складской комплекс PNK Парк МКАД-М4 площадью 128 000 кв. м, третий этаж которого отведен под формат light industrial.

УК «Альфа-капитал» приобрела 15 700 кв. м складских площадей в строящемся промышленном парке Industrial City Коледино. После ввода объекта в эксплуатацию приобретенные площади будут внесены в ЗПИФ «Альфа промышленные парки».

Компания «Векторстройфинанс» объявила, что построит производственно-складской объект Depo:16 площадью 25 тыс. кв. м в формате light industrial на МКАДе в г. Мытищи.

ГК «Страна девелопмент» по программе стимулирования создания мест приложения труда на участке 3,37 га в Молжаниновском районе г. о. Химки запустила строительство 38 тыс. кв. м производственно-складских площадей.