Компания CORE.XP совместно с ХСА провела 17 октября онлайн-встречу, посвященную теме индустриальной недвижимости — «Инвестиции в Light Industrial: новые возможности».

Одной из ключевых тем для обсуждения стали драйверы роста этого сегмента и перспективы развития рынка. Спрос на производственные помещения стимулируется развитием малого и среднего бизнеса как основного пользователя сегмента Light Industrial, а также программой редевелопмента промышленных зон города, побуждающей их резидентов переезжать в новые качественные объекты. Поддерживающим инструментом в приобретении помещений является программа промышленной ипотеки.

По мнению управляющего директора ХСА Александра Никишова, запрос арендаторов на формат цифрового промышленного коворкинга растет благодаря его соответствию запросам и ожиданиям производственных предприятий малого и среднего бизнеса. На формирование спроса также влияют инвесторы, приобретающие площади для последующей сдачи в аренду. Большинство площадей Industrial City (80%) используются резидентами как производственное помещение.

Одной из ключевых тем для обсуждения стали драйверы роста этого сегмента и перспективы развития рынка. Спрос на производственные помещения стимулируется развитием малого и среднего бизнеса как основного пользователя сегмента Light Industrial, а также программой редевелопмента промышленных зон города, побуждающей их резидентов переезжать в новые качественные объекты. Поддерживающим инструментом в приобретении помещений является программа промышленной ипотеки.

По мнению управляющего директора ХСА Александра Никишова, запрос арендаторов на формат цифрового промышленного коворкинга растет благодаря его соответствию запросам и ожиданиям производственных предприятий малого и среднего бизнеса. На формирование спроса также влияют инвесторы, приобретающие площади для последующей сдачи в аренду. Большинство площадей Industrial City (80%) используются резидентами как производственное помещение.

«Спрос на готовые производственные площади у среднего и малого бизнеса очень высокий – в текущей экономической ситуации предприниматели заинтересованы в максимально быстром запуске проектов. Поэтому в приоритете для резидентов - готовность подключения бизнес-процессов 24/7 с развитой промышленной инфраструктурой. Формат Light Industrial востребован преимущественно МСП, средние потребности в площадях которого находятся на уровне 650 - 2 500 кв. м.», - отметил Александр Никишов.

В своем выступлении руководитель направления Light Industrial CORE.XP, Дмитрий Пирогов, отметил, что Light Industrial является привлекательным сегментом для инвестиций ввиду более низкого порога входа по сравнению с другими типами производственно-складской недвижимости (стоимость покупки блока стартует от 45 млн руб.), стабильного спроса со стороны конечных потребителей, а также растущих ставок аренды на такие помещения и высокого роста стоимости актива.

«Выбор объекта для инвестиций в первую очередь зависит от стратегии инвестора – долгосрочное или краткосрочное владение, самостоятельное управление или пользование услугами управляющей компании парка, а также от объема вложений. Сегодня на рынке есть различные варианты в зависимости от запроса. Это и классические большие парки, и отдельно стоящие объекты упрощенного конструктива, и развивающийся “городской” формат», — подчеркнул Дмитрий Пирогов.

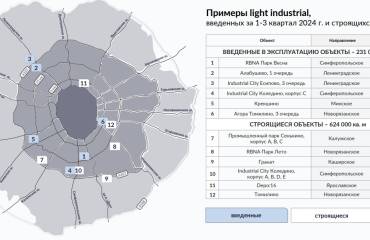

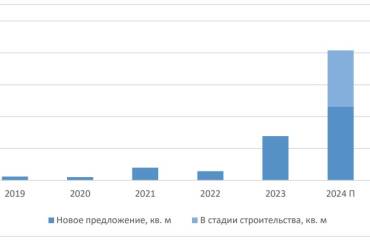

Согласно данным СORE.XP, на сегодняшний день в Московском регионе построено 0,6 млн кв. м объектов Light Industrial, однако в структуре всего качественного предложения их доля не превышает 3%, сохраняя потенциал для роста. Дальнейшее развитие этого сегмента будет связано с появлением и развитием новых форматов, ростом предложения в других регионах, увеличением интереса со стороны инвесторов, в том числе крупных институциональных игроков.

В завершение встречи Дмитрий Пирогов сделал прогноз по развитию отрасли до 2026 г., согласно которому общий объем рынка объектов Light Industrial может вырасти в 2-3 раза.

В ходе вебинара был проведен опрос участников, по результатам которого 54% респондентов заявили о желании строить объекты Light Industrial и еще почти четверть рассматривают этот формат для инвестирования; 32% респондентов готовы вложить собственные средства, а 25% - привлечь заемное финансирование. Более трети опрошенных готовы инвестировать в Light Industrial в ближайшие полгода.