В 2022-2024 гг. средний размер вводимого объекта по России находился на минимальных значениях. Тенденция связана с переменами потребительского поведения в условиях кризиса: в силу неготовности покупателей к совершению крупных покупок, фокус внимания смещен в сторону приобретения товаров и потребления услуг повседневного спроса. Пул арендаторов торговых центров районного формата включает в себя популярные категории ритейлеров, что способствует повышенному интересу подобных объектов как со стороны потенциальных покупателей, так и со стороны инвесторов и девелоперов.

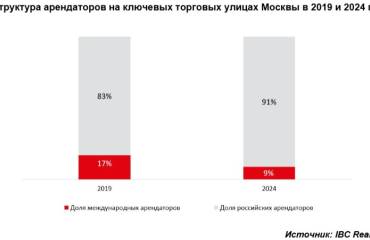

Пик популярности строительства и редевелопмента малоформатных объектов зафиксирован в 2022 г. (средний размер введенного объекта по России составил около 12 тыс. кв. м). Тем не менее, доля свободных помещений в районных ТЦ находилась на историческом максимуме (33%), что связано с исходом международных брендов. Дальнейшая активизация отечественных ритейлеров и появление брендов из дружественных стран способствовали постепенному снижению показателя в 2023-2024 гг.

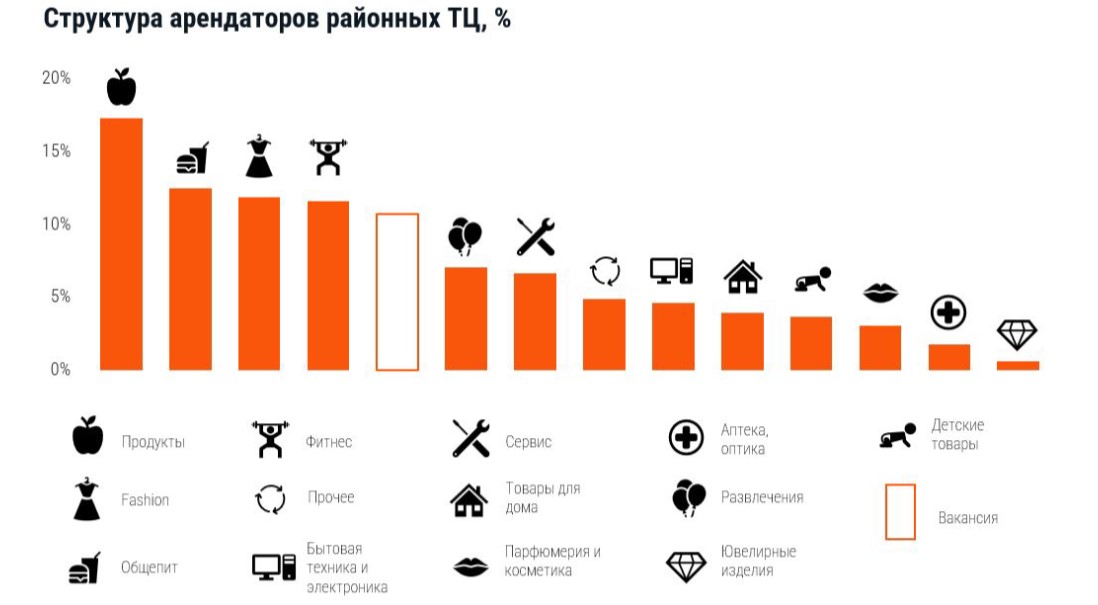

В торговых центрах районного формата преобладают малые торговые блоки (менее 50 кв. м), занимаемые арендаторами категорий «Сервис», «Аптека, оптика» и «Прочее»*. Более крупные блоки (100-500 кв. м) распределены между ритейлерами сегмента «Fashion», «Бытовая техника и электроника», «Развлечения» и «Товары для дома». В юнитах свыше 1 тыс. кв. м размещаются «Продукты», «Фитнес» и «Детские товары». Наибольшей средней площадью обладают фитнес-клубы и торговые точки продуктовых ритейлеров, наименьшей – категории «Аптека, оптика» и «Сервис».

Устойчивость формата продиктована спецификой пула арендаторов с превалирующей долей товаров и услуг повседневного спроса, которые стабильно пользуются популярностью у посетителей районных ТЦ. Тем не менее, количество вводимых малоформатных торговых объектов будет сокращаться.

Несмотря на заметно возросшую с 2022 г. популярность районных ТЦ, в 2025-2027 гг. мы прогнозируем рост интереса девелоперов и инвесторов к строительству объектов более крупного формата. Основной причиной этого станет недостаток торговых площадей площадью свыше 500 кв. м. (их доля в малоформатных ТЦ составляет <10% от GLA), потенциальными арендаторами которых являются развивающиеся отечественные и международные ритейлеры.

Пик популярности строительства и редевелопмента малоформатных объектов зафиксирован в 2022 г. (средний размер введенного объекта по России составил около 12 тыс. кв. м). Тем не менее, доля свободных помещений в районных ТЦ находилась на историческом максимуме (33%), что связано с исходом международных брендов. Дальнейшая активизация отечественных ритейлеров и появление брендов из дружественных стран способствовали постепенному снижению показателя в 2023-2024 гг.

В торговых центрах районного формата преобладают малые торговые блоки (менее 50 кв. м), занимаемые арендаторами категорий «Сервис», «Аптека, оптика» и «Прочее»*. Более крупные блоки (100-500 кв. м) распределены между ритейлерами сегмента «Fashion», «Бытовая техника и электроника», «Развлечения» и «Товары для дома». В юнитах свыше 1 тыс. кв. м размещаются «Продукты», «Фитнес» и «Детские товары». Наибольшей средней площадью обладают фитнес-клубы и торговые точки продуктовых ритейлеров, наименьшей – категории «Аптека, оптика» и «Сервис».

Устойчивость формата продиктована спецификой пула арендаторов с превалирующей долей товаров и услуг повседневного спроса, которые стабильно пользуются популярностью у посетителей районных ТЦ. Тем не менее, количество вводимых малоформатных торговых объектов будет сокращаться.

Несмотря на заметно возросшую с 2022 г. популярность районных ТЦ, в 2025-2027 гг. мы прогнозируем рост интереса девелоперов и инвесторов к строительству объектов более крупного формата. Основной причиной этого станет недостаток торговых площадей площадью свыше 500 кв. м. (их доля в малоформатных ТЦ составляет <10% от GLA), потенциальными арендаторами которых являются развивающиеся отечественные и международные ритейлеры.