Общие тенденции

1 164 тыс. кв. м

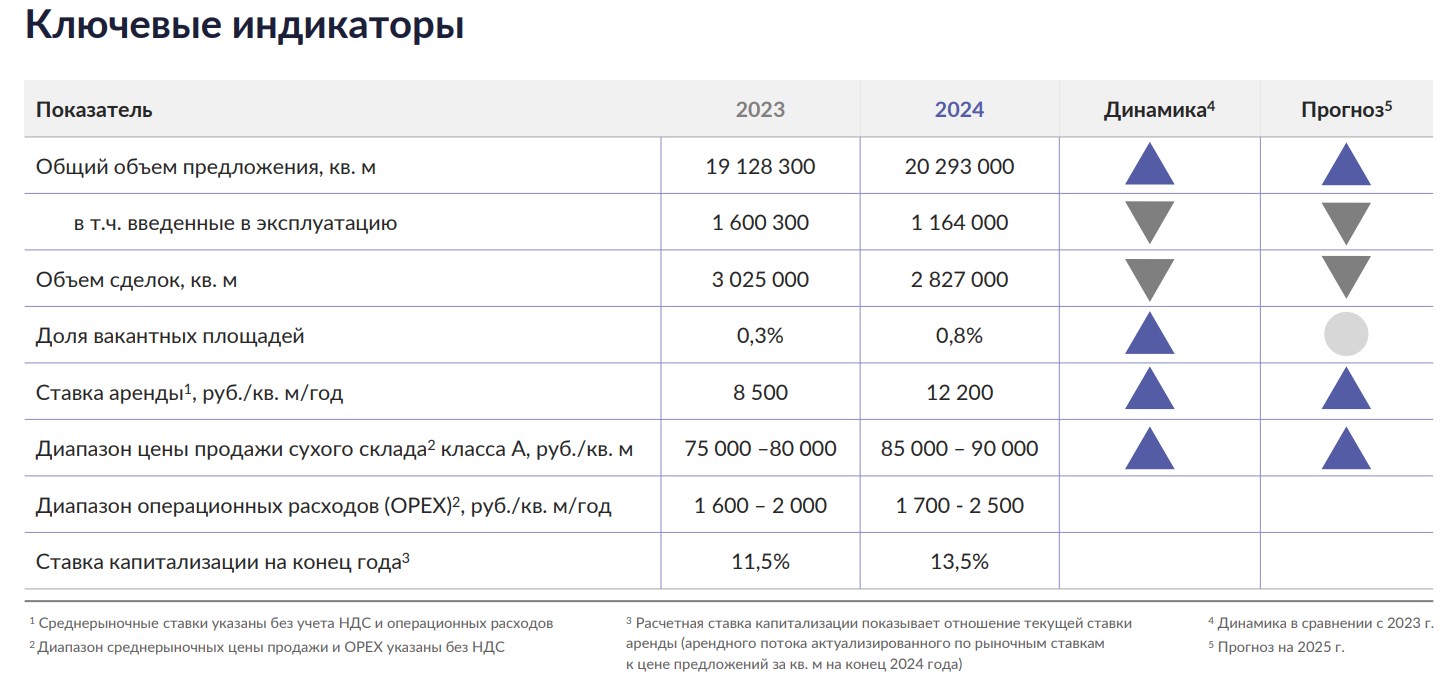

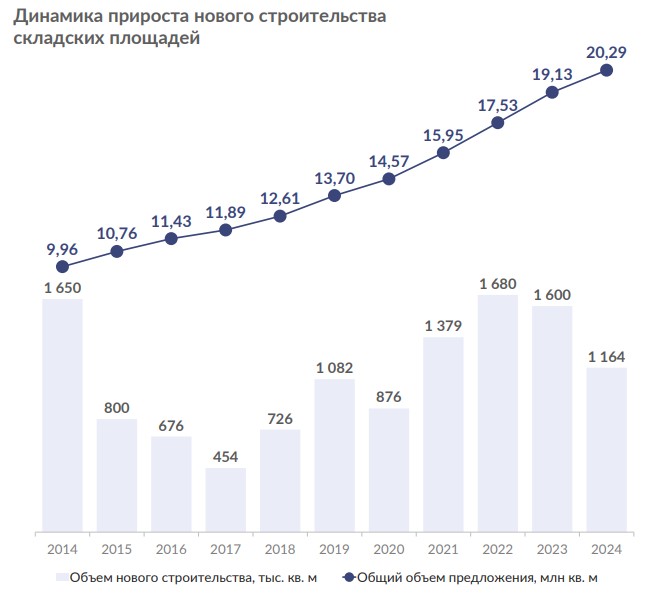

В 2024 г. объемы строительства качественной складской недвижимости в Московском регионе снизились на 27% относительно показателей 2023 г., показатели ввода стали корректироваться уже в III квартале 2024 г., а в IV квартале из запланированного объема было введено только 65%, но главная коррекция предложения будущих проектов ждет нас в 2025-2026 гг..

2,8 млн кв. м

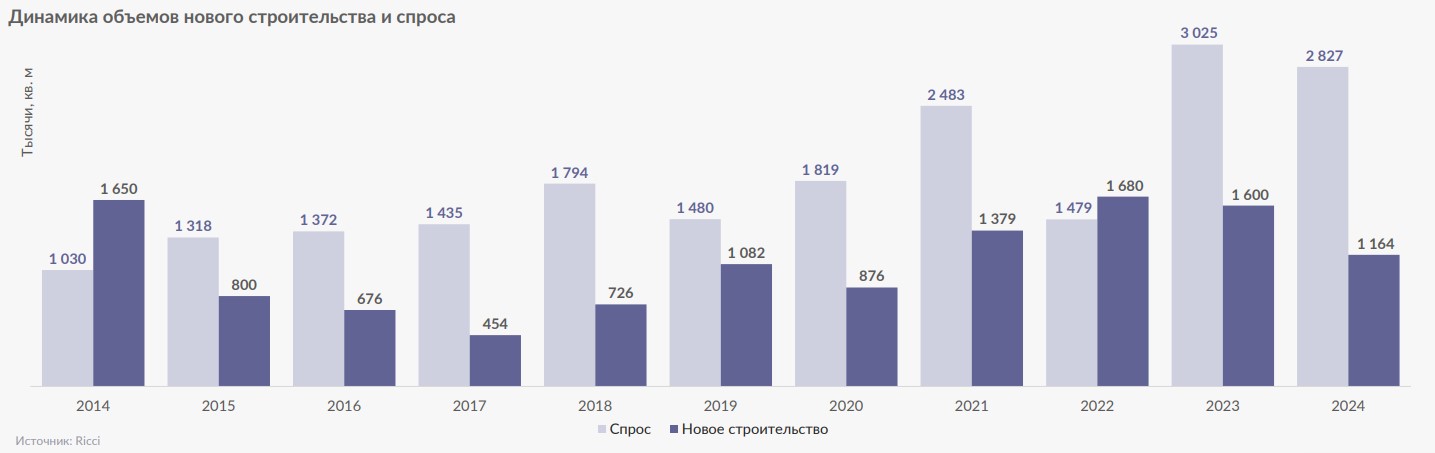

В 2024 г. высокая ключевая ставка еще не успела оказать влияние на экономику, сжатие деловой активности компаний пользователей складов не произошло, и объем поглощения по результатам 2024 года остался высоким. В 2025 г. при сохранении ключевой ставки на высоком уровне ожидается снижение объема сделок.

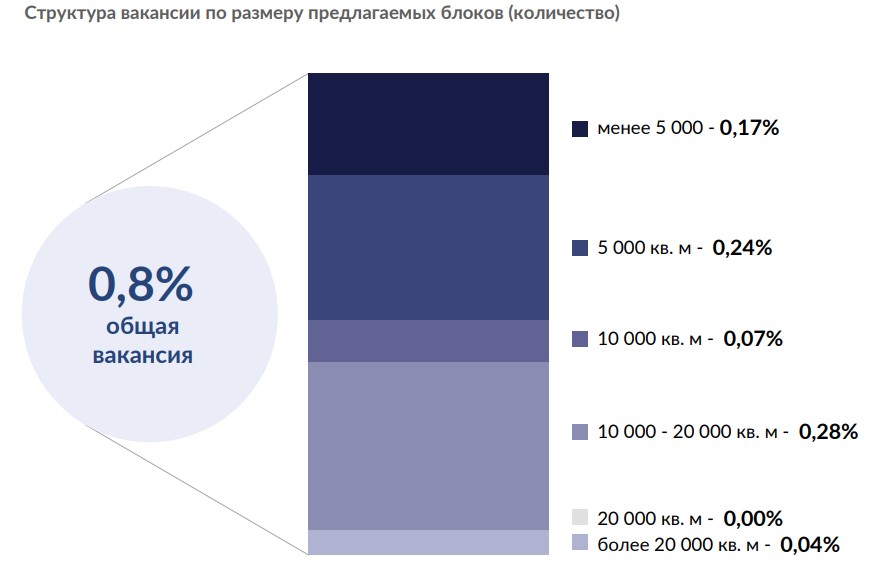

0,8%

Доля свободных площадей составила 0,8% в сегменте. В 2025 г. ожидается сохранение вакансии на низком уровне ввиду высокого объема BTS строительства и законтрактованности строящихся спекулятивных площадей, несмотря на то что объем сделок с большой вероятностью сократится в условиях жесткой денежно-кредитной политики.

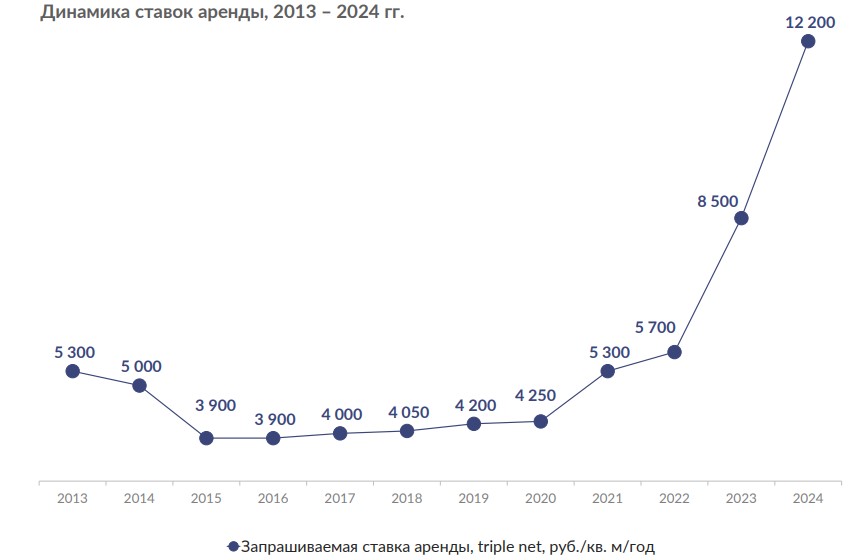

12 200 руб./кв.м/год

В 1-ом полугодии наблюдался агрессивный рост арендных ставок до +35%, во 2-ом полугодии рост арендной ставки замедлился и в целом за год составил +43,5% г/г. Прогноз роста ставок аренды в 2025 г. на фоне планов ЦБ РФ по высокому ключу остается очень умеренным, но превышающим уровень инфляции.

Предложение

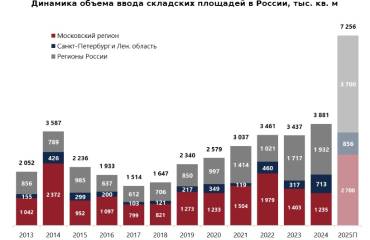

В 2024 г. снизились объемы строительства качественной складской недвижимости в Московском регионе. По итогам четырех кварталов введено в эксплуатацию 1 164 тыс. кв. м складских площадей, что на 27% меньше, чем в 2023 г.

Еще более высокая коррекция ранее запланированного ввода ожидается в 2025–2026 гг.. ввиду следующих причин:

1 164 тыс. кв. м

В 2024 г. объемы строительства качественной складской недвижимости в Московском регионе снизились на 27% относительно показателей 2023 г., показатели ввода стали корректироваться уже в III квартале 2024 г., а в IV квартале из запланированного объема было введено только 65%, но главная коррекция предложения будущих проектов ждет нас в 2025-2026 гг..

2,8 млн кв. м

В 2024 г. высокая ключевая ставка еще не успела оказать влияние на экономику, сжатие деловой активности компаний пользователей складов не произошло, и объем поглощения по результатам 2024 года остался высоким. В 2025 г. при сохранении ключевой ставки на высоком уровне ожидается снижение объема сделок.

0,8%

Доля свободных площадей составила 0,8% в сегменте. В 2025 г. ожидается сохранение вакансии на низком уровне ввиду высокого объема BTS строительства и законтрактованности строящихся спекулятивных площадей, несмотря на то что объем сделок с большой вероятностью сократится в условиях жесткой денежно-кредитной политики.

12 200 руб./кв.м/год

В 1-ом полугодии наблюдался агрессивный рост арендных ставок до +35%, во 2-ом полугодии рост арендной ставки замедлился и в целом за год составил +43,5% г/г. Прогноз роста ставок аренды в 2025 г. на фоне планов ЦБ РФ по высокому ключу остается очень умеренным, но превышающим уровень инфляции.

Предложение

В 2024 г. снизились объемы строительства качественной складской недвижимости в Московском регионе. По итогам четырех кварталов введено в эксплуатацию 1 164 тыс. кв. м складских площадей, что на 27% меньше, чем в 2023 г.

Еще более высокая коррекция ранее запланированного ввода ожидается в 2025–2026 гг.. ввиду следующих причин:

- Повышение ключевой ставки с 16% до 21% в течение 2024 года повлияло на снижение бизнес-активности на девелоперском рынке. Из-за увеличения стоимости банковского финансирования и сокращения кредитных лимитов ЦБ, девелоперам стало сложнее привлекать инвестиции для строительства новых объектов, что привело к заморозке проектов на ранних стадиях реализации; ?

- Неуверенность компаний в доходности девелопмента складского объекта при текущих условиях финансирования и при замедлении роста ставок аренды, а также роста цен на строительные материалы и оборудование;

- Рост спроса крупных клиентов из сегмента e-commerce, чаще других рассматривающих участие в финансировании BTS проектов, сместился из Подмосковья в восточные и южные регионы России.

Общий объем качественной складской недвижимости в Московском регионе достиг 20,29 млн кв. м, без учета строительства объектов light industrial.

Среди введенных в 2024 г. складских площадей увеличилась доля BTS проектов на продажу и в аренду для конечных пользователей (end-users), а также проектов, реализуемых крупными потребителями складов "для себя" с участием застройщиков в качестве генеральных подрядчиков. В сравнении с прошлым годом доля собственных и BTS складов выросла на 19 п. п. и составила 65%.

Рост показателя является следствием резкого увеличения объема BTS сделок в 2023 г., вызванного удорожанием заемного финансирования, в связи с чем застройщики отдавали предпочтение строительству BTS объектов, возводя помещения под конкретного заказчика, гарантирующего, как минимум, поток на обслуживание кредита.

Крупнейшими объектами, построенными под конечного клиента в Московском регионе, стали:

? Фулфилмент-центр Ozon в NK Парк Домодедово 2 (103,9 тыс. кв. м);

? РЦ ВсеИнструменты.ру в логопарке А2 Обухово (109,4 тыс. кв. м);

? РЦ Петрович в NK Парк Домодедово 2 (107,8 тыс. кв. м).

Анонсированный объем нового строительства складских площадей с вводом в 2025 г. составляет 2,5 млн кв. м, из которых порядка 1,5 млн кв. м уже были законтрактованы в 2024 году.

Учитывая вышеприведенные противоречивые тренды дисбаланса спроса и предложения, а также стадии строительства заявленных проектов, мы ожидаем, что общая корректировка по вводу, составит не менее 40–45% от общего заявленного объема в 2,5 млн кв. м.

Спрос

В 2024 г. на рынке складской недвижимости в Московском регионе совокупный объем заключенных сделок аренды и продажи составил 2,8 млн кв. м, что отражает сокращение только на 6,5% и сопоставимо по объемам с 2023 годом.

Снижение спроса на складскую недвижимость в конце 2024 г. не случилось, так как рост ключевой ставки только притормозил развитие новых проектов в конце года, но не оказал влияния на снижение экономической активности в целом.

Однако, объем поглощения в 4 квартале 2024 г. снизился на 33% по сравнению с аналогичным периодом 2023 г. за счет уменьшения среднего размера сделки, при этом «на стопе» оказались многие BTS сделки, находящиеся в процессе обсуждения. Также в 2024 году проявилась тенденция смещения спроса в регионы от e-commerce, занимающих большую долю в структуре сделок в целом.

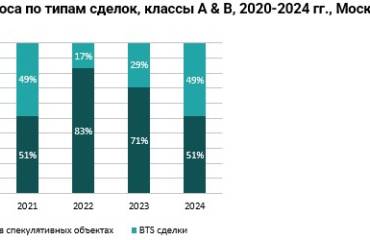

Из-за низкой вакансии и сдержанного объема спекулятивного строительства, а также повышенного спроса со стороны e-commerce компаний, доля BTS сделок возросла на 22 п. п. и составила 50%.

Отмечается рост сделок BTS в сегменте продаж на 13 п. п. относительно 2023 г. до 20%.

По расположению активность арендаторов и покупателей была сосредоточена в основном на южном (29% от общего объема сделок), северном (18%) и восточном (14%) направлениях.

В 2025 г. при сохранении ключевой ставки на высоком уровне ожидается снижение объема сделок ввиду отсутствия свободного предложения в готовых объектах, сокращения спекулятивного строительства и неготовности части клиентов к структурированию BTS сделок в текущих макроэкономических условиях.

Наблюдается рост спроса среди крупных частных инвесторов и компаний, которые приобретают пустые складские объекты для последующей сдачи в аренду или часть площадей используют под собственные нужды, а излишки сдают в аренду. На таких инвесторов приходится 14% от общего объема заключенных сделок или 398 тыс. кв. м.

По итогам 2024 г. в целом на e-commerce приходится 39% от общего объема заключенных сделок, в то время как доля производственных компаний составила только 15%. При этом развитие онлайн-форматов торговли во многих регионах по-прежнему остается актуальным, что, вероятно, предопределит еще большее смещение складского спроса на восток России в 2025 году.

Инвестиционные фонды продолжают активно скупать складские объекты с арендными потоками и упаковывать их в ЗПИФы недвижимости.

Вакансия

На конец 2024 года доля свободных качественных складских площадей составляет 0,8%. Относительно конца 2023 г. показатель вырос на 0,5 п.п.

На рост уровня вакансии повлиял выход на рынок блоков в big box складах, которые собственники придерживали во время активного роста арендных ставок, выжидая момент, когда эти площади возможно будет сдать по более выгодной ставке.

Развивающийся сегмент light industrial активно выводит на рынок новые объекты, но при этом объекты LI не могут создать полноценную конкуренцию классическим big box складам, так как немногие проекты из LI могут удовлетворять требованиям клиентов по складской логистике.

В 2025 г. вакансия может слегка подрасти, но при этом продолжит оставаться на околонулевом уровне ввиду высокой доли BTS объектов в структуре предложения и неудовлетворенного спроса, приводящего к законтрактованности на ранней стадии площадей, которые появляются на рынке как спекулятивные.

Несмотря на анонсированный в 2025 г. ввод 2,5 млн кв. м складских площадей, из которых порядка 1 млн кв. м на конец 2024 г. были еще свободны, можно с большой долей уверенности предположить, что рост себестоимости строительства и стоимости кредитных средств в совокупности сильно скорректируют планы профессиональных игроков.

Коммерческие условия

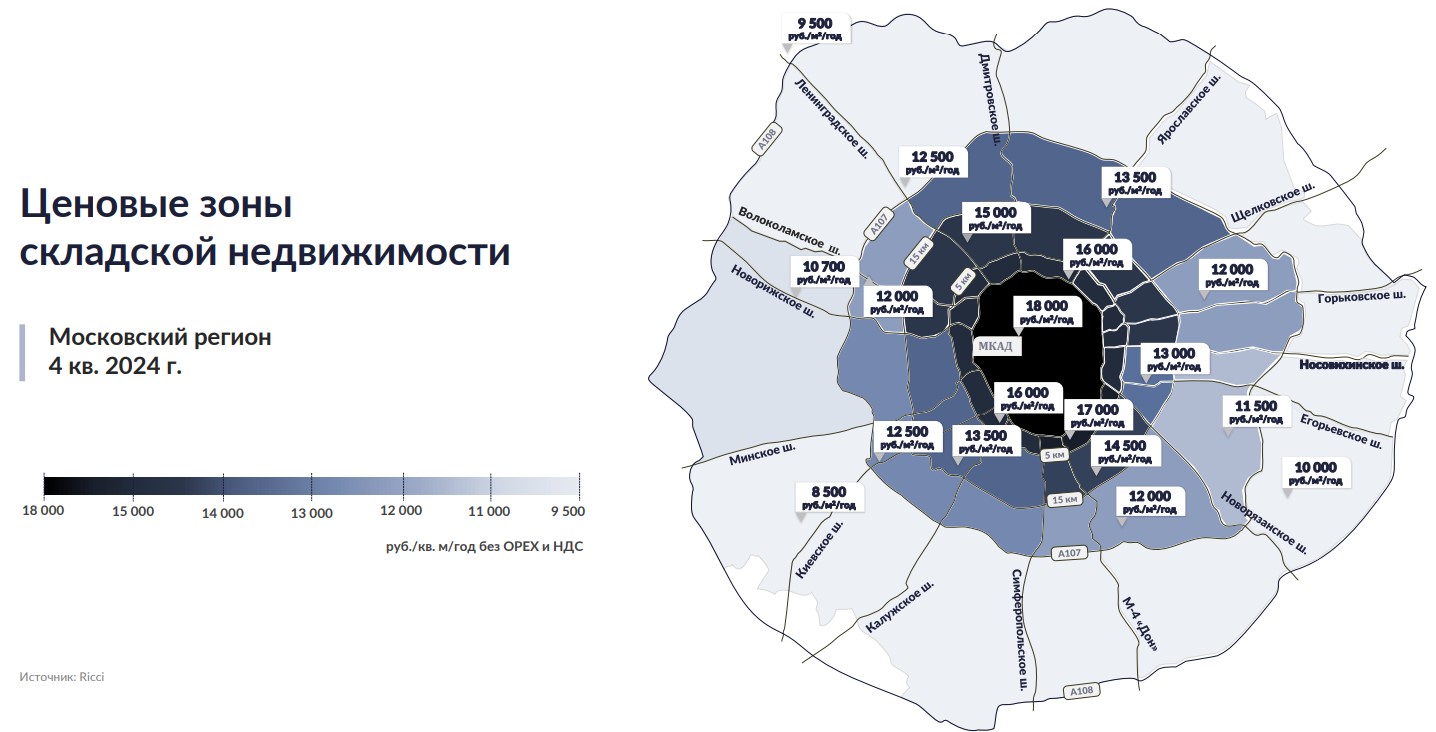

На конец 2024 г. средневзвешенная ставка аренды на существующие сухие склады составила 12 200 руб./кв. м/год без учета НДС и ОРЕХ.

2024 г. характеризуется стремительным ростом ставок аренды. В связи с недостаточным объемом ввода и низким уровнем вакантных помещений в первом полугодии отмечался интенсивный рост арендных ставок до +35%.

Во втором полугодии произошло замедление роста арендных ставок – совокупный рост составил +43,5% г/г.

Текущий уровень операционных расходов на конец 2024 г. зафиксирован в диапазоне 1700–2500 руб./кв. м/год.

Цена продажи сухого склада класса А составила 85 000–90 000 руб./кв. м без НДС, рост за 2024 год составил 13%.

В 2025 г. ожидается умеренный рост ставок аренды на уровень индексации договоров аренды.

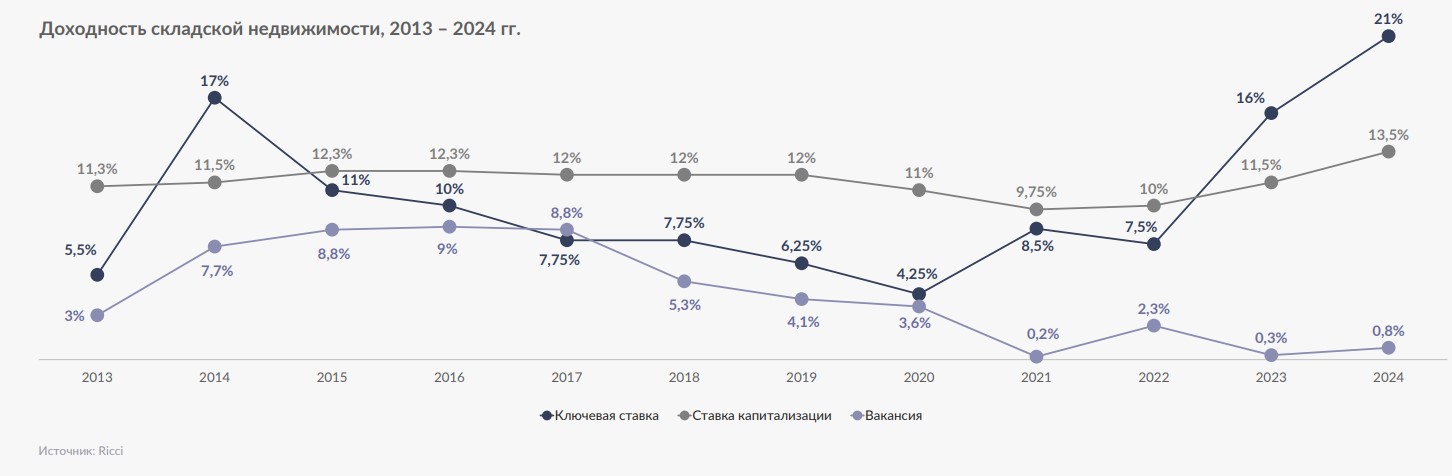

Инвестиции в складскую недвижимость

Основными драйверами роста интереса инвестора к складской недвижимости являются: высокий спрос, стремящаяся к нулю вакансия и интенсивный рост ставок аренды с неразрывными и индексируемыми договорами аренды, гарантирующими уровень доходности в течение длительного периода.

По итогам 2024 г. в складскую недвижимость России было инвестировано 173 млрд руб., из них на Московский регион приходится 82% или 142 млрд руб.

Среди покупателей растет доля инвестиционных фондов, которые приобретают складские объекты с арендными потоками и упаковывают их в ЗПИФ. В 2024 г. доля объёма сделок с недвижимостью составила 9% от общих инвестиционных сделок, из которых основная доля приходится на складскую недвижимость. Примечательно, что «конечные пользователи» также стали выступать инвесторами, образовав новую категорию–интересантов – «инвесторы нового типа», кто закупает площади «на вырост» и одновременно «под сдачу в аренду».

Интерес инвесторов также вызывают такие развивающиеся ниши индустриально-складского сегмента как light industrial, технопарки и дата-центры.

Основная доля сделок в складской недвижимости была проведена во 2-м полугодии 2024 г., составив 62% от общего объема сделок в сегменте. Инвестиции в склады выросли более чем в 5 раз по сравнению с 2023 г.

Дмитрий Герастовский, директор департамента складской недвижимости Ricci: «По нашему мнению, big box склады являются наиболее надежной инвестицией в долгосрочной перспективе несмотря на то, что доходности новых продуктов, таких как light industrial, технопарки, дата-центры, могут казаться более привлекательными в моменте. Однако спрос на BIG BOX поддерживается как ростом e-commerce форматов среди ритейлеров, в особенности в регионах, так и развитием логистических цепочек в восточном и южном направлениях. На фоне данных фундаментальных макропредпосылок, инвестиции в BIG BOX остаются для нас ВЫБОРОМ ИНВЕСТОРА №1».