По данным консалтинговой компании IBC Real Estate на февраль 2025 года средневзвешенная запрашиваемая ставка аренды в целом по рынку Москвы составила 26,6 тыс. руб./кв. м в год (без НДС и OPEX), что на 16% выше показателя на февраль 2024 года. Однако структура предложения крайне неравномерна, ввиду чего наиболее премиальные опции, расположенные в границах ТТК, маркетируются значительно выше средневзвешенных показателей.

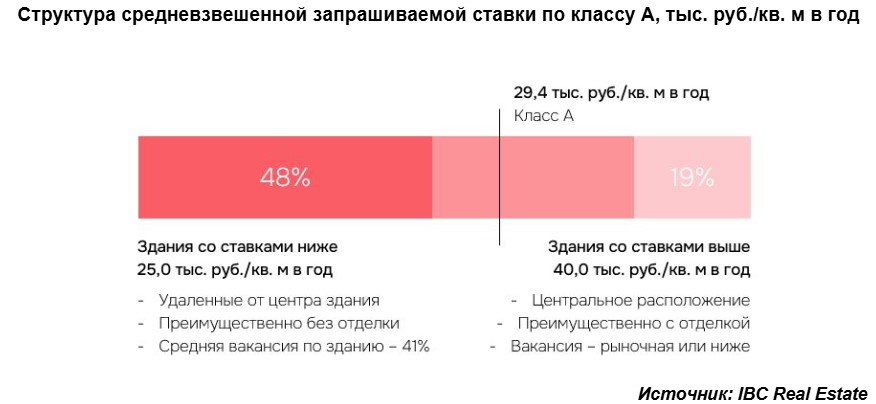

Так, средневзвешенная запрашиваемая ставка по офисам класса А по данным на февраль 2025 года составила 29,4 тыс. руб./кв. м в год (без НДС и OPEX). Показатель существенно ниже запрашиваемых ставок в наиболее качественных бизнес-центрах класса А за счет того, что 48% вакантного предложения составляют офисы по ставкам менее 25 тыс. руб./кв. м в год – это сильно удаленные от центра здания, в т. ч. за МКАД, с высокой вакансией и преимущественно без отделки. При этом около 19% вакантного предложения, преимущественно с отделкой, представлено качественными бизнес-центрами класса А в центральных локациях. Вакансия в таких объектах соответствует рыночной или ниже, из-за чего запрашиваемая ставка выше 40 тыс. руб./кв. м в год (без НДС и OPEX).

В целом на рынке Москвы можно наблюдать рост ставок аренды по всем классам и локациям. Так, средний рост запрашиваемых ставок по классу А за год составил 25-30%. При этом в качественных объектах класса А средний диапазон ставок составил 45-55 тыс. руб./кв. м в год (без НДС и OPEX). Таким образом, показатель примерно на 40% ниже средневзвешенной ставки аренды, которая составила 29,4 тыс. руб./кв. м в год (без НДС и OPEX). По классу Prime средний диапазон ставок составил 55-60 тыс. руб./кв. м в год (без НДС и OPEX), а по классу В+ – 25-30 тыс. руб./кв. м в год (без НДС и OPEX). Средний рост запрашиваемых ставок в классах Prime и B+ составил 15-20% и 10-15% соответственно. В условиях острого дефицита готовых к въезду офисных площадей, в 2025 году ожидается дальнейшее повышение ставок аренды. Наиболее сильный рост ожидается в районах с острым дефицитом качественного предложения, таких как Москва-Сити, Ленинградский коридор и другие.

«На офисном рынке Москвы запрашиваемые ставки аренды представляют собой ожидаемую собственником арендную плату в рублях за 1 квадратный метр офисного помещения в год. Ставки аренды варьируются в зависимости от класса, местоположения и качества отделки. Как правило, в качественных бизнес-центрах класса А с отделкой, расположенных в центре Москвы, ставки аренды будут выше, чем в аналогичных объектах за МКАД. Средневзвешенная ставка аренды представляет, в свою очередь, усредненное значение запрашиваемых ставок аренды с учетом вакантной площади помещений, т.е. "взвешенная по площади"», – поясняет Екатерина Белова, член совета директоров, руководитель департамента по работе с офисными помещениями компании IBC Real Estate.

Соответственно, одной из основных причин неравномерной структуры средневзвешенной запрашиваемой ставки по классу А является неравномерное распределение вакантных помещений. За счет крупной вакансии в удаленных объектах и острого дефицита офисов в зданиях, расположенных в центре, запрашиваемые ставки в последних существенно выше.

Так, по данным на февраль 2025 года уровень вакантности на офисном рынке Москвы в целом по классу А составил 6%, что на 4,3 п.п. ниже показателя на февраль 2024 года. При этом в ключевых деловых районах, таких как Москва-Сити и Ленинградский коридор, доля свободных площадей по классу А составила 1,2% и 3,3% соответственно, в то время как в зданиях класса А, расположенных за МКАД, аналогичный показатель достиг 17,6%. Таким образом, в условиях критического дефицита вакантных площадей в центре города, запрашиваемая ставка по классу А выше, чем в зданиях, расположенных удаленно от центра.

Так, средневзвешенная запрашиваемая ставка по офисам класса А по данным на февраль 2025 года составила 29,4 тыс. руб./кв. м в год (без НДС и OPEX). Показатель существенно ниже запрашиваемых ставок в наиболее качественных бизнес-центрах класса А за счет того, что 48% вакантного предложения составляют офисы по ставкам менее 25 тыс. руб./кв. м в год – это сильно удаленные от центра здания, в т. ч. за МКАД, с высокой вакансией и преимущественно без отделки. При этом около 19% вакантного предложения, преимущественно с отделкой, представлено качественными бизнес-центрами класса А в центральных локациях. Вакансия в таких объектах соответствует рыночной или ниже, из-за чего запрашиваемая ставка выше 40 тыс. руб./кв. м в год (без НДС и OPEX).

В целом на рынке Москвы можно наблюдать рост ставок аренды по всем классам и локациям. Так, средний рост запрашиваемых ставок по классу А за год составил 25-30%. При этом в качественных объектах класса А средний диапазон ставок составил 45-55 тыс. руб./кв. м в год (без НДС и OPEX). Таким образом, показатель примерно на 40% ниже средневзвешенной ставки аренды, которая составила 29,4 тыс. руб./кв. м в год (без НДС и OPEX). По классу Prime средний диапазон ставок составил 55-60 тыс. руб./кв. м в год (без НДС и OPEX), а по классу В+ – 25-30 тыс. руб./кв. м в год (без НДС и OPEX). Средний рост запрашиваемых ставок в классах Prime и B+ составил 15-20% и 10-15% соответственно. В условиях острого дефицита готовых к въезду офисных площадей, в 2025 году ожидается дальнейшее повышение ставок аренды. Наиболее сильный рост ожидается в районах с острым дефицитом качественного предложения, таких как Москва-Сити, Ленинградский коридор и другие.

«На офисном рынке Москвы запрашиваемые ставки аренды представляют собой ожидаемую собственником арендную плату в рублях за 1 квадратный метр офисного помещения в год. Ставки аренды варьируются в зависимости от класса, местоположения и качества отделки. Как правило, в качественных бизнес-центрах класса А с отделкой, расположенных в центре Москвы, ставки аренды будут выше, чем в аналогичных объектах за МКАД. Средневзвешенная ставка аренды представляет, в свою очередь, усредненное значение запрашиваемых ставок аренды с учетом вакантной площади помещений, т.е. "взвешенная по площади"», – поясняет Екатерина Белова, член совета директоров, руководитель департамента по работе с офисными помещениями компании IBC Real Estate.

Соответственно, одной из основных причин неравномерной структуры средневзвешенной запрашиваемой ставки по классу А является неравномерное распределение вакантных помещений. За счет крупной вакансии в удаленных объектах и острого дефицита офисов в зданиях, расположенных в центре, запрашиваемые ставки в последних существенно выше.

Так, по данным на февраль 2025 года уровень вакантности на офисном рынке Москвы в целом по классу А составил 6%, что на 4,3 п.п. ниже показателя на февраль 2024 года. При этом в ключевых деловых районах, таких как Москва-Сити и Ленинградский коридор, доля свободных площадей по классу А составила 1,2% и 3,3% соответственно, в то время как в зданиях класса А, расположенных за МКАД, аналогичный показатель достиг 17,6%. Таким образом, в условиях критического дефицита вакантных площадей в центре города, запрашиваемая ставка по классу А выше, чем в зданиях, расположенных удаленно от центра.

«Запрашиваемые ставки стремительно растут в условиях острого дефицита качественного предложения – в центральных локациях базовые ставки на высвободившиеся помещения могут составлять 90 тыс. руб./кв. м в год и выше. При этом за МКАД остаются площади без отделки, которые маркетируются по ставкам существенно ниже, в результате чего средневзвешенная ставка по классу А не соответствует ситуации в сложившихся деловых районах Москвы, поэтому наиболее репрезентативными являются данные по отдельно взятым локациям», – комментирует Екатерина Белова.