На фоне урбанизации и запросов на комфорт в рабочей среде развивается тренд на локализацию потребления: сотрудники стремятся решать повседневные задачи — от обеда до покупок — рядом с офисом. Девелоперы реагируют на спрос, увеличивая долю инфраструктурного ретейла: в новых проектах, планируемых к вводу в 2025–2026 гг., где офисы предлагаются только на продажу, доля заявленного инфраструктурного ретейла выше, чем в среднем по рынку и составляет в среднем 10%. После завершения строительства данных объектов среднерыночная доля инфраструктурного ретейла вырастет с 4 до 6%.

Ввиду высокого спроса на инфраструктурный ретейл в качественных бизнес-центрах срок экспозиции таких помещений в целом по рынку стал снижаться, а темпы заполнения расти. В классическом сценарии в первые два года после завершения строительства вакантными оставались в среднем 85% и более площадей инфраструктурного ретейла, а через три года и более заполняемость достигала оптимальных 85–100%. В рамках растущего спроса в среднесрочной перспективе объекты будут достигать максимальных показателей заполняемости в течение первых двух лет. В ряде случаев благодаря продуманной коммерческой концепции и подготовке помещений под нужды арендаторов, уже в первый год после ввода в эксплуатацию инфраструктурный ретейл может быть заполнен наполовину и более.

Ввиду высокого спроса на инфраструктурный ретейл в качественных бизнес-центрах срок экспозиции таких помещений в целом по рынку стал снижаться, а темпы заполнения расти. В классическом сценарии в первые два года после завершения строительства вакантными оставались в среднем 85% и более площадей инфраструктурного ретейла, а через три года и более заполняемость достигала оптимальных 85–100%. В рамках растущего спроса в среднесрочной перспективе объекты будут достигать максимальных показателей заполняемости в течение первых двух лет. В ряде случаев благодаря продуманной коммерческой концепции и подготовке помещений под нужды арендаторов, уже в первый год после ввода в эксплуатацию инфраструктурный ретейл может быть заполнен наполовину и более.

«Офис сегодня — это не только рабочее пространство, но и точка притяжения. Инфраструктура в составе бизнес-центра становится его продолжением, усиливая привлекательность проекта для арендаторов. На первый план выходят рестораны, гастрокофейни и концептуальные форматы, которые решают сразу несколько задач: комфорт сотрудников, деловые встречи, работа на вечерний и внешний трафик. Для девелоперов это означает необходимость учитывать инфраструктуру на ранних этапах проектирования: сделать правильную “нарезку” площадей, предусмотреть нужную инженерную нагрузку и так далее. Такой подход позволяет формировать устойчивый арендный пул и повышать ликвидность объекта уже на этапе ввода в эксплуатацию», — отмечает Ольга Широкова, партнер, региональный директор департамента консалтинга и аналитики NF Group.

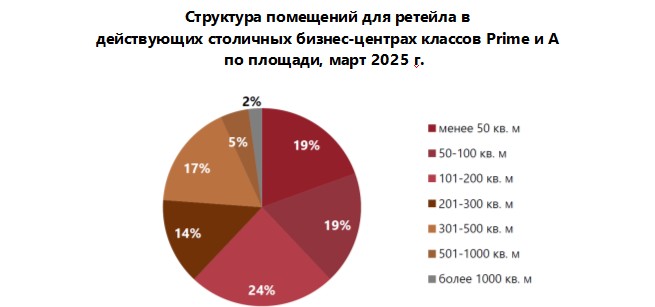

Существенное преимущество нового формата ретейла — гибкость площадей. В составе офисных центров классов Prime и А основной объем предложения представлен помещениями площадью 100–200 кв. м (24% всего предложения), востребованными у нишевых гастроконцепций, кофеен, а также операторов с долгосрочной моделью бизнеса. Также отмечается высокая доля помещений площадью 300–500 кв. м (17%), спрос на которые в БЦ сформирован преимущественно заведениями общественного питания. Блоки площадью более 1 тыс. кв. м составляют всего 2% предлагаемого объема (фитнес-клубы, фуд-холлы).

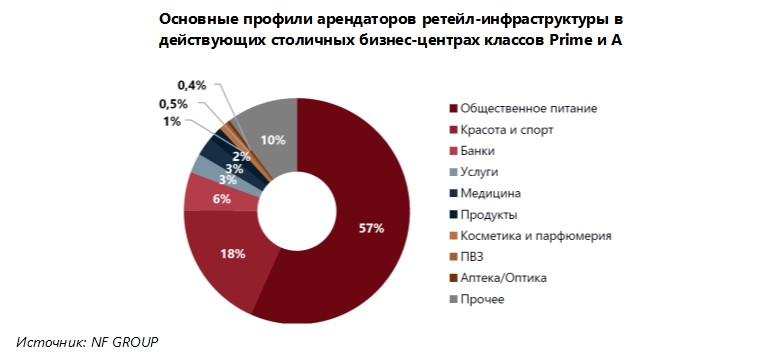

Ключевыми объектами инфраструктуры в БЦ являются заведения общественного питания (57%), арендаторы из сферы красоты и спорта (18%) и банковские учреждения (6%). Из операторов услуг в бизнес-центрах преимущественно встречаются химчистки, страхование, турагентства, ателье. За год основная структура арендаторов существенно не изменилась.

Сегмент общественного питания наполовину сформирован классическими кафе и ресторанами; почти ¼ предложения – столовые и буфеты, как сетевых операторов, так и локальные; еще 15% всех гастрономических площадей – это кофейни (полноценный формат, кофе-поинты с посадкой, заведения формата to go). Из прочих концепций общественного питания представлены небольшие кулинарии, сетевой фаст-фуд («Вкусно и точка», Carls Junior, «Теремок»), реже – фуд-холлы (в действующих офисных центрах это Eat Market Алкон и «Kitchen Garden Технопарк»). В наименьшей степени представлены пекарни и бары (по 1–2%).

Особенно заметен рост количества кофеен и ресторанов: 43% и 32% всех новых гастрономических открытий за год пришлось именно на них. Рестораны активно открываются в том числе благодаря привлекательности новых проектов — техническая оснащенность, летние веранды, предсказуемый трафик из платежеспособной офисной аудитории. Также примечательно, что ни одна кофейня не закрылась в отчетный период, что свидетельствует о стабильном спросе со стороны арендаторов и конечных потребителей. Открывались и анонсировали открытия такие сетевые заведения, как «Дринкит», ABC Coffee Roasters, Tea Hero и прочие.

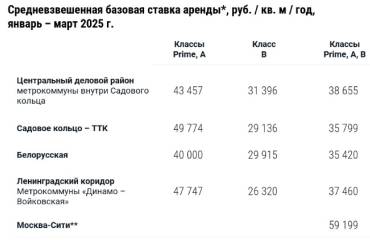

Арендные ставки на помещения инфраструктурного ретейла варьируются в широком диапазоне — от 35 000 до 159 000 ?/м²/год (вкл. НДС). Средневзвешенная ставка составляет 67 010 ?/м²/год. Несмотря на разнообразие форматов, ставки на качественные площади в новых проектах сопоставимы или превышают значения в ключевых торговых коридорах Москвы.

«Профессиональные офисные девелоперы все больше акцентируют внимание на развитии собственной инфраструктуры бизнес-центров. За последние три года в реализуемых нами проектах доля инфраструктуры увеличилась вдвое и теперь достигает 10% от общей площади объекта. Эта инфраструктура включает в себя как традиционные коммерческие и сервисные помещения для ежедневных нужд будущих сотрудников, так и ключевые якорные заведения вроде столовых, фитнеса и конференц-залов. Кроме того, неотъемлемой составляющей становятся многофункциональные неформальные пространства, например бизнес-гостиные с зонами для кофепоинтов. Такие элементы инфраструктуры, как и якорные объекты остаются под нашим управлением, чтобы сохранить заявленный уровень сервиса и класса объекта. Практика показывает, что интерес со стороны арендаторов к таким инфраструктурным объектам формируется еще до ввода в эксплуатацию», – рассказала Кристина Недря, директор коммерческого управления Stone.