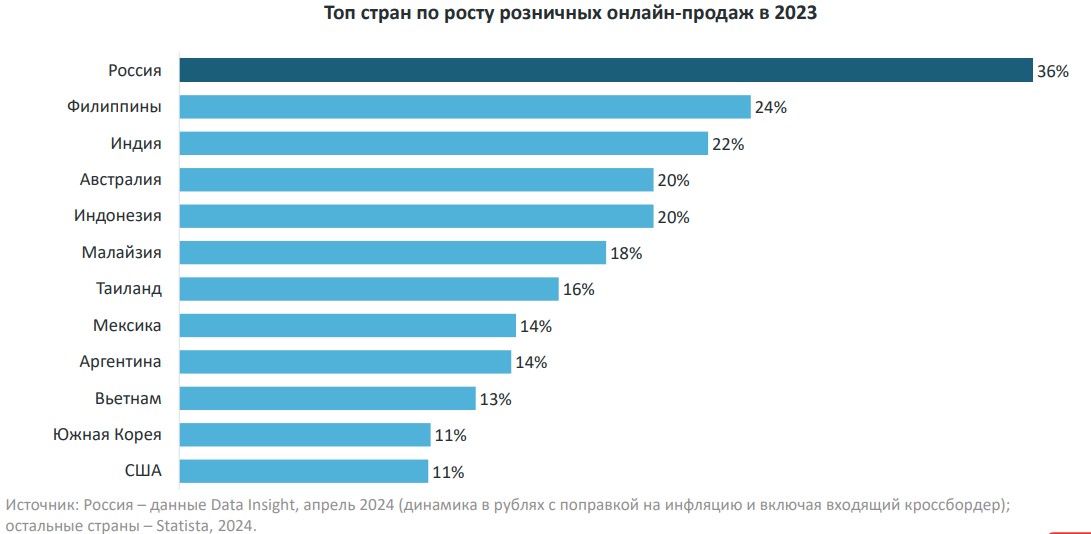

По данным правительства РФ, к концу 2024 года широкополосный доступ к интернету будет у 90% российских домохозяйств – сейчас для этого строят необходимую инфраструктуру в удаленных и труднодоступных местах. В прошлом году ежедневная аудитория интернета в России составляла более 100 млн человек. «Рост популярности онлайн-торговли годами поддерживается, в том числе, проникновением технологий, – соглашается Леонид Волох, соучредитель Lynks Property Management | Maris. – Россия занимает одно из первых мест в Европе по количеству пользователей всемирной сети, в нашей стране – она одна из самых доступных по стоимости трафика в мире».

Ирина Чернавина, независимый эксперт по недвижимости и ритейлу, добавляет: сама «каменная розница» тоже сознательно мотивировала покупателя делать большинство покупок онлайн – даже того, который уже пришёл ногами. «Большинство брендов, например, не дают в оффлайн-магазинах полный размерный ряд, присутствующий на онлайн-платформе, то есть сами же и убеждали покупателя, который нашёл время, пришёл в ТРЦ, посмотрел и тактильно определился с выбором товара, делать всё-таки заказ на онлайн-платформе магазина, – поясняет она. – На всех кассах теперь есть кюар-коды, моментально переносящие в интернет-магазин или на маркетплейс. Плюс операторы предлагают скидку тем, кто пройдёт по ссылке и сделает первую покупку, и это – ещё одна мотивация покупки не в оффлайн магазине, а в онлайне. Если операторы продолжат работать в оффлайн-магазинах, привлекая покупателей, при этом, на свои онлайн-страницы, удивляться оттоку в «электронный» фэшн – как минимум, странно».

Источник: CRE

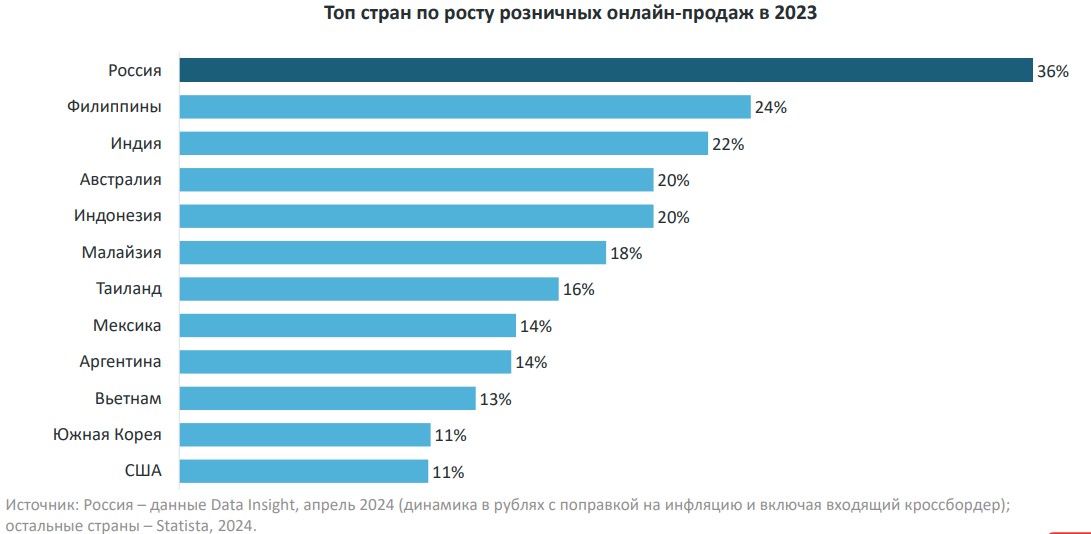

Однако в Data Insight уже весной констатировали, что рост e-commerce всё-таки начинает замедляться: по итогам 2024 года показатель увеличится только на 36%, до 10,7 трлн руб, тогда как в 2023 году интернет-продажи выросли на 48%. Прогноз на 2025-й – 26 %, в 2026-м – на 18%. «Темпы онлайн-продаж вряд ли покажут взрывной рост в обозримом будущем, а рынок наблюдает очередной виток трансформации, – рассуждает Сергей Волчков, директор департамента продаж «Курьер Сервис Экспресс». – Уже не будет так, как в 2022-2023 гг., когда только доля заказов Wildberries и Ozon превысила 80% от всего объема онлайн-торговли, а оба сегмента будут развиваться тихо и параллельно».

Рост интереса к онлайн-покупкам одежды, обуви и косметики, например, во многом был обусловлен тем, что потребители могли найти продукцию популярных и полюбившихся брендов, которые в 2022-м ушли из «каменной розницы», указывает Андрей Алёшкин, партнёр, исполнительный директор, NAI Belarus. «Тот же знаменитый «параллельный импорт», ведь, прежде всего, устремился в интернет-торговлю, – напоминает он. – Кроме того, на некоторых маркетплейсах работают селлеры из Казахстана, которые вполне официально продают брендовые товары, доступные покупателям и в России, и у нас, в Беларуси. Однако сейчас преимущество онлайна в этом смысле постепенно утрачивается: в традиционную розницу возвращаются многие популярные марки, появляются новые, которые тоже завоевывают своего потребителя».

Источник: CRE

Впрочем, более всего на рост или падение электронной коммерции в ближайшее время будет влиять госрегулирование и другое закручивание гаек со стороны профильных ведомств, а также изменение расстановки сил на рынке маркетплейсов ввиду событий последних трех месяцев. «Шестого октября, например, стало известно, что Общественная организация по защите прав потребителей направила предложение усилить госрегулирование маркетплейсов, – сообщает Екатерина Ногай, руководитель департамента исследований и аналитики IBC Real Estate. – В обращении был выдвинут ряд предложений, среди которых – установление обязательной проверки документов о соответствии продукции, введение гражданско-правовой ответственности маркетплейсов перед потребителем за качество продукции, не соответствующей обязательным требованиям, введение административной или уголовной ответственности маркетплейсов и их руководителей за реализацию запрещенной продукции и товаров с запрещенными компонентами, определение перечня «продукции повышенного риска» и запрет на ее реализацию через маркетплейсы».

В письме, кроме того, говорится, что «маркетплейсы в погоне за прибылью продолжают сознательно пренебрегать надлежащим контролем за допускаемыми на свои площадки поставщиками и товарами, игнорируя имеющиеся инструменты и стремясь любыми средствами (в том числе за счет безопасности потребителей) нарастить свои обороты». Аппарат правительства направил письмо ОПИ на рассмотрение в Роспотребнадзор, Минцифры и Роскомнадзор.

Источник: CRE

Прямая речь

Ирина Чернавина, независимый эксперт по недвижимости и ритейлу, добавляет: сама «каменная розница» тоже сознательно мотивировала покупателя делать большинство покупок онлайн – даже того, который уже пришёл ногами. «Большинство брендов, например, не дают в оффлайн-магазинах полный размерный ряд, присутствующий на онлайн-платформе, то есть сами же и убеждали покупателя, который нашёл время, пришёл в ТРЦ, посмотрел и тактильно определился с выбором товара, делать всё-таки заказ на онлайн-платформе магазина, – поясняет она. – На всех кассах теперь есть кюар-коды, моментально переносящие в интернет-магазин или на маркетплейс. Плюс операторы предлагают скидку тем, кто пройдёт по ссылке и сделает первую покупку, и это – ещё одна мотивация покупки не в оффлайн магазине, а в онлайне. Если операторы продолжат работать в оффлайн-магазинах, привлекая покупателей, при этом, на свои онлайн-страницы, удивляться оттоку в «электронный» фэшн – как минимум, странно».

Источник: CRE

Однако в Data Insight уже весной констатировали, что рост e-commerce всё-таки начинает замедляться: по итогам 2024 года показатель увеличится только на 36%, до 10,7 трлн руб, тогда как в 2023 году интернет-продажи выросли на 48%. Прогноз на 2025-й – 26 %, в 2026-м – на 18%. «Темпы онлайн-продаж вряд ли покажут взрывной рост в обозримом будущем, а рынок наблюдает очередной виток трансформации, – рассуждает Сергей Волчков, директор департамента продаж «Курьер Сервис Экспресс». – Уже не будет так, как в 2022-2023 гг., когда только доля заказов Wildberries и Ozon превысила 80% от всего объема онлайн-торговли, а оба сегмента будут развиваться тихо и параллельно».

Рост интереса к онлайн-покупкам одежды, обуви и косметики, например, во многом был обусловлен тем, что потребители могли найти продукцию популярных и полюбившихся брендов, которые в 2022-м ушли из «каменной розницы», указывает Андрей Алёшкин, партнёр, исполнительный директор, NAI Belarus. «Тот же знаменитый «параллельный импорт», ведь, прежде всего, устремился в интернет-торговлю, – напоминает он. – Кроме того, на некоторых маркетплейсах работают селлеры из Казахстана, которые вполне официально продают брендовые товары, доступные покупателям и в России, и у нас, в Беларуси. Однако сейчас преимущество онлайна в этом смысле постепенно утрачивается: в традиционную розницу возвращаются многие популярные марки, появляются новые, которые тоже завоевывают своего потребителя».

Источник: CRE

Впрочем, более всего на рост или падение электронной коммерции в ближайшее время будет влиять госрегулирование и другое закручивание гаек со стороны профильных ведомств, а также изменение расстановки сил на рынке маркетплейсов ввиду событий последних трех месяцев. «Шестого октября, например, стало известно, что Общественная организация по защите прав потребителей направила предложение усилить госрегулирование маркетплейсов, – сообщает Екатерина Ногай, руководитель департамента исследований и аналитики IBC Real Estate. – В обращении был выдвинут ряд предложений, среди которых – установление обязательной проверки документов о соответствии продукции, введение гражданско-правовой ответственности маркетплейсов перед потребителем за качество продукции, не соответствующей обязательным требованиям, введение административной или уголовной ответственности маркетплейсов и их руководителей за реализацию запрещенной продукции и товаров с запрещенными компонентами, определение перечня «продукции повышенного риска» и запрет на ее реализацию через маркетплейсы».

В письме, кроме того, говорится, что «маркетплейсы в погоне за прибылью продолжают сознательно пренебрегать надлежащим контролем за допускаемыми на свои площадки поставщиками и товарами, игнорируя имеющиеся инструменты и стремясь любыми средствами (в том числе за счет безопасности потребителей) нарастить свои обороты». Аппарат правительства направил письмо ОПИ на рассмотрение в Роспотребнадзор, Минцифры и Роскомнадзор.

Источник: CRE

Прямая речь

Борис Кац, председатель совета директоров АО «Планета увлечений» (сеть хобби-гипермаркетов «Леонардо»):

- Никогда ещё "торгаши" не зависели так от госорганов, как сегодня. Именно сейчас есть развилка, когда будет принято решение – куда двинется торговля.

Если государство, наконец, увидит, что конструкция "селлер - маркетплейс - ПВЗ" как будто создана для торговли контрабандой и контрафактом и неуплаты налогов по всей цепочке, то может её резко изменить и заставить платить налоги. Все ведь знают, что множество селлеров дробят бизнес для неуплаты НДС, продают привезенную через карго-компании контрабанду; маркетплейсы за счёт разных юридических ухищрений не платят ни НДС, ни налог на прибыль, ни соцналоги на сотрудников, а все ПВЗ – строго подпадают под термин дробление бизнеса. Тогда цены на маркетплейсах превысят оффлайн-розничные, рост остановится, а возможно - и падение продаж.

В другом варианте лобби маркетплейсов победит, государство увидит падение налогов от сектора торговли только после закрытия бизнеса большинства "белых" оптовых импортёров и, как результат, введёт, например, налог с продаж на маркетплейсах для восполнения потерь бюджета. На сегодняшний день второй вариант кажется более вероятным.

Источник: Авито

Источник: АвитоМедленный танец

Уже сейчас темпы развития онлайн-торговли в определённых категориях значительно замедлились, соглашается Евгения Хакбердиева, региональный директор департамента торговой недвижимости NF Group. «Количество оффлайн-ретейлеров на рынке торговой недвижимости пока всё-таки превышает долю онлайна даже в странах с высоким уровнем цифровизации, – подчёркивает г-жа Хакбердиева. – Оффлайн предлагает покупателям уникальный клиентский опыт, который невозможно полностью воспроизвести в интернете. В итоге уже онлайн-ретейлеры активно развивают новые форматы и инвестируют во внедрение омниканальных решений, а также акцентируют внимание на акциях и организации оффлайн-мероприятий. Это подтверждает стабильную популярность оффлайн-формата».

На сегодняшний день основными трудностями онлайн-ретейла остаются низкая маржинальность и сложности с построением бренда. Бренд – это ведь не просто товар, а комплексный сервис, за который покупатель готов платить, поясняет эксперт. Оффлайн-торговля обеспечивает определенный уровень обслуживания, а также возможность тактильного контакта, что важно большинству потребителей. И в этом контексте значительная часть российских брендов тяжело представить функционирующими исключительно в онлайн-формате.

Вторая важная особенность российского рынка, влияющая на спад активности онлайн-ритейла – доминирование маркетплейсов. Для многих брендов, которые не успели развить собственные онлайн-платформы до пандемии, маркетплейсы стали наиболее востребованным инструментом для выхода в онлайн, напоминает Евгения Хакбердиева. Однако именно наличие собственного онлайн-ресурса позволяет строить более прямые отношения с клиентом и поступательно развивать собственный бренд. При этом компаниям необходимо работать не только над созданием такой площадки, но и ее активным продвижением.

Источник: CRE

Прямая речь

Александр Перемятов, президент Magic Group, создатель SLAVA concept:

- В России однозначно наступила эпоха брендов. Если рассмотреть те события, что происходили в последние годы, особенно после ухода международных игроков, у всех нас появилось много вопросов с точки зрения удовлетворения потребительского спроса по категориям. В совокупности со сформировавшейся привычкой заказывать товары онлайн, необходимость выводить на рынок новые продукты, привела к тому, что оффлайн и онлайн уравнялись в своем значении.

Итогом всех этих титанических движений стала уже осязаемая архитектура нового российского потребления. Из огромного количества марок и предложений сформировались лидеры – это компании, которые вложились в свой бренд. И только такие игроки могут работать с добавочной стоимостью, а не просто конкурировать по цене на маркетплейсах.

При этом нужно отметить, что и онлайн неоднороден. С одной стороны, уже есть компании с прокачанным брендом, с другой - есть и маркетплейсы с именем.

Идеальная картинка на ближайшее время выглядит так: все каналы ритейлера должны вести на собственный онлайн ресурс. Именно там формируется удобная экосистема коммуникации потребителя с брендом. Там клиент может получать информацию по скидкам, мероприятиям, новым коллекциям, видеть отдельные точечные предложения (персонализацию никто не отменял – это очень важный тренд на ближайшее время).

Ну и уже сейчас мы видим усиливающийся интерес классических селлеров к оффлайн-формату. Они пока не знают, как подступиться к решению задачи, но понимают, что находиться только в ценовой конкуренции на маркетплейсах, без усиления собственного бренда – это путь в никуда.

Источник: Wildberries

Остановите землю

С развитием новых форматов торговли и ростом популярности маркетплейсов в стране усиливается стагнация традиционных интернет-магазинов, соглашается Леонид Волох. Помимо развития гигантов e-commerce, появляются всё новые нишевые маркетплейсы: только по итогам 2023 года возникло свыше ста новых узкоспециализированных площадок, что свидетельствует о динамичном развитии этого сегмента e-commerce.

Однако на фоне последних тенденций можно ожидать замедления роста онлайн-ритейла и восстановления части потерянных позиций оффлайн-продаж. По словам г-на Волоха, в ближайшее время распределение долей между онлайн и оффлайн-ритейлом будет определяться несколькими ключевыми факторами. В частности, рост цен на товары в сочетании с удорожанием логистики может сделать онлайн-покупки менее выгодными, тогда как оффлайн-ритейл – будет предлагать акции или скидки, развивать новые концепции магазинов, внедрять мобильные приложения и интерактивные витрины для привлечения клиентов.

На ситуацию может повлиять и возможное ужесточение работы с маркетплейсами. Уход части продавцов с платформ может привести к снижению ассортимента, что негативно скажется на привлекательности онлайн-покупок, поясняет Леонид Волох. В этом случае оффлайн-ритейл может вернуть часть покупателей, предлагая более широкий выбор и индивидуальный подход. «Если посмотреть на развитые экономические рынки, то близкие к паритету доли офлайн/онлайн характерны для многих стран Европы, Южной и Юго-Восточной Азии, Америки, – рассуждает Игорь Коновалов, председатель правления Группы ИНПРОМ ЭСТЕЙТ. – Пропорция 50/50 – это уже показатель потолка онлайна, в частности, для фэшн-сегмента». «Фэшн – это не только покупка, это эмоции, – поддерживает Роман Кокорев, руководитель департамента развития проектов RealJet. – Поэтому, например, высокий сегмент никогда и не позволит себе полностью уйти в онлайн: электронная продажа эмоций пока затруднительна или невозможна. Чем выше средний чек, тем больше покупателю необходимо прийти, увидеть, потрогать товар».

Источник: CRE

Мария Львова, руководитель департамента коммуникаций Crocus Group, поддерживает: любые товары, требующие примерки и высокого качества клиентского опыта, ещё долго будут привлекать покупателей в «каменную розницу». «Ну и, как минимум, 15% -ный рост цен практически на всё в 2024 году: люди хотят быть уверены в том, за что они платят, – поясняет эксперт. – К этому ещё добавляется большое количество нареканий по доставке и ее качеству, таймингу и навыкам курьеров».

Прямая речь

Михаил Петров, генеральный директор Smart Estate Moscow:

- Можно и нужно ли ставить вопрос ребром: онлайн против оффлайна? Торговые сети развиваются, оборот магазинов сопоставим с оборотом докризисного времени. За счет чего тогда растет доля рынка онлайн торговли? На мой взгляд, развитие онлайна наиболее ощутимо в регионах, в малых городах. А кто же тогда пал жертвой?Безымянные магазины местных предпринимателей, обеспечивающих некогда локацию, малоформатные устаревшие торговые центры ярмарочного типа, региональные вещевые рынки. Весь российский онлайн окучивает относительно молодую аудиторию с низким доходом и отсутствующим доступом к столичному разнообразию ассортимента товаров.

Некоторые сети своей стратегией выбрали гибридные модели – лить трафик из оффлайна в онлайн. Например, если вы покупаете один и тот же аромат или крем, нет необходимости повторять эту покупку, приходя в магазин ногами. Поэтому отдельные операторы взяли за стратегию: открывать флагман, весь реферальный трафик конвертировать в онлайне.

Источник: CRE

Вечные ценности

В ряде категорий, включая одежду и обувь, косметику, ювелирные изделия и пр., онлайн не победит оффлайн, а традиционные розничные магазины остаются обязательными, убеждён Евгений Смирнов, коммерческий директор логистического оператора МОЛКОМ. «Во-первых, в силу специфики товаров, во-вторых, из-за особенностей потребительского поведения (примерить, оценить, сравнить и т.д.), – продолжает он. – Возможно, будут меняться концепции и форматы офлайн-точек. Так, по оценке Fashion Consulting Group, в 2024 году на российском fashion-рынке наблюдается опережающий рост мультибрендовых магазинов. В то же время, розничные каналы продаж — это часть логистической цепочки, которые задействуются для более быстрой и удобной доставки заказов».

Основное преимущество оффлайна перед онлайном в том, что покупателю гарантировано отсутствие "кота в мешке", считает Марина Толстошеева, эксперт в сфере коммерческой недвижимости и управления активами. «Но это правило действительно при первичной покупке, — уточняет она. — При повторных покупках того же товара на первое место всё чаще выходит цена, а значит происходит "перетягивание" лояльного клиента из оффлайна в онлайн. При этом премиум-сегменты, очевидно, меньше подвержены этой логике».

Экономическая нестабильность, инфляция и рост логистических расходов негативно сказываются на онлайне, соглашается Константин Анисимов, директор по маркетингу Fashion House Group. Возврат интереса к оффлайн-магазинам уже сегодня наблюдается по всей стране, но особенно – в крупных городах, где покупатели хотят вернуться к более тактильному и качественному клиентскому опыту. «Ещё одним фактором, который может поддержать традиционные магазины, является обсуждаемая в Европе тема углеродного следа онлайн-ритейла, — полагает эксперт. — Экологические аспекты, связанные с частыми доставками, одноразовой упаковкой и переработкой возвращенных товаров, вызывают обеспокоенность. В России этот тренд, конечно, пока не доминирует, но может стать очень важным вопросом в будущем, учитывая глобальные тенденции и потребительское осознание экологических проблем».

Источник: CRE

Основными факторами, влияющими в ближайшие полгода на доли онлайн и оффлайн в России останутся логистика, рост цен и покупательская способность, резюмирует Константин Анисимов. «И, несмотря на рост электронной торговли, в существующем формате маркетплейсам не хватает определённых факторов для устойчивого роста, а именно: четкой и структурированной нормативно-правовой базы, трудоресурсов и, самое главное, достойного сервиса, — перечисляет Ольга Кожевникова, руководитель консалтинговой группы Arenda-trk. — Последнее особенно влияет на решение в пользу оффлайн-формата для покупателя. Проблемы работы маркетплейсов не решаются, поскольку рост пользователей пока что нивелирует негативный опыт покупателя». Но, в конечном итоге, онлайн-ритейлеры столкнутся с необходимостью изменения модели продаж в пользу повышения качества сервисной функции, убеждена г-жа Кожевникова. На середину 2024 года процент возврата в интернет-магазинах превышает 40% (по данным исследования ЮMoney). Основные причины, по которым онлайн-покупатели возвращают товар, — это неподходящий размер и плохое качество, брак. Всё это нивелирует риски в случае посещения магазина офлайн-формата, а негативный опыт покупок на маркетплейсах и сложные процедуры возврата являются весомым аргументом в пользу «каменной розницы». «Конечно, сейчас интернет-селлеры смотрят в сторону искусственного интеллекта, как метода решения назревших проблем, — продолжает Ольга Кожевникова. — Покупатель хочет, чтоб маркетплейс предугадывал пожелания. Если такие технологии смогут быть внедрены в ближайшем будущем, то тогда оффлайну останется только концентрироваться на функциях развлекательного и познавательного характера. Торговля станет второстепенным и сопутствующим функционалом. Но и тогда окончательного ухода «каменной розницы» ждать не стоит. Чем больше рынка продаж «откусит» онлайн-формат, тем уникальнее будет становиться опыт посещения стационарных магазинов, которые, в свою очередь, будут вынуждены добавлять новый формат шоу-румов, шоу-презентаций и прокачивать сервисную функцию для удержания покупателя».

О том, почему ни онлайн, ни оффлайн не сдадутся друг другу просто так, и как возможное перераспределение долей повлияет на рынок торговой и складской недвижимости, читайте в следующем выпуске.