Главное:

Закрытие магазинов отдельных международных брендов: В Минске прекратили работу только две известные международные сети - H&M и JYSK. Последний при этом произвел краткосрочное повторное открытие двух магазинов в июне с целью реализации складских остатков. Это существенно отличает белорусский рынок от соседнего российского, где уход брендов носил значительно более масштабный характер, с той одной оговоркой, что ряд международных ритейлеров передал права на управление новым компаниям, а магазины розничных сетей и сети общепита открылись под новыми названиями, реализуя по сути прежнюю продукцию.

- Оптимизация существующей сети национальными сетевыми операторами: было несколько случаев закрытия отдельных торговых объектов местными ритейлерами. Однако такие случаи существенно уступали по численности новым открытиям. Новые объекты, включая крупные супермаркеты, открывали практически все национальные продовольственные операторы.

- Рост выручки ритейлеров, вызванный повышенным спросом на товары первой необходимости, а также высоким спросом на дорогостоящие товары из-за роста курса рубля и проблем на валютном рынке, а также последовавший спад, характерный для периодов ажиотажа: если по итогам I квартала в г. Минске динамика РТО составила +6,5%, то уже по итогам полугодия (январь-июнь) - минус 2,8%. Непродовольственная группа товаров ушла в минус по РТО практически на 5%.

- Один из известных объектов-долгостроев - ТРЦ «Гулливер» - власти города передали УКС Мингорисполкома с целью завершения проекта: в июне стало известно, что вместо общественного комплекса будет построен квартал из нескольких домов. Причем по представленной концепции в квартале предусмотрен только один дом по индивидуальному проекту, остальные - обычные типовые панельные дома. Это очень печальное завершение. Место в границах города, его ресурс и потенциал действительно были достойн реализации МФК общегородского уровня.

- Случилось открытие нового крупного объекта: в июне открылся торговый центр Green Time. Еще из событий – будущий флагманский торговый объект комплекса Минск Мир, МФК/ТРЦ «Мара Молл» официально сменил название. Застройщик принял решение, что теперь проект будет носить название Avia Mall.

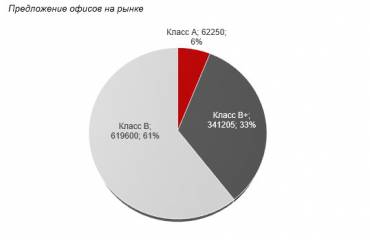

Предложение

I полугодие 2022 г. на рынке ритейла и торговой недвижимости знаменательно уже тем, что впервые с 2020 года в г. Минске был введен крупный торговый объект. До этого последний ввод состоялся только осенью 2020 года (открытие торговой зоны в составе МФК «Центрополь»).

В июне на ул. Рудобельской, 3 состоялось открытие ТЦ Green Time. Общая площадь комплекса, включающего пристроенный паркинг, 33 тыс. кв. м. Название улицы Рудобельской практически неизвестно даже минчанам. На самом деле, это квартал, где строится ЖК «Малая родина», между улицами Кабушкина и Шишкина, рядом с 4-ой детской больницей. ТЦ рассчитан в т.ч. на население крупных жилых районов Серебрянка и Чижовка, а для прилегающих кварталов - это вообще единственный крупный современный объект, поскольку ближайший функционирующий ТЦ «Момо» отделен от локации крупной промзоной МАЗа. Специфика ТЦ Green Time – наличие эксплуатируемой крыши. Однако запланированная инфраструктура для отдыха на крыше еще не была запущена, хотя это та «фишка», которую очень ждут в летнем сезоне местные посетители.

В высокой стадии готовности находятся проекты ТРЦ Mega Park и Minsk City Mall. И если по последнему объекту очень высокая вероятность открытия уже в начале осени (уже ведется набор персонала в якорный гипермаркет сети Green), то ситуация с ТРЦ Mega Park по-прежнему остается неопределенной, хотя процент готовности объекта высокий. Сейчас ситуация вокруг объекта такая, что его проблематично как ввести в эксплуатацию, так и продать. Инвестор проекта – компания с литовским капиталом, что в современных условиях делает очень проблематичным эксплуатацию и управление объектом представителями инвестора.

Рынок качественной и условно качественной торговой недвижимости Минска в пересчете на арендные площади представлен более, чем 1423 тыс. кв. м. Предложение GLA в текущий период выросло на 23 тыс. кв. м.

Предложение на рынке торговой недвижимости, тыс. кв. м.

Вакантность

В I полугодии 2022 г. заметного роста вакантности не произошло, поскольку существует умеренный спрос на торговые площади, а отказ от аренды в период марта-апреля не носил массового характера, как это было характерно для рынка России. Ряд международных брендов, которые прекратили (приостановили) деятельность в России, не ушли с белорусского рынка. И непосредственно представительство мировых брендов на нашем рынке более скромное.

В сложившейся ситуации факт того, что наш рынок менее насыщен известными международными брендами, оказался преимуществом для торговых центров. До этого эксперты рынка, а также и потребители отмечали как проблему, что наш ритейл мало представлен крупными мировыми игроками (особенно в фэшн-сегменте). А значительная часть тех брендов, что присутствуют на рынке - работают по франшизе. Прямое присутствие брендов менее характерно. В итоге ни потребители не заметили особых изменений в работе крупных торговых объектов, ни собственники не столкнулись с прекращением контрактов по аренде площадей (за редким исключением).

Для сравнения, в России уже в первые недели марта некоторые ТРЦ, ранее популярные и насыщенные мировыми брендами, столкнулись с проблемой, что вакантность с практически нулевых показателей поднялась до 70% и выше, что привело к оттоку посетителей, а целесообразность работы некоторых объектов и вовсе осталась под вопросом. И даже в тех торговых центрах, где ушедшие компании арендовали 25-30% площадей – это было ощутимо.

На рынке наблюдались отдельные случаи оптимизации розничных объектов и национальными сетями (прежде всего из сегмента продажи бытовой техники и электроники). Данный сектор товаров активно реализуется через e-commerce, и стационарные магазины сетей в значительной степени выполняют функции шоу-рума, а также еще популярны у представителей старшего поколения, менее приверженных покупкам в Интернет.

В целом по рынку вакантность изменилась несущественно. Из-за закрытия отдельных магазинов она стала выше, но данное явление логичнее назвать не ростом, а коррекцией в сторону увеличения, поскольку реальный рост составил всего 0,3-0,4% от суммарной арендной площади. Закрытия действительно были единичными и практически компенсировались новыми открывающимися торговыми точками.

Так, за прошедшие полгода новые открытия были в таких имеющих вакантность объектах как «Палаццо» и «Даймонд Сити». Новые магазины белорусских производителей законтрактовались на площади в ТЦ «Столица», где представительства белорусских брендов занимает более 55% площадей. В частности, в текущий период в «Столицу» пришла фирменная торговля от «Слодыча», «Элемы», Добрушского фарфорового завода и др. Такие ТЦ (ТРЦ) как «Галилео», «Дана Молл», «Замок», «Момо» не имели высокой вакантности. После открытия супермаркета «Гиппо» сократилась вакантность в «Галерея Минск».

Спрос

Спрос сохраняется умеренным, на рынке не наблюдается высокой конкуренции за право оперировать имеющимися свободными площадями, однако открытия новых объектов розницы или общественного питания происходят во многих торговых центрах. Что касается помещений под размещение продовольственных якорей, то здесь вообще не ощущалось даже намеков на падение спроса: все новые предложения по аренде, все предложения, образовавшиеся в результате ротаций, – все они в короткие сроки находили новых арендаторов.

Рынок спроса постепенно вырабатывает механизмы функционирования в условиях действия санкций. Так, если открытия новых магазинов в торговых центрах, произошедшие в I квартале 2022 года – это во многом итог переговоров между партнерами, которые были начаты еще в 2021 году, то открытия в период мая-июня, а также заключенные в этот период договоры аренды на ближайшие месяцы II полугодия осуществлялись с учетом новой реальности: оценивались риски развития ситуации как в регионе в целом, так и их влияние на сегмент. На фоне этого вырабатывались новые правила и маршруты для цепочек поставок товаров в торговые сети.

Несколько менее ожидаемым кажется активный выход на наш рынок локальных российских сетей. И эксперты, и менеджмент этих российских брендов объясняют это тем, что после ухода многих международных компаний активизировалась внутренняя «борьба» за появившиеся вакантные площади в популярных объектах, многие из которых являются крайне интересными для ритейлеров и ранее им недоступные (собственники просто не пускали локальных игроков, когда в объекты шли международные сети). Процесс освоения внутреннего рынка может занять весь 2022 год, поэтому ближайшие месяцы большинству из них будет не до наших торговых центров.

Коммерческие условия

Если в период января-февраля ставки арендной платы держались на уровне, характерном для конца 2021 года, то уже с первых чисел марта 2022 года ставки в пересчете на Евро стали снижаться. Запросы на пересмотр ставок возникли в период существенного снижения курса рубля к Евро. Поэтому арендаторы обратились с просьбами или о снижении ставки в Евро, или фиксации курса рубля на определенном уровне (например, из расчета 3-3,2 рубля за 1 Евро) на период до стабилизации ситуации на валютном рынке.

Уже с апреля пошла обратная тенденция – существенное укрепление рубля к Евро, и ставки, номинированные в Евро, начали возвращаться на докризисные позиции. Сложилась ситуация, когда собственники недвижимости оказались в несколько худшем положении, поскольку издержки, связанные с функционированием объектов, оплачиваются в рублях, а рублевая выручка от аренды сократилась. Также у собственников упали доходы и в случае привязки к проценту от оборота, поскольку, как отмечалось выше, РТО начал снижаться, а по некоторым товарным группам - существенно.

Примечание: ставки приведены без учета НДС и эксплуатационных расходов

На данный момент ситуация на рынке аренды вышла на некое «плато». От подешевевшего Евро пострадала выручка собственников объектов торговой недвижимости, но и поднимать ставку в еврономинале они тоже не могут, поскольку выручка арендаторов-ритейлеров также не растет.

О новом механизме определения арендных ставок

Законом от 18.07.2022 № 197-З «Об изменении законов по вопросам рынка ценных бумаг», опубликованным 22 июля 2022 года, с 23 сентября 2022 года и до 1 января 2024 года приостановлено действие ч. 2 п. 1 статьи 298 Гражданского кодекса и ч. 2 статьи 11 Банковского кодекса Республики Беларусь в части права арендодателя устанавливать арендную плату в эквиваленте иностранной валюты. При этом, до 23 сентября все ранее заключенные договоры должны быть приведены в соответствии с новыми требованиями.

Сегмент торговой недвижимости и ритейла – фактически единственный, где переход на рублевые отношения в аренде окажется практически безболезненным для контрагентов с обеих сторон. Безусловно, собственникам торговых центров за короткий период придется пересмотреть и переоформить договоры в соответствии с новыми требованиями. Однако в этом сегменте уже значительный удельный вес договоров – это договоры аренды, привязанные на процент от оборота или гибридные, совмещающие определенный «фикс» и плюс процент от оборота. Таким образом, существование в рамках одного торгового объекта трех вариантов арендных отношений: фиксированная ставка, гибридная фикс/процент с оборота и полная привязка к проценту от оборота, — все это позволит собственникам практически «не заметить» переход на рублевую ставку. В свою очередь, арендаторы, которые работают по договорам фиксированных ставок, могут оказаться даже в выигрыше в случае девальвации рубля.

Единственный негативный момент – работа собственников (девелоперов) с банками. Кроме того, что для девелоперов усложнится работа с белорусскими банками в плане привлечения кредитов, на рынке Беларуси есть несколько примеров, когда крупные проекты ТЦ (ТРЦ) были реализованы или реализуются с привлечением кредитов зарубежных банков. Безусловно, для них, когда показывались и ставки в евро, и прогноз выручки от аренды в евро, это было наглядно и значительно более понятно.

Тенденции

Закрытие магазинов отдельных международных брендов: В Минске прекратили работу только две известные международные сети - H&M и JYSK. Последний при этом произвел краткосрочное повторное открытие двух магазинов в июне с целью реализации складских остатков. Это существенно отличает белорусский рынок от соседнего российского, где уход брендов носил значительно более масштабный характер, с той одной оговоркой, что ряд международных ритейлеров передал права на управление новым компаниям, а магазины розничных сетей и сети общепита открылись под новыми названиями, реализуя по сути прежнюю продукцию.

- Оптимизация существующей сети национальными сетевыми операторами: было несколько случаев закрытия отдельных торговых объектов местными ритейлерами. Однако такие случаи существенно уступали по численности новым открытиям. Новые объекты, включая крупные супермаркеты, открывали практически все национальные продовольственные операторы.

- Рост выручки ритейлеров, вызванный повышенным спросом на товары первой необходимости, а также высоким спросом на дорогостоящие товары из-за роста курса рубля и проблем на валютном рынке, а также последовавший спад, характерный для периодов ажиотажа: если по итогам I квартала в г. Минске динамика РТО составила +6,5%, то уже по итогам полугодия (январь-июнь) - минус 2,8%. Непродовольственная группа товаров ушла в минус по РТО практически на 5%.

- Один из известных объектов-долгостроев - ТРЦ «Гулливер» - власти города передали УКС Мингорисполкома с целью завершения проекта: в июне стало известно, что вместо общественного комплекса будет построен квартал из нескольких домов. Причем по представленной концепции в квартале предусмотрен только один дом по индивидуальному проекту, остальные - обычные типовые панельные дома. Это очень печальное завершение. Место в границах города, его ресурс и потенциал действительно были достойн реализации МФК общегородского уровня.

- Случилось открытие нового крупного объекта: в июне открылся торговый центр Green Time. Еще из событий – будущий флагманский торговый объект комплекса Минск Мир, МФК/ТРЦ «Мара Молл» официально сменил название. Застройщик принял решение, что теперь проект будет носить название Avia Mall.

Предложение

I полугодие 2022 г. на рынке ритейла и торговой недвижимости знаменательно уже тем, что впервые с 2020 года в г. Минске был введен крупный торговый объект. До этого последний ввод состоялся только осенью 2020 года (открытие торговой зоны в составе МФК «Центрополь»).

В июне на ул. Рудобельской, 3 состоялось открытие ТЦ Green Time. Общая площадь комплекса, включающего пристроенный паркинг, 33 тыс. кв. м. Название улицы Рудобельской практически неизвестно даже минчанам. На самом деле, это квартал, где строится ЖК «Малая родина», между улицами Кабушкина и Шишкина, рядом с 4-ой детской больницей. ТЦ рассчитан в т.ч. на население крупных жилых районов Серебрянка и Чижовка, а для прилегающих кварталов - это вообще единственный крупный современный объект, поскольку ближайший функционирующий ТЦ «Момо» отделен от локации крупной промзоной МАЗа. Специфика ТЦ Green Time – наличие эксплуатируемой крыши. Однако запланированная инфраструктура для отдыха на крыше еще не была запущена, хотя это та «фишка», которую очень ждут в летнем сезоне местные посетители.

В высокой стадии готовности находятся проекты ТРЦ Mega Park и Minsk City Mall. И если по последнему объекту очень высокая вероятность открытия уже в начале осени (уже ведется набор персонала в якорный гипермаркет сети Green), то ситуация с ТРЦ Mega Park по-прежнему остается неопределенной, хотя процент готовности объекта высокий. Сейчас ситуация вокруг объекта такая, что его проблематично как ввести в эксплуатацию, так и продать. Инвестор проекта – компания с литовским капиталом, что в современных условиях делает очень проблематичным эксплуатацию и управление объектом представителями инвестора.

Рынок качественной и условно качественной торговой недвижимости Минска в пересчете на арендные площади представлен более, чем 1423 тыс. кв. м. Предложение GLA в текущий период выросло на 23 тыс. кв. м.

Предложение на рынке торговой недвижимости, тыс. кв. м.

Вакантность

В I полугодии 2022 г. заметного роста вакантности не произошло, поскольку существует умеренный спрос на торговые площади, а отказ от аренды в период марта-апреля не носил массового характера, как это было характерно для рынка России. Ряд международных брендов, которые прекратили (приостановили) деятельность в России, не ушли с белорусского рынка. И непосредственно представительство мировых брендов на нашем рынке более скромное.

В сложившейся ситуации факт того, что наш рынок менее насыщен известными международными брендами, оказался преимуществом для торговых центров. До этого эксперты рынка, а также и потребители отмечали как проблему, что наш ритейл мало представлен крупными мировыми игроками (особенно в фэшн-сегменте). А значительная часть тех брендов, что присутствуют на рынке - работают по франшизе. Прямое присутствие брендов менее характерно. В итоге ни потребители не заметили особых изменений в работе крупных торговых объектов, ни собственники не столкнулись с прекращением контрактов по аренде площадей (за редким исключением).

Для сравнения, в России уже в первые недели марта некоторые ТРЦ, ранее популярные и насыщенные мировыми брендами, столкнулись с проблемой, что вакантность с практически нулевых показателей поднялась до 70% и выше, что привело к оттоку посетителей, а целесообразность работы некоторых объектов и вовсе осталась под вопросом. И даже в тех торговых центрах, где ушедшие компании арендовали 25-30% площадей – это было ощутимо.

На рынке наблюдались отдельные случаи оптимизации розничных объектов и национальными сетями (прежде всего из сегмента продажи бытовой техники и электроники). Данный сектор товаров активно реализуется через e-commerce, и стационарные магазины сетей в значительной степени выполняют функции шоу-рума, а также еще популярны у представителей старшего поколения, менее приверженных покупкам в Интернет.

В целом по рынку вакантность изменилась несущественно. Из-за закрытия отдельных магазинов она стала выше, но данное явление логичнее назвать не ростом, а коррекцией в сторону увеличения, поскольку реальный рост составил всего 0,3-0,4% от суммарной арендной площади. Закрытия действительно были единичными и практически компенсировались новыми открывающимися торговыми точками.

Так, за прошедшие полгода новые открытия были в таких имеющих вакантность объектах как «Палаццо» и «Даймонд Сити». Новые магазины белорусских производителей законтрактовались на площади в ТЦ «Столица», где представительства белорусских брендов занимает более 55% площадей. В частности, в текущий период в «Столицу» пришла фирменная торговля от «Слодыча», «Элемы», Добрушского фарфорового завода и др. Такие ТЦ (ТРЦ) как «Галилео», «Дана Молл», «Замок», «Момо» не имели высокой вакантности. После открытия супермаркета «Гиппо» сократилась вакантность в «Галерея Минск».

Спрос

Спрос сохраняется умеренным, на рынке не наблюдается высокой конкуренции за право оперировать имеющимися свободными площадями, однако открытия новых объектов розницы или общественного питания происходят во многих торговых центрах. Что касается помещений под размещение продовольственных якорей, то здесь вообще не ощущалось даже намеков на падение спроса: все новые предложения по аренде, все предложения, образовавшиеся в результате ротаций, – все они в короткие сроки находили новых арендаторов.

Рынок спроса постепенно вырабатывает механизмы функционирования в условиях действия санкций. Так, если открытия новых магазинов в торговых центрах, произошедшие в I квартале 2022 года – это во многом итог переговоров между партнерами, которые были начаты еще в 2021 году, то открытия в период мая-июня, а также заключенные в этот период договоры аренды на ближайшие месяцы II полугодия осуществлялись с учетом новой реальности: оценивались риски развития ситуации как в регионе в целом, так и их влияние на сегмент. На фоне этого вырабатывались новые правила и маршруты для цепочек поставок товаров в торговые сети.

Несколько менее ожидаемым кажется активный выход на наш рынок локальных российских сетей. И эксперты, и менеджмент этих российских брендов объясняют это тем, что после ухода многих международных компаний активизировалась внутренняя «борьба» за появившиеся вакантные площади в популярных объектах, многие из которых являются крайне интересными для ритейлеров и ранее им недоступные (собственники просто не пускали локальных игроков, когда в объекты шли международные сети). Процесс освоения внутреннего рынка может занять весь 2022 год, поэтому ближайшие месяцы большинству из них будет не до наших торговых центров.

Коммерческие условия

Если в период января-февраля ставки арендной платы держались на уровне, характерном для конца 2021 года, то уже с первых чисел марта 2022 года ставки в пересчете на Евро стали снижаться. Запросы на пересмотр ставок возникли в период существенного снижения курса рубля к Евро. Поэтому арендаторы обратились с просьбами или о снижении ставки в Евро, или фиксации курса рубля на определенном уровне (например, из расчета 3-3,2 рубля за 1 Евро) на период до стабилизации ситуации на валютном рынке.

Уже с апреля пошла обратная тенденция – существенное укрепление рубля к Евро, и ставки, номинированные в Евро, начали возвращаться на докризисные позиции. Сложилась ситуация, когда собственники недвижимости оказались в несколько худшем положении, поскольку издержки, связанные с функционированием объектов, оплачиваются в рублях, а рублевая выручка от аренды сократилась. Также у собственников упали доходы и в случае привязки к проценту от оборота, поскольку, как отмечалось выше, РТО начал снижаться, а по некоторым товарным группам - существенно.

Примечание: ставки приведены без учета НДС и эксплуатационных расходов

На данный момент ситуация на рынке аренды вышла на некое «плато». От подешевевшего Евро пострадала выручка собственников объектов торговой недвижимости, но и поднимать ставку в еврономинале они тоже не могут, поскольку выручка арендаторов-ритейлеров также не растет.

О новом механизме определения арендных ставок

Законом от 18.07.2022 № 197-З «Об изменении законов по вопросам рынка ценных бумаг», опубликованным 22 июля 2022 года, с 23 сентября 2022 года и до 1 января 2024 года приостановлено действие ч. 2 п. 1 статьи 298 Гражданского кодекса и ч. 2 статьи 11 Банковского кодекса Республики Беларусь в части права арендодателя устанавливать арендную плату в эквиваленте иностранной валюты. При этом, до 23 сентября все ранее заключенные договоры должны быть приведены в соответствии с новыми требованиями.

Сегмент торговой недвижимости и ритейла – фактически единственный, где переход на рублевые отношения в аренде окажется практически безболезненным для контрагентов с обеих сторон. Безусловно, собственникам торговых центров за короткий период придется пересмотреть и переоформить договоры в соответствии с новыми требованиями. Однако в этом сегменте уже значительный удельный вес договоров – это договоры аренды, привязанные на процент от оборота или гибридные, совмещающие определенный «фикс» и плюс процент от оборота. Таким образом, существование в рамках одного торгового объекта трех вариантов арендных отношений: фиксированная ставка, гибридная фикс/процент с оборота и полная привязка к проценту от оборота, — все это позволит собственникам практически «не заметить» переход на рублевую ставку. В свою очередь, арендаторы, которые работают по договорам фиксированных ставок, могут оказаться даже в выигрыше в случае девальвации рубля.

Единственный негативный момент – работа собственников (девелоперов) с банками. Кроме того, что для девелоперов усложнится работа с белорусскими банками в плане привлечения кредитов, на рынке Беларуси есть несколько примеров, когда крупные проекты ТЦ (ТРЦ) были реализованы или реализуются с привлечением кредитов зарубежных банков. Безусловно, для них, когда показывались и ставки в евро, и прогноз выручки от аренды в евро, это было наглядно и значительно более понятно.

Тенденции

- Падение товарооборота, снижение выручки ритейлеров;

- Стабилизация рынка аренды, формирование ставок исходя из новых реальностей. Контрагенты будут воздерживаться от резких изменений договорных условий, поскольку рублевая выручка падает у обеих сторон;

- Вакантность стабилизируется, масштабных закрытий не произойдет, но и активность игроков рынка в плане новой аренды не будет высокой. Наиболее вероятный сценарий развития на ближайшие месяцы - это сценарий периода апреля-июня - с редкими эпизодическими открытиями новых точек;

- Ротационные явления сохранятся, но процесс ротации будет неактивным;

- Ожидается ввод еще одного объекта - ТРЦ «Минск Сити Молл».

- Замораживание, консервация проектов на различных стадиях строительства, смещение сроков ввода на более поздние периоды.